都市部への人口集中に伴い、経営が圧迫されている地域金融機関は少なくありません。さまざまな社会問題が深刻化する中にあってもサステナビリティ (持続可能性) を得るために、今日の地域金融機関には、旧態依然とした事業のあり方をリビルドしていくことが求められています。新潟県のリーディング バンクである第四銀行は、「デジタライゼーション」というテーマを掲げ、このリビルドを推進。Surface Pro をフロント デバイスに、顧客契約で必要な一連の手続きを電子化することにより、サービス品質と地域金融機関としてのプレゼンスを大きく高めています。

サービス品質を追求すべく、デジタライゼーションを推進

第四銀行は、1872 年 ( 明治 5 年) に国が制定した国立銀行条例に基づく金融機関として設立されました。同行は、行名に番号のついた「ナンバー銀行」の商号のまま現存している、日本で最古の銀行です。

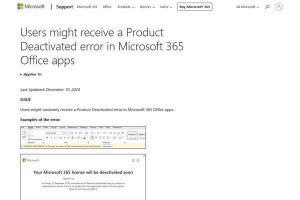

長い歴史を有するということは、ともすると「業態が古い」という印象を受けるかもしれません。しかしそれは誤解といっていいでしょう。第四銀行の特徴は、イノベーション創出に取り組む「変化への積極的な姿勢」にあるのです。IT を活用して金融と情報技術を結び付ける FinTech (フィンテック) においても、その姿勢が見られます。たとえば、第四銀行は 2010 年という早期から、渉外対応においてタブレットを活用しています。さらに 2018 年 1 月からは、投資信託と保険商品を対象に、顧客契約に必要な一連の手続きを電子化。タブレット上での電子サインによって、" 印鑑レス" "ペーパーレス" で手続きが完了できる試みを開始しました。

株式会社第四銀行 事務統括部 部長の小林俊之 氏は、同取り組みを「デジタライゼーション」と表し、この意図について説明します。

「社会、地域が想像以上に変化しており、地域金融機関を取り巻く環境は多面性や複雑性が増してきています。このような情勢を見定めて当行では、2012 年度から 2017 年度にかけた 6 年間、連続性をもった 2 つの中期経営計画を遂行してきました。これからも持続可能な企業であり続けるためのトップ ライン改革として、お客様に対するコンサルティング機能、つまりサービス品質を、従来以上に追求してきたのです。デジタライゼーションの狙いは、このコンサルティングに向き合う時間を増やすことにありました」(小林 氏)。

変化のスピードにサービス品質を追従させる、そのためには、従来の事業のあり方を変えてでもコンサルティングに向き合う時間を増やしていく必要があったと小林 氏は続けます。また、事業を変革してサービス提供のあり方を変えることは、従来無かったような付加価値の高いサービスを提供するための好機にもなります。提案、意向確認、商品選定、資金決済といった一連の手続きを電子化するデジタライゼーションは、サービス品質向上とコンサルティング機能の強化に結びつき、引いてはこれが持続可能性へとつながることが期待されました。

「たとえば保険商品の場合、お客様は契約に際し、申込書だけでなく意向確認書や告知書など、複数の書類に対して自身の情報を記入し、押印しなければなりません。デジタライゼーションによってこれらのプロセスを統合し、1 度の電子署名だけで手続きが完了すれば、サービス品質は劇的に改善されます。また、紙に記載された情報を手作業で管理システムへ入力するといった行内のアナログ業務も不要になる。これによって生産性が向上し、お客様と向き合う時間をこれまで以上に割り当てることができるのです」(小林 氏)。

実用性の高さとブランド イメージを評価し、Surface Pro をフロント デバイスに選定

第四銀行がデジタライゼーションを本格的に推進し始めたのは、2017 年度のことです。同取り組みを指揮する株式会社第四銀行 総合企画部 副部長 兼 デジタルバンキング推進室長の北村 大 氏は、デジタライゼーションにおいて必要となった作業を、次のように整理します。

「銀行窓口や顧客訪問先など、お客様との接点となるチャネルはさまざまです。すべてのチャネルを対象として商品紹介、意向確認、契約/資金決済までの手続きを電子化するには、まず各金融商品の管理システムをWeb 化して、どこからでもアクセス可能な環境を整えることが求められました。また、押印作業を電子署名へと変えるわけですから、管理システムもこれに対応せねばなりません。こうしたシステム改修にくわえて、渉外担当が操作するタブレットの機種選定も、並行して進めました」(北村 氏)。

金融商品の管理システムは、基幹系システムと複数の周辺システムが密接に連携して動作しています。複雑なしくみをもっているため、全金融商品を一挙にデジタライゼーションしていくことは困難といえます。そのため第四銀行では、まず投資信託と保険商品を対象にデジタライゼーションを推進。その後、預金やローンといった他の金融商品へと適用分野を拡大していくことを計画しています。

「デジタライゼーションを適用する金融商品は、今後段階的に広げていきます。その際、各金融商品で利用端末が異なってしまっては、利便性が悪くなり、コスト、管理工数の面でも非効率です。同一端末で利用アプリケーションの増加に対応できるよう、タブレットには高い拡張性/ 柔軟性を求めました」。こう語るのは、株式会社第四銀行 総合企画部 デジタルバンキング推進室 ITコーディネーターの山田 守 氏です。同氏は続けて、Windows 10 搭載機のみを候補として機種選定を進めたと明かします。

「デジタライゼーションの目的はコンサルティング機能の強化です。そこでは、いかにして生産性を高めるかが重要となります。たとえばイントラネットへアクセスすることでタブレットを業務用 PC として利用できれば、生産性をより高めることができるでしょう。金融商品の管理システムを利用するだけでなく、こうした将来的な用途拡大も見据えるのであれば、柔軟性、そして既存システムとの親和性に優れた Windows 10 搭載機を採用することは必然でした」(山田 氏)。

第四銀行では複数の Windows 10 搭載機を候補とし、機種選定を進行。そしてこの結果、Surface Pro の採用を決定しました。携行性やキーボード入力への対応といったさまざまな要件のもとで比較検討が進められましたが、中でも特に重視されたのは、ペン入力の精度だったといいます。

第四銀行が目指すデジタライゼーションにおいて、" 印鑑レス" を実現するための電子署名は、肝となる技術です。電子署名は、技術自体の普及は進んでいるものの、判例の数はまだ多くありません。これを理由に、どの水準まで筆圧感知精度を高めれば署名が有効になるかがまだ明確化されていないのです。山田 氏は「いずれは電子署名のガイドラインが定められるでしょう。そこで必要となるどの水準にも対応可能な、最高レベルの筆圧感知精度を備えた端末を採用することが求められました。Surface Pro はこの要件を満たしており、渉外担当が外部へ持ち運ぶ上での携行性、本人確認として身分証明書を記録するためのアウト カメラなど、当行が求めるすべての要件を高水準に備えていました」と、Surface Pro 採用の理由を交えてこの点を説明します。

"実用性を考慮した場合、Surface Proは他の候補と比べて頭 1 つ抜けた端末

でした。ちょうど採用を検討したタイミングで LTE モデルも提供開始されたた

め、携行面も申し分ありません。個人的に、この LTE モデルの発売は、採用

の決め手となりました"

-山田 守 氏: ITコーディネーター総合企画部 デジタルバンキング推進室

株式会社第四銀行

続けて北村 氏は、Surface Pro の持つセキュリティ水準、そしてブランドイメージにも魅力を感じ、採用を決定したと語ります。

「用途の拡大を見据えて 2 in 1 タブレットを採用しましたが、端末上での用途が増えるほど、セキュリティ リスクが増大することとなります。Surface Pro は生体認証機能である Windows Hello に対応したイン カメラを備えるため、担当者以外に操作されるリスクを限りなく排除することが可能です。また、こうした実用性にくわえて、Surface シリーズのもつ『先進的』というブランド イメージも魅力を感じました。デジタライゼーションにおいては、顧客体験価値につながる『先進的で有用なサービス』ということをお客様に実感いただくことも重要となります。Surface Pro をフロント デバイスとすれば、このイメージが早期にお客様に伝わると期待しました」(北村 氏)。

"Windows Hello を活用すれば顔を近づけるだけでログインが可能です。機密性の高いお客様の情報を守りながらトレードオフになりがちな利便性も確保できる点は、Surface Pro、そしてWindows 10 の大きな魅力でした"

-北村 大 氏: 副部長 兼 デジタルバンキング推進室長 総合企画部

株式会社第四銀行

契約完了までに要する期間を 30% ~ 50% 削減

第四銀行では 2017 年 12 月までに各システムの改修と Surface Pro の調達を完了。2018 年 1 月より、保険商品、投資信託を対象に、" 印鑑レス" "ペーパーレス" の手続きを開始しました。2018 年 2 月現在、渉外担当に 650台配付した Surface Pro をフロント デバイスとし、順次契約手続きを変更しています。小林 氏は、デジタライゼーションを経た新たな手続きが、早くも顧客から「第四銀行が新しいことをはじめている」という評判とともに受け入れられていると語り、その成果について説明します。

「デジタライゼーションによる具体的な効果がすでに表れています。商品や契約形態にもよりますが、お客様に商品を説明して契約完了までに要する期間が 30% ~ 50% 削減されました。投資信託では資金運用上のオペレートもすべて電子化したため、初期契約だけでなく変更手続きなどに要するリード タイムも短縮できています。これは、お客様の資産運用の支援がこれまで以上に密に行えることでもあります」(小林 氏)。

"Surface Pro をフロント デバイスに高い顧客体験価値を提供し続け、また生産性向上によって生まれた人的リソースをコンサルティング機能に割り当てることで、サービス品質を追求していけると考えています"

-小林 俊之 氏: 部長 事務統括部

株式会社第四銀行

-

銀行窓口や訪問先など、さまざまなチャネルで " 印鑑レス" "ペーパーレス" な渉外対応が行われている

成果が Surface Pro の利用開始からわずか 1 か月にも満たない早期で生まれていることも、特筆すべきでしょう。この背景には、Surface Pro が有する高い利便性も大いに貢献しているといいます。第四銀行が利用する Surface Pro には、ログイン時に同行独自のシステム画面が表示されるランチャー アプリが組み込まれています。このしくみと Windows Hello による簡易なログインが組み合わさることで、渉外担当が顧客のもとでスムーズに接客することが可能となっているのです。

「PC を起動してイン カメラに顔を向けるだけで、即座に渉外対応が開始できます。Surface Pro を渉外担当に配付した際、顔を表示してすぐ作業が開始できることに多くのユーザーが驚きの声を上げていました。キーボード入力やタッチ入力の操作性も好評です。こうした利便性の高さが迅速な普及、そして成果へとつながっていることは間違いないでしょう」(山田 氏)。

「Surface Pro の持つブランド イメージもまた、渉外担当が積極的に新しい端末を活用している要因となっています。実際、未配付の営業店からも、『こちらにも配付してほしい』『早く使いたい』という声が多数挙がっているのです。渉外担当が積極的に活用するほど、当社の取り組みが早期にお客様に浸透するという好循環が生まれます。今後、配付領域を拡大するとともに、Surface Pro 上で行える業務も増やしていきたいと考えています」(北村 氏)。

-

Windows Hello とランチャー アプリによって、顔を向けるだけで即座に渉外対応が開始できる (左)。写真右は、本人確認のために身分証明証を撮影するようす

IT を活用した取り組みを通じて、社会の持続可能性に貢献していく

第四銀行では 2018 年 4 月に新中期経営計画をスタートしており、その中でデジタライゼーションのさらなる推進を計画しています。同計画では預金商品やローン商品のデジタライゼーションも予定されており、この実現に向けて第四銀行は、Surface Pro の追加導入、店舗窓口への大型ディスプレイの設置についても検討を進めています。

小林氏は「2018 年度以降も、金融商品や各種申込のデジタライゼーション拡大を図りたい」と意気込みを見せます。さらに、この計画を皮切りとして、持続可能性の高い銀行であり続けるための取り組みを、いっそう強化していきたいと述べます。

「デジタライゼーションは、既存のサービス価値をより高めようという、いわば現在の銀行業務の延長線上にある取り組みです。これを推進することはもちろん重要であり、現在デジタライゼーションに注力しているのはその重要さを認識しているが故です。しかし、企業としての持続可能性を得る上では、従来なかった新たな付加価値を生みだすサービスにもチャレンジせねばなりません。そのために、これからも IT を積極的に活用していきます」(小林 氏)。

デジタライゼーションによって、今日の地域金融機関の経営課題ともいえるサステナビリティを獲つつある第四銀行。同行は現在、第四銀行を含む全国の地域金融機関 7 行が加盟する「TSUBASAアライアンス」のもと、同アライアンス加盟行が共同出資する T&Iイノベーションセンター株式会社を通じ、先進技術である AI 導入に向けた実証実験にも取り組んでいます。第四銀行の先進的な取り組みが、新潟県の枠を超え、あらゆる地域の人々や企業が将来にわたって持続可能な社会を支えることに、期待が高まります。

[PR]提供:日本マイクロソフト