サラリーマンなら毎年やることになる年末調整。会社が確定申告を代わりに行い、それによって税金が還付されたり、控除が受けられたりするので、『きちんと申告することが大切だ』ということは誰でも理解しているはず。

しかし、長い人生の中では、会社からの報酬の他に、ひょんなことからお金が入ってくることや、趣味の延長と思っていても、予想以上の収入があるケースが度々訪れる。実は、こうした収入にも税金が掛かる可能性があることは意外と知られていない。

今回は会計ソフトの「弥生シリーズ」でお馴染み、確定申告のエキスパート、弥生株式会社のマーケティング部 塩崎智史氏に話を伺ってきたので紹介しよう。

臨時収入、副収入、言い方はイロイロあるけれど・・・

「生命保険金がおりた」、「住んでいた自宅を売却した」、「副業が思いのほかうまくいって利益が出た」など、計画的、突発的問わず、割と大きな額の収入を得ることがある。

「こうした臨時収入に対して確定申告が必要なのか、という悩みはよく聞きますが、これだけでは税理士などの専門家でも一概に応えることが難しい部分もあります」(塩崎氏)

例えば生命保険の場合、怪我や病気による入院でおりた保険金は確定申告の必要はないが、満期におりる保険金には必要になるなど、同じ保険金でも違いがある。また、家を売った場合、購入価格よりも高く売れれば、当然確定申告の必要がある。

仲介手数料やリフォーム代などで、売却時に相殺されて利益が無いケースの場合、税金は掛からない。さらに「居住用財産を譲渡した場合の3,000万円の特別控除の特例」など、控除になる特例が受けられるケースも多い。したがって、家を売ったらどんなケースでも確定申告したほうがメリットは高いといえる。

こうしたケースバイケースに対応するには、税理士や法律に詳しい人にアドバイスを求めたほうが安全だ。「一番よく聞かれるのは、会社の勤務時間外にアルバイトをしているというケースや、アフィリエイトやLINEスタンプ、懸賞サイトでの収入ですね」と語る塩崎氏。いわゆる、「副業」といわれるものだが、確定申告の有無に関して線引きがしづらいという。

副業は年間20万円以上がひとつの区切り

副業について分かりやすく例えてみよう。フリーマーケット好きのAさんとBさんがいたとする。2人は、オリジナルの雑貨を作ってフリーマーケットで出品した。A さんは、5万円の収入を得たが、一回ですべて売り切った。Bさんは、年間5回の出店で一回当たり5万円、合計で25万円売り上げたと仮定する。

「Aさんは売り上げも少額ですし、確定申告の必要性はありません。しかし、Bさんは25万円を売り上げています。臨時収入や副収入による利益が20万円を超えた場合、確定申告が必要になるので、単純に見るとBさんは確定申告するケースに該当します」という塩崎氏。様々なケースがあるものの、年間を通して20万円を超えるかが、確定申告の有無を決めるボーダーラインである。 「しかし、Bさんが材料を購入しオリジナル雑貨を作っているなら話は別です。25万円を売り上げるのに材料費が6万円掛かっているのなら、利益は19万円になるので、申告は不要です。」と塩崎氏は解説する。

この場合、Bさんが購入した材料は「経費」に当たるので利益から引くことができる。「領収証などがあれば、材料費であることが説明できます。書類をきちんと保管しておけば、万が一税務署から指摘されたときに説明することができます」と塩崎氏は語る。

ちなみに、フリーマーケットで出品する場合、家具やじゅう器、衣服など通常生活に必要なものは、販売して利益が出たとしても、原則確定申告は不要となる。

どうやって副業の経費を管理する?

前出のBさんの例にもあるように、副業をするのであればきちんとした会計管理、すなわち確定申告はしておいたほうが得策といえる。「さらにメリットが大きい青色申告も視野にいれ、事業者登録をすることも考えておいたほうがよいです」と塩崎氏はいう。

青色申告の場合、利益から65万円を無条件に控除できたり、赤字を繰り越せたり、家族に給料を支払えたり、様々な点でメリットがある。サラリーマンの事業者登録については、就業規則との兼ね合いになるため一概にはいえないが、可能であれば早めに登録して青色申告にしたほうが得するのは確かだ。

さらに、確定申告に備えるため、転記ミスや漏れが発生しがちな手書きメモやExcelでの記録より、会計ソフトの活用も考慮しておきたいところだ。会計ソフトというと敷居が高いように感じるが心配はいらない。仕訳や借方、貸方とった概念がない初心者でも、日々の会計から確定申告書類一式まで作成できるサービスがある。それが、「やよいの白色申告オンライン」と「やよいの青色申告オンライン」だ。

会計の知識がなくても大丈夫!

「やよいの白色申告オンライン」、「やよいの青色申告オンライン」は「かんたん取引入力」の画面を見ればすぐに分かる。例えば材料を買って領収証を貰ったら、日付と金額を入力し、それがどんな内容のものか(科目)、どこで買ったのか(取引先)、など簡単な入力を行い、領収証はきちんと保管する。収入があったときも同じように入力するだけで日々の会計が完了するのだ。

材料を買ったり、売上があるごとに、このように取引画面でメモをするだけで、あとは「やよいの青色申告オンライン」が確定申告書類の作成まで一気通貫でやってくれる。この便利さがあれば、臨時収入や副収入があっても、慌てないで済む。

また、確定申告をしようとする初年分は、事業者登録ができても青色申告の申し込みが間に合わないということもある。そこで、最初は白色申告、翌年分からは青色申告という流れが適切だ。「なおかつ、やよいの白色申告オンラインは初年度無料で使えます。最初の1年で使い方を覚えてしまえば、翌年からはさらに使いやすく感じるはずです」と塩崎氏は語る。

確定申告をしていない多額の臨時収入や副収入が、後年に発覚した場合、課税される分はもちろん、追徴課税という余計なものまで支払わなくてはならない。しっかりと確定申告していれば、逆に控除が受けられるケースも増えるので、節税という面でメリットが大きい。みなさんもこの記事をきっかけに、「やよいの白色申告オンライン」、「やよいの青色申告オンライン」で臨時収入や副収入の確定申告をしてみてはいかがだろう。

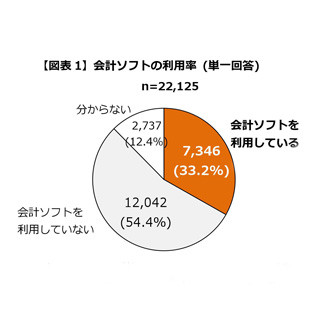

個人事業主が利用しているクラウド会計ソフトの1位に弥生がランクイン!

MM総研の調査(1月18日公表)で、個人事業主が利用しているクラウド会計ソフトの1位に「やよいの白色申告オンライン」と「やよいの青色申告オンライン」が選ばれました。「やよいの白色申告オンライン」「やよいの青色申告オンライン」は現在、初年度無償キャンペーンを実施中!

「会計ソフトはどれがいいの?」「難しいのは面倒だな…」などお困りの方は、

ぜひこの機会にお試しください。

(マイナビニュース広告企画:提供 弥生)

[PR]提供:弥生