ちょっと前にTECH+に掲載された短い記事のタイトルに私の目は釘付けになった。

「2022年の半導体の日本市場シェアは6.2%、売上高トップはAMD、Omdia調べ」、このタイトルを見て思わず頭が混乱した。AMDのOBとしては信じられない感じだが、世界的なリサーチ会社の正式発表とあってはそのまま素直に受け取ることにし、その快挙に早速祝杯を挙げた。

トップのAMDに続く上位10社のリストを眺めていて、日本市場と半導体各社の大きな変化を実感した。

Intelの凋落とメモリ各社の大幅減収を受けて、トップポジションにつけたAMD

この記事を読む限り、“半導体の売り上げ”の定義は、日本市場に出回る電子機器に使用されている半導体各ブランド別の売り上げの総体と言うことであると察する。AMDが日本市場のトップに躍り出た背景には、下記のような市場での動きがあったと考えられる。

- プロセス技術開発の遅れと、それに伴う度重なる製品出荷への悪影響でIntelは大きく売り上げを落とした(前年比26%減)。一方AMDは、TSMCを強力な生産パートナーとして、Zenアーキテクチャーを中心に据えるPC/サーバー用のCPUをロードマップ通りに繰り出し、Intelから着実にシェアを奪取した。またハイエンドゲーム用のGPU、PlayStation用のカスタムAPUの出荷も好調であった。これに加えて、Xilinx社の吸収合併も完了して2022年は両社合算の売り上げ結果となった。

- ロジック半導体と市場を二分するメモリ半導体は市況の悪化から在庫が積みあがり単価が急落してSamsung、Micron、キオクシアといったメモリ各社は大きな減収となった。

こうした複合要因が重なってトップポジションを獲得したAMDであるが、今更ながら「AMDが売り上げ日本一」という事実は快挙には違いないが少々不思議な気持ちがする。というのも、30年以上前に私が勤務したころの状況があまりにも違ったからである。

CPUでの市場シェア25%が限界だったかつてのAMD

1986年に私がAMDに入社したころの日本市場はかなり様相が違っていた。

日本市場では家電、汎用コンピューター、通信機器(交換機を含む)、その他の組み込み電子機器のほとんどを日本の大手ブランドメーカーが生産・販売していて、それらの電子機器に使用される半導体の多くは東芝、NEC、富士通、日立といった大手ブランドが生産する内製半導体に頼っていた。

外資系のブランドでトップ10入りをしていたのは日本に製造拠点を置くTI(Texas Instruments)やMotorolaといった米国でも非シリコンバレー系の伝統的半導体ブランドが主なプレーヤーであった。当時世界市場で米国の次に規模が大きかった日本市場について、米国側は「内製半導体で国内需要を賄おうとする日本市場は閉鎖的だ」、という主張を続けていて、これが両国の貿易問題の主要テーマとなっていた。米本国では日本製品の不買運動などが起ったほどである。

ところが、1981年にIBMが16ビットのパーソナル・コンピューターを発表すると市場構造が大きく変わり始めた。1990年ごろに32ビットPCが出現すると、PCは瞬く間に電子機器の中心プラットフォームとなった。それまで「その他大勢」の半導体ブランドの1つであったIntelは飛躍的な成長を遂げて、日本市場でもトップ10に名前を連ねるブランドとなった。そして、その後の10年でIntelは世界最大の半導体ブランドにまで上り詰めた。そのIntelと常に関わっていたのがAMDである。PC市場黎明期ではIntelとAMDはx86アーキテクチャーを推進する協業パートナー体制を組み、当時x86の宿敵と目されたMotorolaの68000アーキテクチャーに対抗した。ところがPC市場の爆発的な拡大とともに、IntelはAMDを競合とみなすようになり、AMD対Intelの確執が始まった。AMDはIntel製品の互換路線から独自開発へと大きく舵を切り、両社のCPU開発競争は過熱化した。

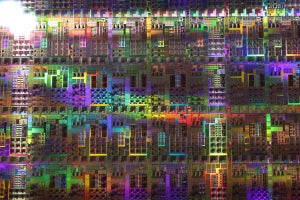

AMDは独自開発のK6プロセッサーの開発を機に、先進的な独自アーキテクチャーを施したK7、とそれに続くK8プロセッサーを次々と発表し、事実上Intelに対抗可能な唯一のxX86プロセッサー供給者となったが、それに立ちはだかる大きな壁があった。Intelが自社で所有する先端微細加工技術とそれを移植した巨大な生産キャパシティーである。このキャパシティーと独占的ビジネスで得た巨額の資金力によりIntelはその市場支配の姿勢をエスカレートさせていった。

Intelの市場支配圧力は競合AMDだけでなく、AMD製品を使おうとする顧客にまでも及んだ。その結果、AMDのx86プロセッサー市場でのシェアは25%の危険レベルを超すと、すぐさまIntelが潰しにかかるということの繰り返しで、そのシェアは25%以上には絶対にならなかった。このIntelの独占的立場の濫用については、日米欧の競争当局が大きな懸念を示しており、日本でも公正取引委員会からの排除勧告が行われたほどであった。

大きな転機が訪れたのはAMDとTSMCの協業が始まった2012年以降だ。ファウンドリービジネスで着々と実績を積んだTSMCは今やIntelを凌ぐ微細加工技術と生産キャパシティーを打ち立てた。現在AMDはTSMCにとってAppleに次ぐ協業パートナーとなり、CPU/GPUデザインのAMDと生産を支えるTSMCの組み合わせは最先端3nmプロセス以降も継続される見通しで、このコンビは暫くは鉄壁のものと思われる。

第1四半期の決算発表から見えるもの

AMD、Intelをはじめ半導体各社の2023年第1四半期の決算発表を見る限りでは、PC/スマートフォン市場をはじめコモディティー化した電子機器市場は弱含みの市況が続く様相であり、この状態は先端ロジックとメモリブランドの業績を引き続き圧迫するものと思われるが、各社とも長期的な市場戦略については、シリコンサイクルの反転時期を意識した投資計画を引っ込める様子はない。

自動車アプリケーション市場が本格化する様相を見せるパワー半導体の世界では、SiCやGaNなどの新素材による量産体制が整いつつある。半導体業界では不況のさなかにも次の一手は常に考えられているのだ。AMDの決算発表ではCEOのLisa Suが多くの時間をAIアクセラレーション分野に使った。この分野で独占的ポジションにあるNVIDIAを新たなターゲットとした印象がある。

AMDの進撃はまだまだ続く。