私は24年間のAMDでの勤務後、シリコンウェハの世界に転職した。半導体デバイスでの十分な経験があれば、その材料のシリコンウェハのビジネスも何とかなるだろうくらいに思って、あまり深く考えずに飛び込んだ世界だったが、実は全く異なる世界だった。

結局半導体人生最後の6年間弱を外資系シリコンウェハメーカーで過ごすことになったが、今から思えば大変にいい経験であったと思う。専門知識が即要求される現在の転職市場では、全く異なる業界への転職はなかなかかなわないが、同じ業界のサプライチェーンで異なる分野に転職するのはありだと思う。私はウェハのビジネスを6年弱の経験をしながら、技術的なことは結局さっぱりわからずじまいだったが、この業界が半導体市場ひいては世界経済に与えるインパクトくらいはわかるようになった。

半導体市況の復調が毎日報道されているが、報道される対象市場は主にCPU、SoC、メモリなどのデバイス市場である。しかし日韓の外交問題にまで発展した半導体製造に欠かせない材料の輸出の問題はサプライチェーンの確保の重要性を浮き彫りにした。このところ半導体材料、特にシリコンウェハの報道がいくつかあったので、今回はこの業界についてのコラムを書くことにした。

シリコンウェハ界のIntel的存在、信越半導体

最近の半導体市況の動きの報道を見ていて以下のような興味深いことに気が付いた。

- 半導体デバイスの市場は米中の貿易戦争という不安材料はのこるものの、スマートフォンなどの主要エンド製品の回復とともに成長を取り戻した。

- それに反してSEMI(国際半導体製造装置材料協会)の発表ではシリコンウェハの総出荷面積が4四半期連続で減少している。この理由としてSEMIはDRAMメーカーが未だに在庫調整期にある点と、メモリ半導体の設計トレンドは1Y-nmや1Z-nmプロセスなどといった微細化の方向性に向かっており、デバイスの出荷数増加がそのままウェハ投入数増加につながらない、などの背景があると言っている。

- この状況でシリコンウェハ・メーカーの業績結果では信越半導体が4~9月の営業利益で11.8%の増益だったのに対し、SUMCOの1-9月の決算では売り上げが6%減、利益が34%減と明暗が分かれた。増益の理由は"単価の値上げ"によるものであるらしい。

AMD勤務時、AMDが一般的な(バルク)シリコンウェハではなく、特殊なSOIウェハを使用していたこともあって、シリコンウェハ界のキングである信越半導体については知らなかったが、ウェハビジネスに転職してこの業界における同社の不動のポジションについては痛いほど思い知らされることとなった。

外資系のウェハメーカーとして訪れた殆どの顧客で信越半導体製品の優れた品質と万全の技術サポートはデファクトのレファレンスとなっており、それを超えることは非常に難しいことを思い知った。今回のウェハ市場での業績結果は一昨年までのスーパーサイクル時期に、各顧客がウェハ獲得をとにかく優先し、その間隙をついて同社が"単価値上げ込みの長期契約"に成功した結果であったと言える。信越半導体はまさにウェハ界のIntelである。

2大日本企業が市場の60%を握るシリコンウェハ市場

半導体デバイス業界における日本メーカーの存在感はかつての勢いがなくなってしまったが、半導体製造用の装置・材料の世界では未だに日本メーカーが大きな存在感を発揮している。

その中でも半導体デバイスを製造するために不可欠なメイン材料であるシリコンウェハの市場では信越半導体とSUMCOという2大日本企業が世界市場シェアの約60%を占める。

おひざ元に世界の2大サプライヤがしっかり根を生やしている日本半導体市場で外資系のシリコンウェハを売ることの困難さについて、私は正直やってみるまでわからなかった。ウェハ市場でトップシェアを誇る信越半導体はカリスマ経営者である金川会長のもとで一糸乱れぬ動きをする独特の企業カルチャーを持つキング的存在である。一方のシェア第2位であるSUMCOは住友金属と三菱マテリアルの合弁会社にコマツ電子が加わった混成チームである。しかし、この両社はその製造能力、技術、品質で半導体という動きの激しい世界市場で長い間不動の地位を確保している。

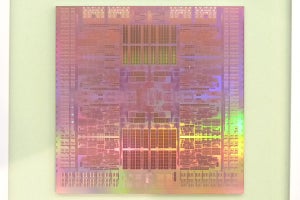

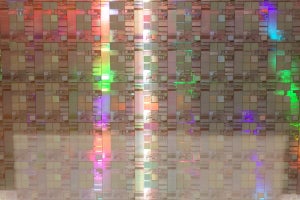

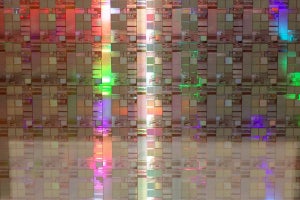

デバイスの経験しかなかった私は、その後、外資系シリコンウェハメーカーを2社ほど経験したが、今でも鮮明に覚えているのは、入社間もなく行った工場見学でシリコンインゴットの引き上げ機を見た時の一種異様な光景である。

高い工場の天井の上部までぎりぎりの長さに設置されたシリコンクリスタル引き上げ機(Pullerという)が静かに高純度シリコンクリスタルを文字通り"引き上げ"ている光景だ。超高温でシリコンが融解している"Crucible(るつぼ)"の中は小さな窓からのぞくことができ、Seed(種)を中心に反時計回りにゆっくり回転するPullerがあちこちで静かにクリスタルをひたすら引き上げている。半導体製造サプライチェーンの初期段階である高純度クリスタルインゴット製造という段階では超高温の"Crucible(るつぼ)"内の微妙な温度の調節が重要なノウハウになっている。

シリコンウェハの製造方法などについてここで詳しく説明するつもりはないし、それに十分な知識も持ち合わせないが、私はこのシリコン引き上げ機の現場を見学した時にはっきりデジタル半導体デバイス企業のAMDから全く違う世界に来たのだという事を肌で感じた。それはまさに職人技のアナログの世界であった。

シリコンウェハビジネスの特異性

AMDから転職した私がウェハビジネスを経験する中で感じたデバイスのビジネスとの大きな違いは下記の点である。

- 口径、厚さ、表面処理などについての基本的なスペックは厳格に決められているものの、商品として半導体デバイスメーカーの顧客各社に納められるものは全て顧客仕様に合わせたカスタム製品である。製品仕様書は材料の特性や表面処理の仕方などについての非常に詳細な要求がされている。私は最後まで結局自身でスペックシートを書くことはできなかった。

- AMDで私が手掛けていたCPU、GPU、メモリなどの超高集積LSIは半導体製品のごく一部であって、アナログの世界ではパワーデバイスなどその種類は実に多くのものがあって、この世界ではシリコンの材料の特性自体が性能、歩留まりなどに大きく影響する。故にシリコンサプライヤーによる微妙な製品の違いがデバイス製造に大きく影響する。

- この世界での付加価値はほとんどが技術的なスペックと価格であって、競合が激しいと言えどもマーケティング的なアプローチがほとんどできない。

- CPU・メモリのようなデバイスは集積度の上昇で機能と性能を順次上げて行って製品の世代交代を繰り返す。これによって付加価値はあがり、価格を上げることができる。しかしウェハの世界では価格決定に事実上大きな影響を及ぼすのは需要と供給のバランスのみである(各商品が全てカスタム仕様であるにもかかわらず!)。

同じ半導体なら何とか通用するだろうと高をくくっていた私だが、デバイスビジネスでの経験値がほとんど通用しない全く異なる世界でかなり難儀した。1つだけ役に立った経験値は主要顧客とのリレーションが重要である点で、これはどの業界でも通用するものである。

AMDでIntelという巨人といやほど戦った挙句に転職した先ではウェハ界のIntelである信越半導体に加えて、これまた同程度の規模を持つSUMCOが立ちはだかったという皮肉な結果になったというわけだ。