FPDの市場動向調査およびコンサルティングを行っているDSCCが先般、東京都内にて「ライジングチャイナ、岐路に立つFPD業界」と銘打った年次セミナーを開催した。3回目となる今回は、同セミナーの内容をもとにFPD向け製造装置の市場動向を読み解いていきたい。

DSCC製造装置および韓国市場担当のJayden Lee氏によると、単結晶シリコンデバイスと製造プロセスが類似のFPDバックプレーン(背面TFT電子回路基板)プロセス向けFPD製造装置市場はこれまで装置市場全体の5割前後のシェアを占めてきたが、今後はOLEDフロントプレーンの投資の増加により、バックプレーンのシェアは減少する見込であるという。

また、RGBインクジェットプリンティングとQD-OLEDの投資増加が期待される2023年には、OLEDフロントプレーン向け装置のシェアは、48%に上昇するとLee氏は見ている。モジュールの投資割合はテレビ向けパネル製造工場では少ないが、モバイルOLED製造工場ではで多くなる。LCD投資の減少とともに、セルとカラーフィルタの投資も減少する見込みである。

FPD装置メーカーランキングトップ10に日本勢は6社

各社の発表資料などをもとにDSCCの調査結果を加味したFPD(LCDおよびOLEDの合計)製造装置の企業別売り上げランキングを見ると、トップ10に日本勢として露光装置を手がけるキヤノン、ニコンのほか、東京エレクトロン(TEL)、アルバック、ブイ・テクノロジー、SCREENの6社がランクインしている。2019年上半期を見ると、高額な大0.5世代用露光装置市場を独占する状態のニコンがトップのApplied Materials(AMAT)、2位のキヤノンに肉薄してきており、トップ集団を形成するなど、日本のパネルメーカーや世界で苦戦が続いている一方で、製造装置業界はその強さを発揮し続けている。

主なFPD製造装置別(2016~2024年の平均)に見た市場比率は、

- 露光装置:12%

- 蒸着装置:11%

- 自動化装置:9%

- CVD装置:8%

- ラミネーション/セル/ガラス封じ装置:7%

- コーター・デベロッパ-:5%

- 検査/テスト/計測装置:5%

- インクジェット印刷装置:5%

- ドライエッチ・レジスト剥離装置:5%

となっている。

FPD製造装置市場の中でももっとも巨大な市場分野を形成している露光装置はキヤノンとニコンの寡占状態となっており、キヤノンが数量ベースのシェア58%で金額ベースのシェア42%、ニコンが数量ベースのシェア42%で金額ベースのシェア58%となっているが、今後、LCDのMMG生産方式が普及していくことで、キヤノンの数量ベースのシェアが60%を超す見込みであるという。

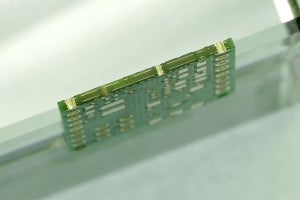

バックプレーン向け製造装置の主役は露光装置

FPD(LCD+OLED)のバックプレーン(背面TFT電子回路基板)向け製造装置市場についてDSCCは、2018~2024年の7年間で累計450億ドル(5兆円弱)に達すると予測している。そのうち露光装置が104億ドル規模(7年間の累計額)でシェア23%、CVDが10%、ドライエッチが9%、PVDが8.2%、コーターデベロッパが7.9%と続く。台数ベースでは、2017年に1800台でピークに達し、2018年、2019年はそれぞれ1502台、1023台と減少し、2020年に1435台に回復するが2021年に再び減少し、その後下げ止まる見込みだという。

一方、OLEDフロントプレーン製造装置への投資額は2018~2024年で230億ドル(2.5兆円程度、7年間累計)に達する見込みで、中でもFMM VTE(Fine Metal Mask Vacuum Thermal Evaporation:微細金属マスク加熱真空蒸着)が、65億ドル(同)でシェア29%とトップ。次いでオープンマスクVTE(加熱真空蒸着)が33億ドルの15%と、OLED製造の肝である蒸着装置が合計44%と高いシェアとなる。

3位はTFE(Thin Film Encapsulation:薄膜封じ)装置でシェア12%、台数ベースではApple向け投資が集中した2017年が157台でピークとなった。2018年は125台であったが、2019年はモバイル向けが冷え込み前年比半減以下の53台まで激減する見込みである。ただし、2020年には113台まで回復する見込みとDSCCは予測している。

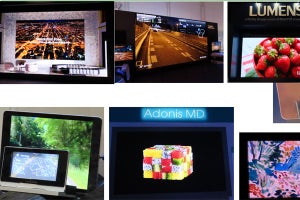

なおQD-OLEDやインクジェットOLEDは装置開発・技術開発の段階にあり、実用化に成功すれば大きな設備投資が期待できるが、克服すべき技術的なハードルが高く、先端ディスプレイメーカーの今後の開発動向が注目されるとDSCCでは説明している。