免税事業者からインボイス発行事業者になると、まずインボイス(適格請求書)を発行できるように準備する必要があります。その上で、消費税の申告・納税ができるように準備することになります。

インボイスの発行準備は、もともと課税事業者である事業者の方も同様です。売手としてインボイス発行事業者になれば、取引先の課税事業者からの求めに応じてインボイスを交付する義務があります。

「義務」と聞くと大変だと思われる方もいらっしゃるかと思いますが、これまで取引先に請求書を発行するのは商習慣として当たり前にやってきたことだと思いますので、その請求書をインボイスとして決められた記載事項などに合わせていけば良いことになります。

今回は、インボイスを作成・発行できるようにするなど、インボイス発行事業者になることで準備しなければならないことをみていきましょう。

インボイス発行事業者がやらなければいけないこと

インボイス発行事業者に課される義務

インボイス制度でインボイス事業者に課される義務は以下のようなものです。

簡易インボイスとは、インボイス発行事業者が営む事業が小売業・飲食店業・タクシー業などで、不特定かつ多数の者に対して課税取引を行う場合に交付するレシートや領収書などのことです。

では、これらのインボイス等はどのような記載内容で作成しなければならないのかを確認していきましょう。

インボイス・簡易インボイスへの対応

[図1]はインボイスおよび簡易インボイスの記載事項と実際の記載例です。現在、事業者の皆さんが作成・交付している請求書は区分記載請求書と呼ばれるものです。赤い下線の項目が、区分記載請求書の記載事項に追加されます。

インボイス等ではレイアウトなどの様式や書類名称までは定められていませんので、現在作成している請求書やレシートなどに追加になる項目を記載できるように準備しておきましょう。

なお、[図1]の記載事項では「税率ごとに区分して」と説明がされていますが、10%(または軽減税率8%)の取引しかない場合でも、適用税率や消費税額の記載は必要です。現在作成している請求書にこれらの事項がない場合は、追加するようにしましょう。

また、インボイスの記載事項は、一つの書類ですべての記載事項を満たす必要はなく、次の[図2]例のように請求書と納品書など関連が明確な複数の書類全体で記載事項を満たしていれば、これら複数の書類を合わせて一つのインボイスとすることもできます。

インボイスの消費税額計算の端数処理ルール

インボイス等に記載する「税率ごとに区分した消費税額等」の端数処理は、一つのインボイスにつき一回の端数処理を行うと決まっています。なお、端数処理の方法は切り捨て・四捨五入・切り上げ、いずれでも良いとされています。

[図2]の例では、納品書では取引明細ごとの税込金額とその合計額を記載し、それらをまとめた請求書で税率ごとの消費税額を計算していますので、端数処理のルールに則って処理されています。

この例とは逆に、納品書ごとに「税率ごとに区分した消費税額等」を計算・記載し、請求書には納品書で計算した「税率ごとに区分した消費税額等」を合計して記載した場合はどうなるでしょうか?

このケースではインボイスとしての消費税額には納品書で計算・記載された消費税額が該当することから納品書がインボイスになり、請求書に記載された消費税額はあくまで参考として記載された消費税額となりますので注意が必要です。このようなケースでは、納品書をインボイスとすることを取引先にも了解をとって運用するようにしましょう。

なお、[図3]ようなケースは端数処理のルールが守られていないためインボイスと認められません。現在このような方法で消費税額の計算をおこなっている場合は計算方法を改める必要があります。

返還インボイスへの対応

売上を計上した後に、返品や値引き(これらを「対価の返還等」といいます)が発生した場合、返還インボイスを取引先に交付する必要があります。この返還インボイスの記載事項は以下の通りです。

1. インボイス発行事業者の氏名または名称および登録番号

2. 対価の返還等を行う年月日

3. 対価の返還等の基になった取引を行った年月日

4. 対価の返還等の取引内容(軽減税率の対象品目がある場合はその旨を記載)

5. 税率ごとに区分して合計した対価の返還等の金額(税抜または税込)

6. 対価の返還等の金額に対する消費税額または適用税率(両方記載することも可)

この記載事項は3を除けば、インボイスの記載事項と同じような内容ですので、インボイスへの対応ができればこちらも大丈夫のはずです。

問題は3の「対価の返還等の基になった取引を行った年月日」です。納品回数が多くかつ返品が発生する場合個々の返品分の納品日を特定することが難しいケースもあります。このようなケースでは、3について「◯月納品分」といった記載でも良いとされてますので、自社の状況に応じて記載の仕方を検討しておきましょう。

また、継続的に取引があり、毎月請求書を交付している取引先であれば、返還インボイスを単独で交付せずに、今月の請求書に前月分の返品・値引き等を記載する方法も認められています。取引先との関係で返還インボイスが必要なケースが想定されるのであれば、返還インボイスへの対応も準備しておきましょう。

修正インボイスへの対応

修正インボイスは交付したインボイスに誤りがあった場合に交付するものです。

現在は請求書を受領した取引先が請求書の内容に誤りがあると気づけば自ら誤りを修正することができますが、インボイス制度ではこのような対応ができなくなりました。そのため売手側で修正インボイスを交付することになります。実際に修正インボイスを交付することになると、売手のインボイス発行事業者も手間ですが、買手の取引先にも手間をかけさせてしまいます。

システムでインボイスを作成する場合は、あらかじめ記載事項を満たしているか、正しく計算されているかなどテストして、誤りのないインボイスを作成できるようにしておくことが一番の対策となります。それでも人為的な入力ミスは起こり得ますので、修正インボイスへの対応方法も検討しておく必要があります。

修正インボイスの作成・交付方法として国税庁の資料では以下の二つの方法が例示されています(国税庁「インボイス制度に関するQ&A 問30」より)。

・誤りがあった事項を修正し、改めて記載事項の全てを記載したものを交付する方法

・当初に交付したものとの関連性を明らかにし、修正した事項を明示したものを交付する方法

インボイスの記載事項に対応していれば、それをそのまま利用できる前者の方法が対応しやすいかと思います。修正インボイスの対応方針としては前者を採用することにして、まずはインボイスへの対応準備を進めていきましょう。

なお、いずれの方法をとっても、インボイス発行事業者は当初交付したインボイスの写しと修正インボイスの写しの両方を保存する必要がありますので、この点は忘れないようにしましょう。

インボイス作成にはシステムを活用しよう

昨年9月に公表された日本商工会議所の調査(「消費税インボイス制度」と「バックオフィス業務のデジタル化」等に関する実態調査結果)によると、請求書作成業務のデジタル化状況では免税事業者に相当する売上高1,000万円以下の事業者は手書きが63.8%になっています。これについで多いのがExcelなどの表計算ソフト利用で24.1%、そして市販のソフトウェアを利用しているのは11.8%しかありません。

現在免税事業者の方は請求書の発行数が少ないので手書きでもやっていけるのかもしれませんが、インボイスの記載事項を満たすためには消費税額を正しく計算する必要があるなど、手書きのままでは手間が増えます。インボイス発行事業者になったのですから、こうした事務処理に時間をかけるよりは事業に集中して売上を増やすことを目指すべきではないでしょうか。

そのためにはインボイスの作成にシステムを活用することが重要です。

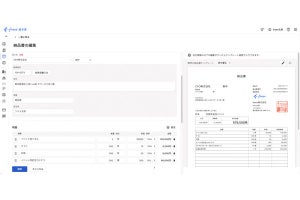

freee請求書はインボイスに対応した請求書を作成できる無料のクラウドシステムです。様式も多数揃えていますので、自社にあった様式を選択してインボイスを作成することができます。システムで作成した請求書を発行できることで、取引先の信頼を得えることができます。無料でご利用できますので、まずは使ってみてください。

最終回である次回は消費税の申告・納税にどのように準備していくかをみていきます。