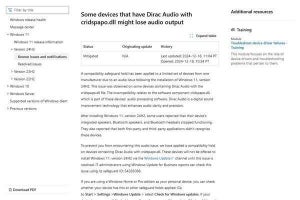

市場動向調査会社Informa/Omdia主催の「第39回 ディスプレイ産業フォーラム」において、供給ひっ迫が続いているドライバIC市場の見通しとして、今後も値上がりが続くとの予測が披露された。

サプライヤのほとんどは、そのチップ製造をファウンドリに委託するファブレスICメーカーで、ファウンドリは200mmウェハを用いて、それらを生産している。

利益率の高い5Gチップ優先で割を食うドライバIC

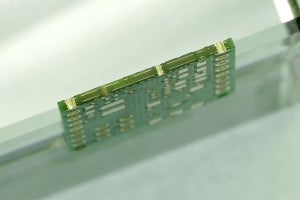

ドライバICサプライヤのほとんどは、そのチップ製造をファウンドリに委託するファブレスICメーカーである。ファウンドリは200mmウェハを用いて、それらを生産している。

そのためドライバICは最先端のプロセスなどとは無縁ではあるが、それがゆえに新規投資による生産能力の増強といったことは見込めず、200mmのファウンドリラインとして利用可能な生産能力には限りがある。

しかし、近年、200mmウェハを利用して製造される5G通信向けPMICなどの需要が急増しており、低価格かつ低利益率とされるドライバICの生産の優先順位は低く、生産能力の確保が難しい状況となっているという。

かつて、ドライバICは価格は安いものの、発注量が多いため、閑散期にまとめて生産できる品種として扱い、ファウンドリは顧客(ドライバICサプライヤ)に対して値上げを要求するようなことはなかった。しかし、2017年以降、上記の理由などにより200mmウェハの生産能力が不足がちとなった結果、値上げが続いている。2020年は新型コロナウィルスの影響によりPCモニターやノートPCの需要が増加する一方、8月以降はドライバIC不足により生産が困難に陥るといった状況も発生しているという。そのため、こうした問題を解決するには、ある程度まで価格の上昇が続き、ファウンドリが300mmウェハを用いてドライバIC向けを製造しても採算がとれるところまでいく必要があるとみられるが、それまでドライバICの価格は上昇が続くものと予想されるという。

ただし、韓国ドライバICメーカーは、韓国の2大パネルメーカーが液晶パネル向けラインの閉鎖を進めていることから、現在の生産能力のひっ迫は問題となっておらず、逆に韓国パネルメーカーの撤退に伴う需要減退を補うために中国パネルメーカーへの供給を積極的に増加させている。その一方で、台湾ドライバーICメーカーにおけるひっ迫は深刻な状況となっている。

韓国勢がシェア9割を占める有機ELスマホ向けドライバIC

スマートフォン(スマホ)用有機ELディスプレイドライバICのシェアは韓国勢で9割のシェアが占められているという。トップはSamsung Electronicsの50%、2位も韓国勢のMaganaChipで33%で、この2社だけで8割を超している。

一方の液晶パネル向けドライバICはそれ以外の国・地域勢が健闘しているほか、テレビパネル用ドライバICもトップは台Novatekで20.7%、2位も台湾勢のHimaxで19.1%、3位にSamsungで16.8%、4位が米Silicon Worksで16.1%となっており、その後はいずれも1桁台となっている。

また、バックライトの動向についてだが、直下型バックライトの割合がほぼ80%で、引き続き増加傾向にある。直下型バックライトはコストが安く、モジュール重量も軽く、ローカルデミングにも適している。唯一の欠点はパネルの厚みが大きい点だが、それほど重要な項目ではないと見られている。

グラフィックモニターやゲーミングモニターなどの高付加価値モニターやゲーミングノートPCへの採用が進むと予測されるミニLEDバックライトは、テレビでは8Kなどのハイエンド品に採用されると予測されるほか、自動車用途での開発も進んでいる。通常の液晶モニターと比較するとミニLEDバックライトのコストは約2倍以上となっているため、そうしたコストを吸収できるアプリケーションでの採用から、といったことになるようだ。例えばTCLが日本で発売している65型ディスプレイに、ミニLEDバックライトが採用されている。LEDチップを約1万5000個実装し、輝度は通常のテレビの3倍程度としており、その実売価格は約14万円前後だという。ちなみに100μmより小さいチップサイズのLEDの場合、マイクロLEDという扱いになる。

(次回に続く)