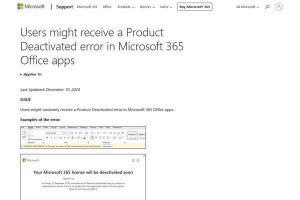

laed=TrendForceによると、2024年第2四半期のエンタープライズSSD市場は、平均価格が前四半期比25%以上の上昇となった結果、SSDサプライヤ各社の売上高合計は同50%以上の増加となったという。

TrendForceによると、2024年第2四半期のエンタープライズSSD市場は、NVIDIA GPUの導入増加ならびにAI分野のストレージ需要の高まりに加え、およびサーバサプライヤからの需要増も加わったことで供給不足となり、平均価格は前四半期比25%以上の上昇となった結果、SSDサプライヤ各社の売上高合計は同50%以上の増加となったという。

第3四半期も北米のクラウドサービスプロバイダ(CSP)からの需要が継続して増加しており、サーバサプライヤも注文を減らす動きを見せていないため、エンタープライズSSDの調達量も増加。供給不足が続くことから、TrendForceでは契約価格も同15%上昇となり、SSDサプライヤの売上高も前四半期比で約20%増となると予測している。

市場回復の最大の受益者はSamsung

北米の在庫調整は2024年初頭に終了し、企業のAIストレージインフラへの投資が進んだことを背景に、シェアトップのSamsung Electronicsは包括的な製品ラインアップによる競争力の維持を進めた結果、同セグメントの売上高は前四半期比39.2%増の24億8000万ドルを記録したという。

TrendForceでは、第3四半期もCPSがGPUの確保に動き、併せてエンタープライズSSDの購入も増やすと見ており、並行してSamsungのPCIe 5.0対応製品の顧客認証の取得が進むことで、売上高は前四半期比20%以上の伸びを見せると予測している。

業界2位のSKグループは第2四半期において、QLCエンタープライズSSDの最大手サプライヤであるSolidigmが恩恵を受けたほか、SK hynixもサーバ顧客からの注文を増やした結果、グループ全体の売上高は同59.5%増の18億2400万ドルとなった。Solidigmの生産能力拡大と、2024年後半に向かって大容量製品の受注の高まりから、売上高も増加していくと予想している。

3位のMicron Technologyは、2023年より量産を進めてきた大容量製品の出荷数量を2024年第2四半期に伸ばしており、サーバ顧客からの注文増加と相まって売上高を同108.8%増の7億8000万ドルに伸ばしてた。同社は大容量SSDの注文増加に伴い、製品の重点をPCIeに移している。

4位はキオクシアで、サーバ顧客からの需要増加もあり、第2四半期のエンタープライズSSDの売上高を同50.5%増の4億9000万ドルへと増加させている。

TrendForceでは、AIとビッグデータコンピューティングの急増により、エンタープライズSSDの需要は堅調に推移し、消費者向け製品を上回ると予測しており、SATA、PCIe、SASインタフェースなど多様なラインナップを有するキオクシアは将来的に市場シェアを拡大させる可能性があるとしている。

5位のWestern Digital(WDC)は、第2四半期に主要顧客からの需要が若干減少し、競合他社と比べてPCIe製品の成長が鈍化したこともあり、売上高は同23.5%増の1億6400万ドルに留まった。こうした背景から大容量QLC製品の市場投入に加え、PCIe製品の開発に重点を置き、PCIe 5.0向けのサードパーティコントローラメーカーとの連携強化を図っているという。