実質賃金、設備投資という2つのプラス材料

前回指摘したように、相場の長期波動ではバブルの高値である1989年12月の3万8915円に対し、2024年7月11日の4万2426円がダブルトップとなって、「ここが天井だ」と思う人が多いというのが足元の状況です。

戦後6回あった大相場で、一番値上がりしたのが出発点から6倍になっていますが、08年のリーマンショックを織り込んだ底値である09年3月10日の7054円の6倍は4万2000円近辺で、これも天井を意識させたと言えるでしょう。

短期の波動を見ても、3月22日の4万1087年に対し、7月11日の高値は見事にダブルトップになっています。ダブルトップを付けたら大きく下落するのが相場の波動ですから、投資家の中には高値警戒感がありました。

今回の上昇相場の短期波動の出発点は昨年10月4日の3万487円、中期波動は23年1月4日の2万5661円、長期波動は20年3月の1万6552円(週足)、超長期波動が09年3月の7054円です。ちょっと複雑に思われるでしょうが、株価の波動を知るためには、その出発点を知ることが不可欠なのです。

そして、ダブルトップを付けると、その後は23年1月の2万5661円、10月の3万487円から3分の1押しから半値押しが意識されますが、今回はそれらを全て下回って下げました。

8月5日に3万1156円を付けました。23年1月の2万5661円から24年7月11日の4万2426円という高値までの上げ幅の半値押し、3万4000円近辺をも下回り、23年10月4日の3万487円に対してダブルボトムが入った形になっています。昨年10月から上昇した分が、全て帳消しとなったわけです。

こういうケースでは、この後株価が戻って、7月高値を取りに行くのにはだいぶ時間がかかるはずです。いわば重傷ではないけれども、かなり大きな怪我をしたという状態です。その傷がどこまで回復したかを見る時の目安が7月11日の4万2426円から、8月5日の3万1156円まで1万1270円下げましたが、この半値戻しが3万7000円近辺です。

ですから3万7000円を超えてくるまでは「入院治療」が続き、超えてくると「在宅治療」に移行するというのがわかりやすい説明になるかもしれませんこれが短期の相場の見通しです。

【関連記事】【株価はどう動く?】バリュー株底上げ相場第2波始まる、年末4万7000円も視野に?

ただし、長期的には日本株の上昇トレンドは今後も続きます。3カ月後、半年後から振り返ると、この調整局面は買い場だったということになるでしょう。

つまり、久方ぶりに日本株がバーゲンセールになっていますから、その意味で今後は、どんな投資テーマで、どの銘柄を狙うかをよく考えて投資する人は、後々大きな成果につながります。

今後しばらくは、株価は上がったり下がったりを繰り返すことになります。そして、大幅下落の傷がどこかで癒えれば、短ければ2、3カ月、長ければ数カ月休んだ後、上昇第2波に入ってくるものと予想します。

前回指摘した、7月11日の高値に対する「3月またがり60日」で9月11日頃から新たな上昇相場が始まる、あるいは数カ月、約半年の日柄なら、年末年始頃まで調整が続いて、25年初頭から上昇相場が始まるといういずれかのシナリオが予想されます。

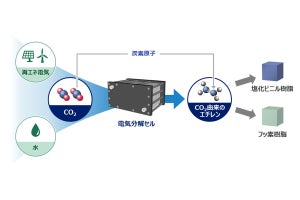

どちらにしても、日本経済は着実にデフレを脱却して、物価目標2%実現に向けて株価も景気も上げ潮です。そのことは波動だけでなくデータから見ても2つの強力な材料が出ています。

1つは、以前から指摘してきた実質賃金が6月、ついにプラスに転換しました。これは将来の日本の国内消費の増加、景気と株価にプラスのサインです。ただ、賞与増加の効果が大きかった面もありますから、7月、8月もプラスが続くかを見極める必要があり、株価も揉み合うことになります。

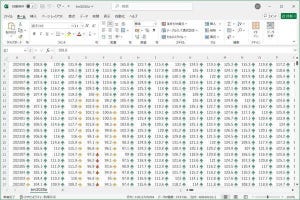

もう1つは日本政策投資銀行が8月6日発表した24年度の企業の設備投資計画調査によると、大企業(全産業)の国内投資は23年度の実績に比べて22%増になっていることです。

昨年は設備投資が100兆円超えましたが、今年はそれをさらに上回る可能性があり、これは過去に例がありません。昨年の100兆円超えも、1990年のバブル以来です。2年連続の設備投資拡大を見ても、25年の企業業績もいい数字が出てくることが期待されます。日本の生産性革命が進んでいることは、この設備投資拡大にも表れています。

株価に関しては、当面日柄調整となりそうです。今回は傷が深かったこともあり、治療には時間がかかることが予想されますが、この後、政治・経済・国際情勢でいい情報が出てくれば、比較的早く回復して、前述の通り9月中旬頃までには株価は反転上昇してくる可能性があります。

今回の混乱は、日銀が7月の金融政策決定会合で決めた0.25%の利上げが増幅させた面が大きいと言えます。これによって円高、アメリカの景気後退というダブルショックでブラックマンデーを上回る下落を招きました。名付けるならば「岸田・植田ショック」です。

この大幅下落を一言で表現すると「満つれば欠ける」です。昨年1月からの株価はあまりに好調で、市場は楽観的な見方に支配されていました。それが一転急落に転じたことで、遊覧船に乗っていた人たちが慌てて海に飛び込んだ形です。「円キャリートレード」の急速な巻き戻しも拍車をかけました。

ただ、円高も利上げも一時的な株価の悪材料です。以前から指摘しているように、日銀が利上げするということは適度なインフレ、2%に向かっていくということだからです。

昨年から始まったバリュー株の底上げ相場では円安効果が大きかったのですが、今後140円台、130円台の円高になっても34年ぶりの脱デフレ、生産性革命によって、株価の長期上昇波動が続くものと予想します。