台湾の半導体市場動向調査会社であるTrendForceは、2023年第4四半期のDRAM市場規模が前四半期比29.6%増の174億6000万ドルとなったと発表した。

背景にはDRAMの平均販売価格の上昇ならびに出荷数量の増加がある。2024年第1四半期に向けて、売上高をさらに伸ばそうという意図は明らかであり、伝統的なオフシーズンである年初の出荷量はわずかながら減少するにせよ、DRAMの契約価格は第1四半期中に20%近く上昇するものとTrendForceでは予想している。

DRAM業界トップのSamsung Electronicsは、2023年第4四半期に前四半期比50%増の79億5000万ドルの売上高を記録した。これは主に1α-nm DDR5 DRAMの出荷増、特にサーバDRAMの出荷が60%以上増加したためだと見られている。

同業界2位のSK hynixは、出荷量が同1~3%増とわずかな伸びにとどまったが、HBMとDDR5、特に高密度サーバ DRAMモジュールの価格面での後押しを受け、同社のDRAM平均販売価格は同17~19%増と伸ばした結果、売上高は同20.2%増の55億6000万ドルとなった。

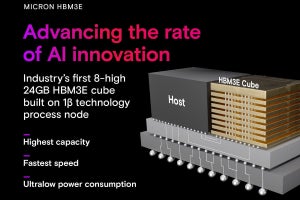

業界3位のMicron Technologyは、数量で同4%増、価格で同6%増と数量、価格ともにプラス成長を遂げたものの、SK hynixとは異なり、DDR5ならびにHBMのシェアが比較的に低いことから、売上高は同8.9%増の33億5000 万ドルに留まった。

生産能力計画の面では、Samsungは2023年第4四半期に生産の大幅な削減を行った後、2024年第1四半期に生産量を回復させ、稼働率も80%まで上昇させている。DRAMの需要は2024年下半期に向けて増加すると予想されており、2024年第4四半期まで生産能力も継続的に増加していくとTrendForceは予想している。

またSK hynixは、HBM生産能力の積極的な拡大を進めており、特にHBM3eの量産展開により出荷数を徐々に増やしている。Micronは、先進的なプロセス装置の増設による生産能力の向上により、HBM、DDR5、およびLPDDR5(X)製品向けの先進的な1β-nmプロセスのシェアを拡大することを目指している。

このほか、台湾ではNanyaとWinbondが前四半期比で10%台の成長を達成したことに加え、台湾DRAM業界3位のPowerchip Semiconductor Manufacturing(PSMC)はスポット価格と契約価格の段階的な上昇の恩恵を受ける形でDRAM売上高同110%増の3900万ドルを達成している。