「会社の勢いをさらに強いものにしていく」─こう力を込めるのは、三井住友フィナンシャルグループ社長の中島達氏。グループを牽引していた前社長の太田純氏が2023年11月に病気のため急逝。その後を受けた中島氏は「思いは太田と同じ」と話し、路線継続とさらなる拡大を誓う。国内では課題とされてきた大企業取引や資産運用、海外ではアジア市場の深耕など、中島氏に課せられた課題は重い。

【あわせて読みたい】三井住友FG社長の太田純氏が急逝、金融の枠にとらわれない経営者

「本命」として登板 さらなる成長を

「太田(純・前社長)の強いリーダーシップもあり、社内に強いモメンタム(勢い)も出てきている。私のやることは、このモメンタムを維持、向上、さらに強いものにしていくこと」と話すのは、三井住友フィナンシャルグループ社長の中島達氏。

三井住友FGでは、2019年に社長に就任し、グループを牽引してきた太田純氏が23年11月25日、膵臓がんのために急逝した。65歳だった。

中島氏は、それを受けて23年12月に急遽登板。だが、若手時代から旧住友銀行と旧さくら銀行の経営統合を始めとする数々の重要案件に関わるなど、かねてから次期社長の「本命」と見られてきた存在。

太田体制は外部環境が少しずつ改善し、成長を志向できる状況下でスタートした。それ以前は、例えば「バーゼルⅢ」の最終化など国際的金融規制の強化で、日本の金融グループはリスク資産が増えることが懸念されており、それに備えて資本を蓄積することが求められた。

また、16年4月には日本銀行による「マイナス金利」が導入され、その影響による収益力の低下をどう防ぐかといった「守り」の時代が続いていた。

その中で資本を蓄積し、マイナス金利下でも再成長できる土台を築いてきた中で、社長に就いたのが太田氏だった。この流れを受けて太田氏はグループ内に「成長を目指そう」と号令をかけた。

太田氏の路線は、グループ各社の成長にとどまらず、その事業領域の「間」、あるいは金融の「外」にまで成長可能性を求めるものだった。

太田氏が就任した19年、中島氏はCFO(最高財務責任者)兼CSO(最高戦略責任者)に就き、まさに太田体制での戦略を描く立場になった。ここで太田氏と議論しながら、グループの2030年のビジョンを策定。それが「最高の信頼を通じて、お客さま・社会とともに発展するグローバルソリューションプロバイダー」というもの。

この「グローバルソリューションプロバイダー」に「意図が入っていた」と中島氏。1つは「グローバル」。世界で発展、成長し、プレゼンスのあるプレーヤーになるということ。そしてもう1つ、「グローバルな銀行グループ」ではなく「ソリューションプロバイダー」としたこと。顧客、社会の課題解決に役立つ上で、金融という枠に必ずしもこだわる必要はないということで、あえて掲げた。

「この思いは、私も太田と同じ。太田がやってきた路線を、より力強く進めていく」と中島氏は力を込める。

地政学リスクや欧米、日本の金融政策の先行きが注視される中、日本では24年に入り日経平均株価が大きく上昇するなど数値面では悪くない状況となっている。中島氏は日本経済の今後をどう見通しているのか。

「日本は成長率は高くないものの、GDP(国内総生産)が着実に成長するし、企業の活動も活発化している。コロナから回復して、企業は今後頑張らなければいけないというセンチメント(心理状態)になっている」と中島氏。

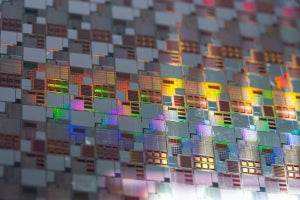

日本ではカーボンニュートラル(脱炭素)に向けた取り組みなどで企業の投資が活発化している他、東京証券取引所が上場企業に対して「株価とコストを意識した経営」を要請する中、特にPBR(株価純資産倍率)1倍割れの企業が、その改善に乗り出している。日本の半導体産業を復活させようという取り組みも進む。中島氏は、こうした動きは少なくとも来年まで続くと見る。

足元では物価上昇に実質賃金が追いついていないが、賃上げの機運も高まる。これによる消費の活性化も期待される。

世界に目を転じると、「アメリカ経済は本当に強い」と中島氏。オフィスなどCRE(Corporate Real Estate=企業不動産)の不良債権化のリスクなどはあるものの、消費など経済全体は底堅いものがある。

欧州経済が持ちこたえているのも好材料だが、「心配は中国」(中島氏)。景気悪化の中で構造改革がうまくいくかが問われる。ただ、共産党体制を維持するために政府に財政出動の余地があるため、大崩れはしないのではないかという見方。

「金利が付く時代」をどう見通しているか?

市場では今、日本銀行のYCC(長短金利操作)やマイナス金利の解除が予想されており、日本でも「金利が付く時代」の到来が見通されている。金融グループのトップとして、これをどう見ているのか。

「まずグループの業務にとってインパクトがあるのは、預金が利益の出る商品として復活すること」

中島氏が旧住友銀行に入行したのは1986年のことだが、当時の新入行員の仕事は預金集めだった。そこで集めた預金を原資に、企業など資金需要のある先に融資するのが銀行の仕事だからだ。金利がつかない中では機能が低下していたが、その機能が戻る可能性がある。

ただ、「預金にも2つの種類がある」と中島氏。それが「貯蓄性預金」と「決済性預金」。

今、三井住友銀行にある預金のうち、多くが普通預金、当座預金に置かれているが、金利が1年定期で例えば0.5%などになれば定期預金に向かい、国債が1%になれば国債に向かうことが想定されるなど、より金利が高い先に自在にシフトしていく可能性が高く、この分野が大きな収益源となるかは不透明。

一方、重要視しているのが決済性預金。「ここをどう確保していくかが今後の勝負」(中島氏)。三井住友FGが、そのための武器としているのが23年2月に個人向けの金融・決済のフルモバイルサービスを実現する「スーパーアプリ」として導入した「Olive(オリーブ)」。

銀行口座、クレジットカード、オンライン証券をサービスとして組み込んでおり、これを活用してもらう中で、一定量の預金が三井住友銀行の口座に置かれることになる。こうした「粘着性」の高い預金を伸ばすことを目指している。これによって収益力向上を戦略的に進める。

法人でも同様に、当座預金に置かれるような「粘着性の高い」預金を重視する。そのために進めているのが「決済サービスの高度化」。特に、三井住友銀行が強い中堅・中小企業領域では、「まだ日本全体でサービスが整っていない。ここにチャンスがあるのではないか」

具体的には、個人向けにおける「Olive」のような、人の手を介さない法人向けの「デジタルプラットフォーム」を構築し、企業に様々な決済手段を提供することを目指す。

中でもカギを握るのが「クレジットカード」。三井住友FGはグループに三井住友カードという日本トップクラスのカード会社を持つ。日本ではこれまで法人のクレジットカード利用が少なかったが、今後は伸びてくると見ている。

大企業向け取引は、発足時から三井住友銀行の課題とされてきた。成り立ちから三菱UFJ銀行、みずほ銀行に一日の長があったのは事実。

中島氏は社長就任直前、ホールセール事業部門共同事業部門長として、大企業向け取引の陣頭指揮を執ってきた。その経験から「今の我々は非常に頑張っているのではないか」と評価。

社内で調べたところ、3メガ体制が構築された当時、大企業向け貸金残高で三菱UFJ、みずほに水を開けられていた。それが足元では「いい勝負」ができるところまで差を詰めた状況になっている。

「この20年間で差を詰めてきた。ただ、中堅・中小企業は胸を張ってナンバーワンと言えるが、大企業向けはそうではない」

首位に向けての課題は、グループのSMBC日興証券の機能強化。SMBC日興は「相場操縦事件」などの不祥事があり、この2年間、事業が停滞していたが、ようやく平常化。強化されたガバナンス体制を前提に、今一度、銀行とも連携して法人向け業務の強化を進める。

さらに、業界ごとの知見、知識を強化して、顧客企業の戦略に入り込み、提案できる力を付けていくことも課題。

また、「金利が付く時代」においては資産運用が活発化する可能性が高い。その中で三井住友FGは他のメガバンクのように大手信託銀行、大手運用会社を傘下に持っていないという課題があるが「そこで戦っても仕方がない」と中島氏。

これまで日本の運用業界では、顧客が求める商品よりも、販売サイドが売りたい商品を運用サイドにつくらせて、強い営業力で販売するというやり方が目立った。

その時代に逆戻りさせないために、三井住友FGは運用会社と販売会社との間に、現日興グローバルラップを母体とする統括会社を新設し、「司令塔」の役割を担わせる方針。これによって「投資家の方々に最高のサービスを提供する。それが資産運用に関する当社の答え」。

アジア、アメリカでどうやって成長を実現?

こうした国内事業の再強化と同時に、成長は海外市場に求めていく。重点エリアは「アジア」と「アメリカ」。

特にアジアではこれまで、「アジアに第2、第3の三井住友銀行をつくる」をスローガンとする「マルチフランチャイズ戦略」を推進してきた。対象国はインドネシア、インド、ベトナム、フィリピン。

この3年ほどで、この4カ国に約5000億円の投資を進めてきた。これによって「各国における発展の基礎はできた」と中島氏。今後は成長を目指すフェーズに移行するが、その中では他社との提携や買収を通じて成長する「インオーガニック戦略」も視野に入れる。

4カ国の攻略段階にはもちろん差はある。例えばインドネシアは10年の月日をかけて、フルラインの金融サービスを整えつつある一方、インドでは内外の大企業取引に強い現地法人、21年に買収した現地の大手ノンバンクを持つが、個人の預金取引や中堅・中小企業融資といった機能はなく、中島氏も「まだまだ足りないものがある」と話す。この不足を埋める投資を今後、進めていく考え。

大市場・アメリカの開拓も課題。三井住友FGは21年に米独立系証券会社のジェフリーズ・ファイナンシャル・グループと提携、23年には株式を追加取得し、戦略的提携を拡大した。足元で出資比率は9%だが、今後最大15%まで拡大する方針。

その後、債券や株式の引き受けで案件を積み重ねており、「我々が想定していた以上に、案件を獲得できている」と手応えを語る。融資や海外大企業とのつながりという強みを持ちながら、投資銀行業務に弱かった三井住友FGと、投資銀行業務の経験、人材に強みはありながら、案件に融資を付けられなかったジェフリーズという組み合わせで補完関係ができている。

この組み合わせで欧州、アジアでの事業を展開し、その成果を見た上でアメリカでの次なる打ち手を検討する。

「人間到る処に青山有り」

中島氏は1963年9月愛知県生まれ。86年東京大学工学部卒業後、旧住友銀行に入行した。県立旭丘高校、東大のラグビー部で活躍した。

ラグビーを始めたのは、中島氏の叔父がラガーマンで、愛知県立千種高校ラグビー部の監督を30年にわたって務めた人物だったことで、早くからラグビーに親近感を持っていたから。

住友銀行への入行も、ラグビーとの縁が関係している。何回目かの面接時に面接官として現れたのが、大学時代にラグビー日本一、日本代表選手、日本代表監督を務めた宿澤広朗氏。「私からすればヒーロー」と感激する中島氏に、宿澤氏は「うちの会社に興味があるのか。いい会社だぞ」と話した。内定が出たのも早く、入行を決めた。「人とのご縁を感じる」

会社生活の中で最も厳しかった時期として、1990年代終わりの日本の金融危機時代を挙げる。企画部の若手だった中島氏も厳しい立場に立たされる場面が多く、一時は会社を辞めることも考えた。

この時に浮かんだのが、今も座右の銘にしている「人間到る処青山有り」。「人間はどこにでも骨を埋める場所ぐらいはある」という意味だが、この言葉を思い出して「人間いつかは死ぬ。自分がやりたいことをやって生きよう」と肚が決まったという。

新たなリーダーとして会社を牽引する立場になったが、金融業界は今後、大きな変化に見舞われる可能性が高い。そこを乗り切る「覚悟」が中島氏に問われている。