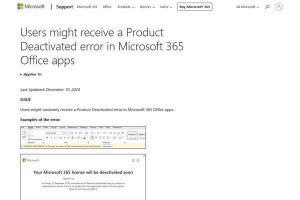

TrendForceによると、2023年第3四半期のNAND市場は供給過剰が続いていることから、バイヤーの購入が限定的であり引き続き価格下落が続く可能性が高く、全体的な平均販売価格(ASP)は前四半期比で約3~8%の下落と予想されるという。

カテゴリ別にみるとクライアントSSDは、ノートブックの出荷台数が同四半期より徐々に回復すると予想されるが、SSDの供給過剰を終わらせるほどではなく、また一部のサプライヤによる積極的な拡販が他社への圧力となっており、同四半期のASPは前四半期比8~13%の下落と予想されるという。

またエンタープライズSSDは、中国の政府機関や通信事業者からの注文の増加、ならびに二次電子商取引やインターネットサービスプロバイダからの在庫増加需要もあり、次世代サーバプラットフォーム向け製品の出荷が進む可能性があるとする一方、多くのサプライヤが現在、NAND製品を赤字で販売している状態であるため、同四半期のASPは同5~10%ほどの下落に留まる可能性があるという。

eMMCについては現在、需要低迷が続いており、小容量品については、サプライヤは2023年第2四半期も価格引き下げを実施、これ以上価格を下げる余地がほぼない状況で、第3四半期に価格は安定すると予想されるという。一方の産業機器やChromebookで使用される大容量eMMCに関しては、サプライヤの交渉力が強く、需要そのものが少ないため、価格の安定が見込めるが、スマートフォン(スマホ)OEMも購入するため、競争により価格が下落する可能性もあるとする。

そのスマホ向けで使用されるUFSは現在、スマホOEM各社が部品在庫を健全な水準まで押し上げていることを背景に、調達活動が徐々に強化されることが予想されるが、その出荷量は予想を下回る可能性があり、結果としてASPも同8~13%の下落となると予想している。

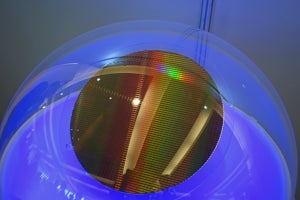

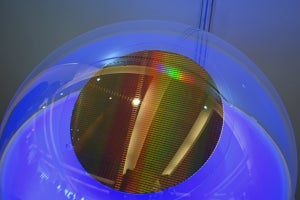

そしてNANDウェハについては、第3四半期に契約価格が安値を付けて反発し、買い手の購買意欲を刺激する可能性があり、この動きにより、需要と供給のバランスが促され、価格の上昇も期待できるようになってきたという。そのため、ASPについても同0~5%の増加と予想している。

なお、TrendForceでは、NANDの価格について、2023年第4四半期には回復する可能性があるともしている。