TrendForceが、2022年第4四半期の半導体ファウンドリ売上高ランキングトップ10を発表した。

それによると、同四半期におけるファウンドリ上位10社の売上高合計は前四半期比4.7%減の335億3000万ドルとなり、四半期別の上位10社売上高合計がマイナスに転じたのは14四半期ぶりとなる。2023年第1四半期も、季節要因と不確実なマクロ経済の影響により、上位10社の総売上高合計はさらに減少するとTrendForceは予測している。

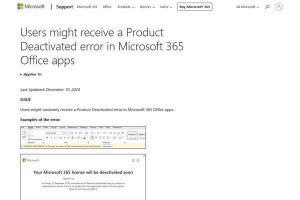

-

2022年第4四半期のファウンドリ売上高ランキングトップ10(単位:100万ドル) (Samsungはファウンドリ事業のほかにシステムLSI事業を含む。PSMCの売り上げはファウンドリ事業のみ。HuaHongグループはHHGraceとHLMCの売り上げを含む) (出所:TrendForce)

首位TSMCがシェアを拡大、58.5%に

ファウンドリ市場で売上高トップのTSMCの同四半期売上高は同1.0%減の199億6200万ドルとなったが、競合他社の多くがさらに大きく売り上げを落とした結果、市場シェアは第3四半期の56.1%から58.5%に上昇させている。

2位のSamsungは、主要顧客が在庫削減を優先させたため、先端プロセス品の注文が減少したという。ただし、これらの需要減少は、新型iPhoneならびにAndroidスマートフォン(スマホ)向け需要である程度相殺された模様で、同四半期の売上高は同3.5%減の53億9100万ドルとなった。先端プロセスの主要顧客の注文の1部がTSMCに行った影響で、先端製品の需要が減少したとTrendForceでは指摘している。

3位のUMCの売上高は同12.7%減の21億6500万ドル。200mm、300mmウェハともに売り上げが減少し、プロセスとしては0.35/0.25μmの収益が悪化したという。4位のGlobalFoundries(GF)は、平均販売価格と製品ミックスの最適化、および非ウェハビジネスからの収益増により、売上高は同1.3%増の21億100万ドルとなり、上位10社で唯一のプラス成長を達成した。

5位のSMICの売上高は同15.0%減の16億2100万ドルとなった。スマートホームおよびコンシューマエレクトロニクス関連での落ち込みが大きかったほか、ウェハ投入量を増やすために価格譲歩を顧客に提案していた模様だが、米中貿易紛争に伴うリスクを懸念され、そこまで効果を発揮できなかったようである。

ディスプレイパネル業界の低迷がファウンドリ業界にも影響

TrendForceは、同四半期の受注減の影響の程度は、ファウンドリごとに異なると指摘している。その結果、売上高で6位~10位の企業に大きく2つの変化があったとする。1つ目はNexchipがトップ10から脱落、短期的に復活する見通しは低いという点。代わって10位にDB Hitekが入ってきたが、同社の稼働率は80~85%ほどで、売上高も同12.4%減と低迷している。

2つ目は、Tower Semiconductorが特殊プロセス技術に対する安定的な需要と欧州顧客からの比較的安定した需要から、売上高を同5.6%減にとどめ、Vanguard International Semiconductor(VIS)を上回り順位を8位に上昇させた。逆にVISはディスプレイパネル業界の低迷と家電の需要低迷の影響を受け、ウェハ出荷量が同約30%減となり、売り上げも大きく落とし、順位を落とすこととなった。