freeeは10月20日、個人事業主・法人経理担当者それぞれを対象に実施したインボイス制度に関するアンケート調査の結果を発表した。個人事業主への周知の遅れと、法人のインボイス制度に対する理解の偏りが浮き彫りとなった。

個人事業主の認知度はわずか14%

まずは個人事業主へのアンケート調査結果をみていこう。同社は会社員を除く20~50代の個人事業主(自営業・自由業・フリーランス)926名を対象に調査を実施。

調査結果によると、インボイス制度を理解している個人事業主はわずか14%程度にとどまったことが分かった。具体的には、「名前は知っているが制度内容はなんとなくしか知らない」が32.6%、「聞いたことすらない」が26.7%、「名前を聞いたことがある程度で制度内容は全く知らない」が26.3%、「制度内容を知っていて理解している」が14.4%だった。

また、インボイス制度の内容を知っていると回答した個人事業主にインボイス制度への意見について問うと、「反対」が47.1%で、「賛成」が4.4%だった。

取引先と協議の状況はどうだろうか。アンケートの結果によると「協議をしたことがある」個人事業主は5.1%で、「協議をしたことはないが今後行う予定」は7.6%となった。依然として協議について議論が進んでいない現状がある。

また、協議をしたことがあるまたは今後行う予定と答えた人の職業は「卸売業」「サービス業(デザイン)」「サービス業(コンサルティング)」「ソフトウェア・情報サービス業」「建設業」が上位を占め、BtoB(企業間取引)ビジネスを行う人に多いことが判明した。

これらのBtoB事業者は、免税事業者のままだと取引先から取引排除や不当な値下げを強いられる可能性がある。一方で、「取引先が固定的で数も少なく、その取引先が免税事業者との取引を継続する方針であれば影響は少ないだろう」と、freee プロダクト戦略本部 プロダクトマーケティングマネジャーの尾籠威則氏は予測する。

次に、個人事業主で免税事業者に該当する人の今後のアクションとして「インボイス制度が導入された際に考えられる選択肢」について質問したところ、「課税事業者として活動する」と回答したのは「取引先と協議進展中」の場合は41.5%、「取引先と協議予定なし」の場合は17.2%だった。取引先と協議が進むと課税事業者に転換するという傾向が見られる。

政府の試算によると、約161万者が課税事業者へ転換し、新たな課税事業者の1事業者あたりの税負担額は約15万4000円と見込まれている。つまりインボイス制度の導入で生まれる増収見込み額は約2480億円だ。

経過措置を理解している法人は24%

freeeは今回、法人に勤めている経理部門の責任者および担当者558名を対象とした調査結果も発表した。これによると、免税事業者との取引がある企業は43.4%だった。

また、「免税事業者の取引先に対して課税事業者への変更を依頼したことがあるか」との質問に対しては、22.7%が「すでに行った」、34.7%が「まだ行っていないが、今後行う予定」と回答。約6割弱が課税事業者への転換を求める意向だ。

課税事業者への変更依頼を行う法人の業種は、「製造業」が21.6%、「商社」が15.8%、ITが12.2%、建設業が7.2%と下請会社との取引が多い業種が上位を占める。

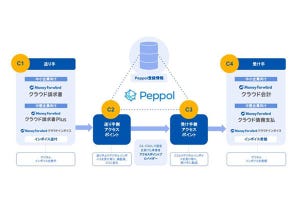

一方で、法人のインボイス制度の対応項目についての理解度に偏りがみられる。「インボイス制度の適格請求書発行事業者になるには税務署に申請が必要」(半数以上が認知)といった売手側の対応項目については認知度が高いが、買手側の対応となる項目の認知度が全体的に低い。

その中でも「免税事業者や消費者など適格請求書発行事業者以外でも仕入税額の一部を控除可能となる経過措置が設けられている」という項目の認知は24.2%にとどまり、経過措置に関する認知が広がっていないことが判明した。

免税事業者と取引している課税事業者が経過措置を利用することで、2023年10月1日から2026年9月30日までは支払った消費税額のうち80%、2026年10月1日から2029年9月30日までは支払った消費税額のうち50%を差し引くことができる。ただし、経過措置を利用するためには、受領した請求書に区分記載請求書などと同様の事項が必要だ。

2029年10月1日からは一切、消費税額の差し引きができなくなるため、免税事業者はこの間に、課税事業者への転換の要否を見極めながら対応を検討しなければならない。

「仕入税額控除を受けるには、日付、取引先名、取引内容、金額の記載が必要で、さらに経過措置を受けるには帳簿に経過措置を受ける旨の記載が必要。インボイス制度開始後は、経過措置を考慮すると記帳パターンは増えるため、管理がより大変になるだろう」と尾籠は解説していた。