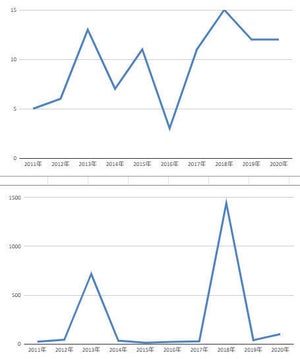

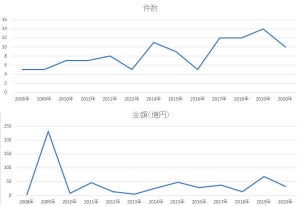

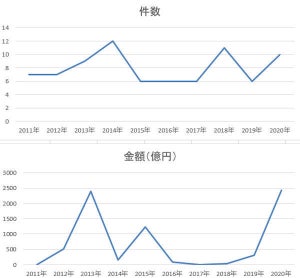

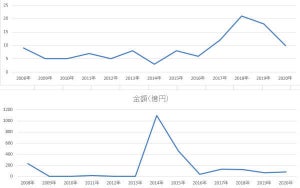

東証の適時開示情報を基に経営権の異動を伴うM&A案件(グループ内再編を除く)について、ストライク(M&A Online)が集計したところ、2020年のIT・ソフトウエア業界のM&A件数は152件で、2011年以降の10年間では2018年(129件)、2019年(146件)に続いて3年連続で最多を更新した。

コロナ禍でクロスボーダー(国際間)案件は減少したものの、デジタル技術によって業務やビジネスを変革するDX(デジタルトランスフォーメーション)の進行を背景に、国内事業強化の動きが、件数を押し上げた。

一方、取引金額は3450億円で、2011年以降の10年間では2016年(1兆2239億円)、2019年(6841億円)、2013年(4080億円)に次ぐ4番目に留まった。

全業種M&Aの6位に食い込む大型案件があったものの、約半数が金額非公表だったのに加え金額公表案件のうち10億円未満が72%ほどを占めるなど、小型の案件が多かったことから金額が膨らまなかった。

全上場企業に義務づけられた東証適時開示情報のうち、経営権の移転を伴うM&A(グループ内再編は除く)について、M&A仲介のストライク(M&A Online)が集計した。

NEC、金融DX 強化に2380億円

2020年のIT・ソフトウエア業界で取引金額が最も多かったのは、NECがスイスの大手金融ソフトウエア企業のアバロック(Avaloq)・グループを買収すると発表した案件。世界規模で進展する金融DX領域の事業強化につなげるのが狙いで、同社を傘下に置くオランダの持ち株会社の全株式を2021年4月までに約2380億円で取得する。

アバロックは金融資産管理向けソフトウエアで欧州やアジア太平洋地域で高いシェアを持ち、顧客は世界30カ国150 社を超えるという。

金融業界のデジタル化はデジタル経済社会の持続可能な発展に幅広い影響を及ぼすと見られており、NECはアバロックの買収により、デジタルファイナンス領域のソフトウエアの知識を獲得しNECが強みとする生体認証、AI(人工知能)技術、ブロックチェーン(分散型台帳)技術などを組み合わせ、新たな金融サービスの開発を目指す。

金額の2番目は投資ファンドのインテグラル(東京都千代田区)が、傘下企業を通じてシステム構築・開発支援を手がける豆蔵ホールディングスに対するTOB(株式公開買い付け)を実施し非公開化すると発表した案件。MBO(経営陣による買収)の一環で、買付代金は最大約344億円。

金額の3番目は投資会社のアント・キャピタル・パートナーズ(東京都千代田区)が、スカラ傘下で営業支援サービスを提供するソフトブレーンをTOBなどで完全子会社化すると発表した案件。TOBの買付代金は約127億円で、TOB成立後にソフトブレーンがスカラ所有の全株式を約105億円で自己株取得するため、合計の取引金額は約232億円に達する。