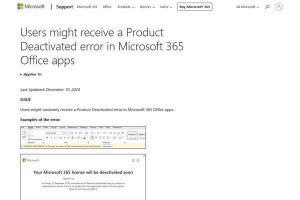

ソフトバンクは9月14日、SoftBank Group Capital(SBGC)およびソフトバンク・ビジョン・ファンドが保有する子会社であるArmの全株式を、NVIDIAが最大400億ドル(約4.2兆円)で買収する契約に最終合意したと発表した。

ソフトバンクは2016年9月、310億ドルで半導体IPベンダであるArmを買収したが、その後、昨今の財務状況の悪化を解消する手立てとしてArmの売却に向けた検討を進めてきた。当初は、Arm単独での再上場なども検討されていたようだが、最終的にNVIDIAへの売却が、もっともArmの潜在的な可能性をより実現でき、ソフトバンクの株主価値の向上に資すると判断したため、決定したという。

また、ソフトバンクは、今回の取引完了後も、Armのテクノロジーの力と潜在的な可能性に対する確信については変わることなく、今後はNVIDIAの戦略的な主要株主としてArmの長期的な成功に引き続きコミットし、NVIDIA の価値の向上、ひいてはソフトバンクの株主価値のさらなる向上に取り組んでいくとしている。

取引価値は、最大400億ドルが予定されており、そのうち、契約時にArmに対して20億ドルが現金で支払われ、クロージング時にSBGCおよびソフトバンク・ビジョン・ファンドに対して100億ドルが現金で、215億ドルがNVIDIAの普通株式で支払われる予定だという。また、アーンアウト条項が設定されており、それにより最大50億ドルが、Armの業績が最終契約において規定された一定の財務指標を達成することを条件としてSBGCおよびソフトバンク・ビジョン・ファンドに対して支払われる。その場合、ソフトバンクはNVIDIAの普通株式もしくは現金のいずれでそれを受け取ることができるとしている。

今回の買収契約は、ArmのIPG(IP Products Group:半導体IPグループ)事業の既存および将来のすべてのArm製品、サービス、ツール、その他の商業的提供物のライセンスをNVIDIAに付与するものだが、Armの事業のうち ISG(Internet-of-Things Services Group:IoT に関連するサービスグループ)事業については、買収取引の完了までにArmから分離される見込みで、今回の取引の対象外だという。

なお、今回の買収に関する取引は、英国、中国、EU、米国を含む規制当局の承認、ならびにその他の一般的なクロージング要件の充足を条件としており、完了までには約18か月かかると両社では見込んでいる。