半導体市場動向調査会社である米IC Insightsの調査によると、半導体企業の売上高トップ5社(Samsung Electronics、Intel、TSMC、SK Hynix、Micron Technology)による2019年の設備投資額の合計は、半導体産業全体の設備投資総額の68%を占める見通しだという。

68%というシェアは、同社のこれまでの調査の中でもっとも高い比率(過去最高は2013年と2018年の67%)で、過去最高を更新する可能性が出てきた。ちなみに四半世紀前の1994年のトップ5(Intel、NEC、東芝、Motorola、日立)によるシェアは全体の25%ほどであったという。

SamsungとTSMCが積極的に設備投資を実施

中でもSasmungとTSMCは、メモリバブルが弾け、半導体市場が急速に悪化した年初には設備投資を抑制していたが、第2四半期以降、設備投資額を増加させているほか、両社ともに投資家向けのカンファレンスで第4四半期(10-12月期)の設備投資計画を過去最高レベルに引き上げる計画を発表している。

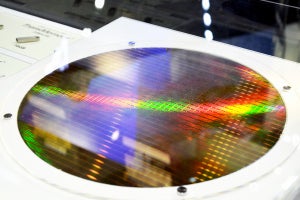

TSMCの第4四半期の設備投資額は前四半期比64%増の51億4700万ドル、この金額は同社の四半期ごとの設備投資としては、過去最高額になるという(これまでの最高は2014年第1四半期の37億9900万ドル)。同社はほかのファウンドリに先行して7nmプロセスの提供を行っており、これがスマートフォンやコンピュータ業界を中心に引き合いを得ており、同四半期の設備投資も7nm、および次世代となる5nmプロセスの生産能力拡充に充てられる予定だと見られる。

一方のSamsungも、同第4四半期の設備投資額を前四半期比81%増の79億ドルとする計画を掲げている。こちらも過去最高額を更新する見込み(これまでの最高は2017年第4四半期の68億7700万ドル)。そのほとんどが、今後の中長期のメモリ需要に対応するためのインフラ構築に充てられる予定だという。

ただし、2019年におけるSamsungの半導体への設備投資の総額は第1~第3四半期まで投資を抑制してきたこともあり、前年比8%減の199億ドル程度になる見込みとなる。とはいえ、同社の半導体への設備投資を2017~2019年までの3年間で見ると総額は658億ドルで、これは同じ期間で2番目に設備投資額が多いIntelと比べても53%ほど上回る額となるほか、同一期間に中国資本の半導体企業すべてが費やした投資額(308億ドル)の2倍以上の規模になるという。

Samsungは現在、中国の新興メモリメーカーに対し、はるかに技術的に先行することで、格差を生み出す戦略に真剣に取り組むと同時に、ロジックプロセスにおいてはTSMCと先端プロセスの提供を先を競って争っている。この背景には、韓国政府が2019年5月に掲げた「非メモリ半導体ビジョンと戦略」に基づくメモリ大国から総合半導体大国へと転換を図る政策の後押しを受けたものと考えられ、今後の研究開発と設備投資の動向がどのようになっていくかについては注目する必要があると思われる。