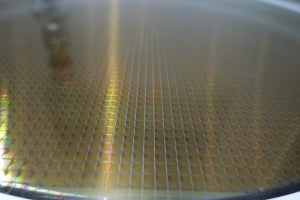

半導体製造装置・材料に関する国際団体である国際半導体製造装置材料協会(SEMI)は、2019年9月版World Fab Forecastレポートに基づく最新の予測として、2020年に着工する半導体前工程ファブの設備投資額は2019年着工分から120億ドル増え、500億ドルに迫るとの見通しを明らかにした。

2019年は年末までに着工予定の新規半導体ファブが15年、設備投資総額は380億ドルと見込まれているが、2020年末までには、さらに18件のファブが着工される見込みであるという。また、この18計画の内、10件は実現性が高く、その投資総額は350億ドル以上に上ると見られるほか、残りの8計画は実現性は低いものの、その投資額は140億ドル以上になり、これらの合計は490億ドルに達するとする。

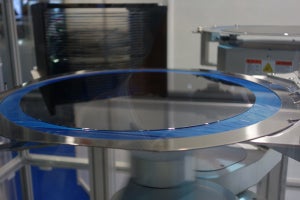

2019年に建設されるファブは、早ければ2020年前半に製造装置の導入が始まり、一部は2020年半ばに生産を開始する見通しで、これらが稼動することで、月産74万枚(200mmウェハ換算)の生産能力が追加されることとなる。主な生産能力の増加割合は、ファウンドリが37%、メモリが24%、MPUが17%となるが、15ファブの約半数が200mm対応ファブになるという。

2020年着工のファブが稼動した場合、月産115万枚(200mm換算)ほどの生産能力の増加になるとSEMIでは見ている。内訳としては、実現性の高い計画に基づく生産能力が65万枚、実現性の低いファブの生産能力が50万枚としており、そのうち35%がファウンドリ、34%がメモリにあてられると見られるとしている。

半導体製造装置出荷地域で3位に転落した韓国

またSEMIは、同記事に2019年第2四半期における半導体製造装置出荷額について、前四半期比3%減、前年同期比20%減の133億ドルに留まったと発表した。前年同期比で見た場合、5四半期連続で減少し続けており、メモリ分野の投資が抑制あるいは凍結された影響が垣間見える状況となっている。

-

2019年第2四半期、同第1四半期、2018年第2四半期の半導体製造装置出荷額の地域別内訳 (この統計は、SEMIと日本半導体製造装置協会(SEAJ)が共同で、世界80社以上の半導体製造装置メーカーから毎月提供されるデータを集計したもの) (出所:SEMI/SEAJ)

出荷額の推移を地域別に見ると、2018年第2四半期のトップは韓国であったが、2019年第1四半期のトップは台湾、同第2四半期のトップは中国と目まぐるしくトップが入れ替わっている。四半期別で見て中国がトップとなるのは3四半期ぶりで、前年同期トップであった韓国は、メモリ関連の設備投資抑制の影響で、前年同期比47%減となり、3位に後退。韓国が3位となるのは2016年第2四半期以来となる。

一方、首位にはなっていないが、第2四半期に同47%増と対照的に設備投資を進めたのがファウンドリ大手TSMCを擁する台湾。台湾よりも設備投資を進めた中国は、前四半期比で唯一2桁プラス成長を遂げた地域でもあり、中国でのメモリ量産に向けた準備が急ピッチで進められていることなどが要因として挙げられるようだ。今後、半導体自給自足を目指す中国への半導体製造装置出荷額の増加が注目されている。

なお、米国は前年同期比、前四半期比ともにプラス成長を果たしているが、日本はともにマイナス成長を記録している。米国は、MPU増産に向けたIntelの投資による寄与が大きい一方で、日本の低迷は東芝メモリの設備投資抑制が影響を及ぼしていることによるものと見られる。