米IC Insightsは、2019年のIC市場の成長率は前年比9%減となるとの予測を明らかにした。半導体メモリを除いたIC市場の成長率は横ばい(前年比0%)となるが、メモリバブルの崩壊により、半導体メモリ市場が同24%減となることが要因であるとしている。

ちなみに2018年のDRAM市場は半導体デバイスカテゴリとしては最大となる994億ドル規模、NANDも2番目となる594億ドル規模となっており、これらを併せたメモリ市場全体は半導体市場の31%を占める規模となっている。

DRAM市場の成長率は、長年にわたって乱高下を繰り返しており、以前言われていたような「学習効果により平準化される」こともなく、証券業界や半導体装置業界の一部で期待をこめて言われていたようなスーパーサイクルも存在しなかった。

2013年以降、各年ごとのメモリを含んだIC市場の成長率、およびメモリを除いたIC市場の成長率を見ると、どれほどメモリ市場の乱高下が市場全体に影響を与えているかが見えてくる。

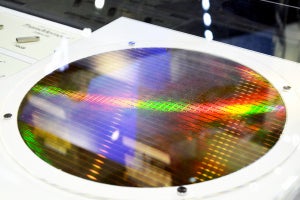

メモリが支配する半導体市場の成長率

IC Insightsの今回の発表からは、過去2年間(2017年~2018年)のメモリバブルの際には、メモリの価格高騰による売り上げの拡大がIC市場の成長に貢献したが、2019年はメモリ需要低迷にともなう価格暴落とそれに伴う売り上げの減少によりIC市場はマイナス成長を余儀なくされることを強調している。これは、ごく常識的な見解のようにみえるが、IC Insightsはごく最近までまったく違うことを言っていた。

同社は2017年はじめ、「2010年代の半導体産業の成長は世界のGDP成長に密接に連動している」との見解を発表し、「世界のGDPが予測を大きく逸脱せぬ限り、今後5年間(2017~2021年)はIC産業が大きなサイクル変動に見舞われることはない」とも説明していた。しかし、実はその後、予測が大きく逸脱したのはGDPではなく半導体市場であった。IC Insightsに限らず、WSTSを含むすべての調査会社/機関は2017年、2018年ともにメモリ価格のこれほど長期にわたる上昇をまったく読めなかった。

2017年~2018年のメモリバブル期において、GDPと半導体市場の成長率の相関性はまったくなくなってしまったが、2019年に入っても、10年ひとくくりでみればGDPと半導体市場は相関性があると主張していた。

要するに、2017~2018年の相関のずれの大きさをほかの年のずれの少なさで薄めて、いかにも相関性があるかのような結論を導びこうとしていたように見えるわけである。

しかし、メモリ価格は2019年第2四半期に入っても予測よりも大きく下がり続けており、IC市場の下落率は、GDPではなくメモリ価格の暴落に伴うメモリ市場の下落率に大きく影響していることを認めざるを得なくなったようである。そのため、今回のIC Insightsの発表は、そうした結論を踏まえ、さりげなくIC市場の成長率の下方修正とともに見解の修正をしたものと言えるだろう。