laed=TrendForceは、NAND市場はビット出荷数量は伸びているものの、需要そのものは弱含みのため、2019年第1四半期の契約価格は前四半期比で10%ほど、下落する可能性があるとの調査結果を公表した。

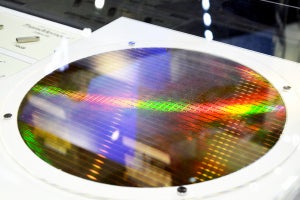

市場調査会社TerendForceは、「NANDメーカーの64層3D NAND生産の製造歩留まりが安定してきたため、2018年のNAND業界からのビット出荷数量は予想よりも高くなった。しかしNAND需要は、年末の繁忙期にもかかわらず、伸びてはいない。先行きの見えない中国と米国間の貿易戦争、IntelからのCPUの出荷不足、iPhone新モデルの予想外の売上低迷が影響している」との調査結果を公表した。

NANDメーカーは、2019年前半を見据えて、今までの生産能力拡大を減速させようとしているが、とりわけ第1四半期は季節的な閑散期にて需要が減少し、在庫レベルが上昇するため、市場の過剰供給懸念は強まるとみられている。そのため、 2019年第1四半期におけるNANDの大口契約価格は、前四半期比で約10%ほど下落するとTrendForceは予想している。

また、中国のスマートフォンメーカーは、在庫としておいたNANDを消費し、年末までに生産計画を調整しようとしているため、eMMC/UFSの価格は2018年第4四半期に下落が続いているとTrendForceは指摘している。この在庫の消費は2019年第1四半期まで継続すると予想されているため、eMMC/UFS製品の契約価格はさらに10%近く下落すると見込まれるともしている。

SSDの動向についても、2019年第1四半期にクライアント向けSSDの契約価格が10%近く下落するとの予想となっている。2019年第1四半期の世界市場へのノートPC出荷台数は、前年同期比で15%を超す減少となるとの見込みだが、PC市場におけるSSDの普及率の増加とメモリ搭載容量のアップグレードにもかかわらず、SSDのビット需要の伸びはさらに緩やかになりそうで、価格も弱含みしそうだという。

一方のエンタープライズSSD市場も、第1四半期の契約価格は、閑散期の影響により、やはり同10%以上の下落となりそうだとしている。

なお、流通市場のNAND需要については、2018年はモジュールメーカーの供給量が多くなっており、NAND価格が下落し続ける中において、月次の決算の数値をすこしでも良くすることを目指し、在庫の削減を図る必要があり、収益性を維持するために欠陥製品さえも販売する場合も出てきており、市場がかなり混乱した状況に陥っているという。実際に、大手のNANDサプライヤ各社の業績は好調に推移してきたが、一方のモジュールメーカーの収益性は悪化の一途で、2019年も少なくとも上半期は、モジュールメーカーにとって厳しい状況が続く可能性が極めて高いとTrendForceは見ている。