世界半導体市場統計(WSTS)は11月27日、「2018年秋季半導体市場予測」を公開。2019年の半導体市場規模が前年比2.6%増の4901億ドルになるとの予測を発表した。

2019年は米中貿易摩擦を筆頭に世界経済に不透明要素が多い見通しのため、WSTSでは慎重な見方をしており、今年6月時点での予測である同4.4%増から下方修正となった。

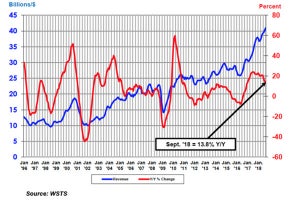

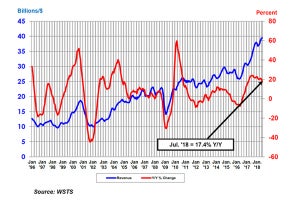

2017年の半導体市場は、幅広い電子機器に向けて需要が旺盛でメモリを始め多くの製品で高成長がみられ、前年比21.6%増の高成長を記録した。2018年前半もこの流れを引き継いで高成長が持続、年後半に成長の減速が見込まれたものの、年間では同15.9%増と2年連続の2桁成長となるのは確実である。

ここで、WSTSの定義する「半導体市場」とは、半導体メーカーの国籍や製造工場の所在地に関係なく「半導体製品が半導体メーカーから第3者(電子機器メーカー、EMS、商社など)に販売された地域」を意味する。なお、現在、WSTSに加入している半導体企業は、世界で45社にとどまっており、これらの企業の今年9月までの実績値を基に、外部から得たさまざまな統計情報を参照して予測を行っている。

2019年に最も成長が期待される地域はアジア・太平洋

半導体市場を地域別に見ると、米州は、2017年に前年比35.0%増、2018年も同19.6%増と、全地域の中で最高の伸びを示してきたが、2019年には同1.4%増に留まり、一転、全地域の中で伸びが最低になるとWSTSは予測している。今年6月時点の同4.6%増という予測からも大きく下方修正されているが、半導体製品も巻き込んだ米中貿易摩擦の影響を色濃く反映した結果と思われる。

一方の日本市場だが、2019年は同2.5%増の411億ドルと予測している。今年6月時点の予測の同4.2%増からは下降修正されているが、米州、欧州よりも高い成長率を示しており、最も成長が期待されるアジア・太平洋地域の同3.1%増に次ぐ成長率となっている。

2019年に最も成長が期待される製品はオプトエレクトロニクス

同予測では、製品カテゴリ別にも市場を予測しているが、それによると、2018年はディスクリートが同11.7%増の242億ドル、オプトエレクトロニクスが同11.2%増の387億ドル、センサが同6.6%増の134億ドル、ICが同17.0%増の4016億ドルとするほか、2019年はディスクリートが同3.9%増の251億ドル、オプトエレクトロニクスが同6.8%増の414億ドル、センサが同5.1%増の141億ドル、ICが同2.0%増の4096億ドルと、オプトエレクトロニクスが2019年で最も成長することを予測している。

2017年、2018年はICの伸びが最も高かったが、ICに関しては2019年、最低の伸び率となる見込みだ。これは、後述もするが、メモリバブルが終焉をむかえ、メモリ市場がマイナス成長に転じる影響を踏まえたためだという。一方で、2019年に最も伸びることが期待されるオプトエレクトロニクスの中でもCMOSイメージセンサの伸びが期待されており、今年6月の予測から例外的に上方修正されている。

メモリバブルの終焉も、ほかのICはプラス成長を維持

ICを細かく見ると、2019年の市場については、メモリが同0.3%減、ロジックが同3.8%増、マイクロ(MPU+CPU)が同3.0%増、アナログが同3.8%増と予測されており、2017年、2018年と2桁成長を続けてきたメモリバブルが終焉をむかえたことが意識された結果が反映されている。これは、メモリの価格がDRAM、NANDともに2018年の下半期には下落に転じたことを踏まえてのもので、すべてのICの中で、唯一メモリだけがマイナス成長になる見込みとなっている。