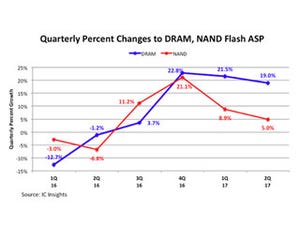

米IC Insightsは9月12日(米国時間)、2017年通期のDRANの1ビット当たりの価格(ビット単価)は、過去最高となる前年比40%の上昇率を記録知る見通しであると発表した。

|

|

|

図1 DRAM平均販売価格の2016年7月~2017年7月の変遷。この1年の間、DRAM平均販売価格は2.45ドルから5.16ドルへと2倍以上に値上がりしており、その勢いは衰えそうにない様相となっている (出所:IC Insights) |

わずか1年ほど前、DRAMのバイヤーたちは、過剰生産の結果引き起こされた状況を最大限に生かして、DRAMメーカーが取引で損失を被るかどうか関係なしに、可能な限り低い価格での購入を交渉していたが、その後、事態は一変、現在のDRAM市場は供給不足状態に陥っており、DRAMの価格が上昇。今度はDRAMメーカーの方がバイヤーに対し、搭載機器を値上げするか、利幅を減らし、もしくは損失が発生することも関係なしに、市場が耐えられる限りの高値で請求し、投資資金の回収を行おうとしていると、IC Insightsでは現状を説明している。

DRAMの世界3大サプライヤである韓Samsung Electronics、韓SK Hynix、米Micron Technologyは現在、メモリビジネスとしては過去最高の利益を得る状況にある。例えばMicronは、2017年度第3四半期(3月~5月)において、55億7000万ドルの売り上げと、16億5000万ドルの純利益を計上。売り上げに対する利益率は30%を越えるにいたっているが、対して2016年度第4四半期(2016年6月~8月)は1億7000万ドルの損失を計上していた。また、SK Hynixも2016年第2四半期(2016年4月~6月)は33億3000万ドルの売り上げに対し、純利益は2億4600万ドルであったが、2017年第2四半期(2017年4月~6月)は59億9000万ドルの売り上げに対し、21億9000万ドルの純利益(利益率としては37%)を記録した。

このような乱高下するDRAM市場だが、今後のDRAM供給能力への拡大に向けた姿勢は三者三様で異なっている。例えばMicronは、ウェハファブそのものの建設はせずに、プロセスの微細化を進め、ウェハ1枚あたりの取れ数を増やすとの意向を示している。また、SK Hynixはその逆で、プロセスの微細化のみでは需要の増加に対応できないと見ており、新たなファブ建設を計画していることを明らかにしている。そしてSamsungだが、韓国および中国でのNANDへの大型投資は明らかにしているが、DRAMの生産能力の増強そのものについて明らかにしていない状況となっている。

こうした動きを受けて、IC Insightsでは、「SamsungとMicronは、SK HynixのDRAM生産拡大への取り組みを短期的には静観するするかもしれないが、最終的には、両社とも市場シェアを守るためにDRAMのウェハ生産能力を増強せざるを得なくなるだろう。この結果、DRAMの平均販売価格は低下し始めるだろうが、DRAM大手3社は共に生き残るだろう」との予測を述べている。