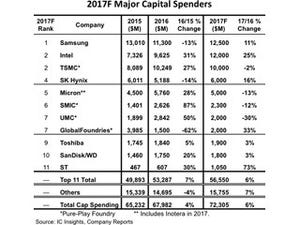

IC Insightsは5月31日(米国時間)、2017年に10億ドル以上の半導体への設備投資を実施する半導体メーカーは15社に達するという見込みであるとの調査結果を発表した。

2016年の10億ドル以上の設備投資を行った半導体メーカー(いわゆる「10億ドルクラブ」)は11社で、数こそは2007年の16社に及ばなかったが、総投資額は533億ドルと市場最高値を更新。2017年は15社へと増え、その投資額は半導体業界全体の投資額の83%を占めると予測している(これらの企業には、ファウンドリ専業のTSMCやUMC、GLOBALFOUNDRIES、SMICを含む)。

2016年から2017年にかけて増える4社は、Infineon Technologiesとルネサス エレクトロニクス、STMicroelectronics、台湾Nanyaで、この内、Infineonとルネサスは、急成長する自動車市場に向けた設備投資が見込まれるという。また、IC Insightsでは、複数社の中国企業が300mmファブの立ち上げを進めており、数年以内に、そうした企業が10億ドルクラブに入ってくる可能性が高いとしている。

|

|

|

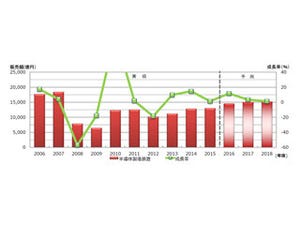

10億ドル以上の設備投資を行った半導体メーカーの投資額ランキングの推移(2007~2016年は実績、2017年は予測)。ランキング順位の下の数字は上段が、10億ドル以上の設備投資をした企業の投資額総額(単位:10億ドル)、下段は、その金額の世界半導体企業の全投資額に占める割合(%) (出典:IC Insights) |

また、2017年はSamsung Electronics、Intel、GLOBALFOUNDRIES(GF)、SK Hynixの4社が、前年比で設備投資額をもっとも増額しているグループで、内訳としては、Samsungが前年比32億ドル、Intelが同23億7500万ドル、GFが8同億6500万ドル、SK Hynixが同8億1200万ドル、それぞれ増額する見通しであり、この4社だけで、2017年の前年比の増額分の90%を占めるという。

設備投資の額がもっとも引き上げられている半導体セグメントはDRAM/SRAM分野で、前年比で31%増となる。DRAMは2016年後半より、在庫が不足し始め、平均単価が上昇。設備投資へと流れができている。また、2016年のNAND向け設備投資額は146億ドルで、DRAMの85億ドルよりも多く、2017年も高い設備投資額が見込まれるが、その多くが3D-NANDへと集中するものとIC Insightsでは見ている。すでにSamsungが韓国ソウルの南に位置する平沢に設置した新工場にて3D-NANDの量産を今年中に開始する計画であり、こうしたSamsungのNANDへの取り組みがフラッシュへ設備投資の高止まりを招いているという。