大手ファウンドリである台湾TSMC(Taiwan Semiconductor Manufacturing )は1月27日(台湾時間)、2010年第4四半期を発表した。それに合わせて、日本法人であるTSMCジャパンは1月28日、都内で会見を開き、同社の業績の概要と、日本のファウンドリビジネスの現状の説明を行った。

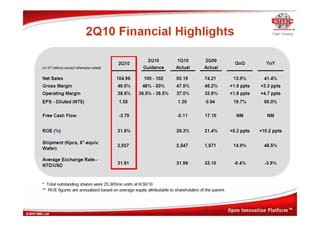

TSMCの第4四半期(2010年10~12月)の業績は、売上高が前年同期比19.6%増(前四半期比では1.9%減)の1101億4000万NTドルとなり、事前ガイダンスである1070~1090億NTドルに比べても高めの業績となった。また、ウェハの出荷枚数は200mm換算で319万5000枚で、前年同期比31.9%となった。

|

|

|

TSMCジャパンの代表取締役社長である小野寺誠氏 |

この結果について、TSMCジャパンの代表取締役社長である小野寺誠氏は、「前四半期比でマイナス成長となっているのは対米ドルでNTドル高が進行している結果で、ドルベース換算で計算すると売上高は前年同期比、前四半期比ともに成長を実現している」と説明する。NTドル高の傾向は2011年も継続して続いているが、2010年第3四半期から第4四半期では、1ドル31.94NTドルから4.8%高い30.40NTドルへとNTドル高が進行している。

また、同四半期のアプリケーション別売り上げは、コミュニケーションが前四半期比で3%増となったものの、コンピュータが同6%減、コンシューマが同26%減となっている。これについて小野寺氏は、「コミュニケーションはスマートフォンやタブレットPCなどのハイエンドな市場が拡大しており、先端プロセスが用いられるベースバンドやアプリケーションプロセッサのほか、65nm CMOSプロセスを用いたBSI(Backside illumination:裏面照射)技術を採用したCMOSイメージセンサ、高精細表示が求められるディスプレイドライバなどの数が出た」とし、逆に下がった2つのカテゴリに関しては、コンピュータは市場停滞、コンシューマは季節要因によるマイナス成長とした。

一方、プロセス別の売上高では、65nmプロセスが31%ともっとも高い比率となっており、次が40nmで21%となっている。「2009年第4四半期の決算発表時、2010年第4四半期には40nmプロセスの比率が20%程度まで成長するのではと予測していたが、コミュニケーションを中心に40nmプロセス製品が伸びており、予測のとおりとなった」(同)としており、見込みどおりの成長を果たした形となった。

|

|

|

プロセス別の売り上げ比率。65nmと40nmプロセスで全体の半分を占める。28nmプロセスは2011年第3四半期に全体の売り上げの1~2%となり、第4四半期には2~3%を見込み、本格的に立ち上がって2桁の伸びを示すのは2012年に入ってからというのが同社の見方となっている |

2010年の同社の設備投資は59億3600万ドル。この結果、第4四半期の実績でウェハの処理枚数は月産100万枚(200mmウェハ換算)を突破した。2011年第1四半期でも305万7000枚を見込んでおり、通常、第1四半期は旧正月などの影響で生産量は落ち、既存ラインであるFab2/3/5/6/8がそうなるものの、300mmウェハ対応工場であるFab12と14、およびTSMC China(200mmウェハ対応)が伸びていることによるものと説明している。

2011年第1四半期ガイダンスとしては、売り上げが1050億~1070億NTドルを予測しているものの、為替レートは1ドル29.26ドルとNTドル高が進行する予測としており、NTドルベースではマイナスとなるも、ドルベースで換算した場合、2010年第4四半期とほぼフラットとなると見ているという。

2011年の設備投資は過去最大の投資額となった2010年を大きく上回る78億ドルを計画。その内81%を65/40/28nmプロセスの生産能力拡大に充てるほか、81%の内9%を研究開発費用として20nmおよび14nmプロセス向けの装置を導入していく計画で、これにより200mmウェハ換算で年間生産能力は1360万枚に到達するという。

また、450mmウェハに関しては、「パイロットラインを2013~14年のFab12のフェーズ6において、20nmプロセスを対象に設置。量産ラインは台中にフェーズ1として建設を行っているFab15のフェーズ5として2015~16年に建設する計画」としている。

さらに、研究開発費用としても2010年を超す10億ドル超の資金を投入。20nmと14nmおよびそれ以降のプロセス実現に向けた研究開発を進めていく計画としており、液浸ArFによるダブルパターニング、EUV、電子ビームによる直描の中より、その時々に応じて、最適な解を判断して選択していくことになるとした。

こうした積極的な設備投資、研究開発の背景として、同社は半導体市場全体の2011年成長予測を7%(同社が生産を行っていないメモリ市場を除く)と見るが、TSMCとしては20%程度の成長を目指すため、としており、2010年年間を通してほぼフル稼働状態であった各Fabの状況を判断して、さらなる需要拡大に対応するためとしている。

こうした中、日本市場でも売り上げが拡大しており、2010年通期で見ると、2009年比でほぼ倍増となったという。これは、「量産テープアウトが累計で1200件を突破した。2010年7月時点で1100件だったので、約1年で100件程度のテープアウトとなり、この大半が130nm以下のCu配線を用いた先端プロセスとなっている」(同)とのことで、2010年下半期ですでに28nmプロセス品の売り上げも生じており、2011年の下半期には28nmプロセス品の本格立ち上がりとなり、2~3%の売り上げを占めるようになるとの見方を示す。

|

|

|

|

日本市場におけるプロセス別の量産向けテープアウトの構成比 |

日本市場におけるプロセス別の売り上げ推移。2010年は40nmプロセスが売り上げを倍増させる要因となり、2010年下期には28nmプロセス品も売り上げ計上された |

実際、「28nmは国内も含めて活発な引き合いとなっており、40nmの開発と比較してもより多くのテープアウトが予定されていることもあり、今年は本格量産の年となる」としている。

|

|

|

|

日本市場におけるプロセス別の売り上げ構成の推移。ワールドワイドに比べて40nmと65nmプロセスの比率が高く、全体の7割程度を占めるまでに成長している |

IDMとNon-IDMの比率推移。2009年まではNon-IDMが徐々にその比率を増やしてきたのがトレンドであったが、2010年はIDMのファブライト/レス化が推進されたため、このトレンドが崩れた |

なお、小野寺氏は、2010年は複数のパートナーとWin-Winの戦略的モデルを構築できたことが、TSMC内部でも平均を上回る成長を達成したことにつながっているとの見方を示しており、2011年の重点施策として、こうして構築を進めているカスタマとの戦略的なビジネスモデルを継続して進めて行くほか、先端の28nmプロセスの初期量産のサポートなどを進め、年内に予定している初期量産を確実に行っていくことに注力するほか、産学連携を強化し、国内半導体業界の活性化を図っていきたいという方針を示している。