2024年3月、日銀はついにマイナス金利政策を解除し、17年ぶりの利上げを断行。さらに、7月には0.25%の追加利上げを決定しました。これを受けて10月1日から、大手銀行が軒並み住宅ローン変動金利の基準金利を0.15%引き上げました。

すでに変動金利で住宅ローンを借りている人にはどのような影響があるのでしょうか。また、住宅ローンを借りている人や今後借りる予定の人が取れる対策はあるのでしょうか。住宅ローン比較診断サービス『モゲチェック』を運営する株式会社MFSの塩澤崇氏に聞きました。

住宅ローンの変動金利が上昇! その影響は?

――住宅ローン変動金利の基準金利が上昇した背景を教えてください。

10月1日、大手銀行5行は住宅ローン変動金利の基準金利を0.15%引き上げました。

今回の住宅ローン利上げの背景には、7月に日銀が政策金利の追加利上げを行ったことがあります。それによって、銀行が日銀から資金を調達する際のコストが上がったため、コスト上昇分を住宅ローン金利に転嫁する形で利上げが行われたのです。

――今回の利上げによって、すでに変動金利で住宅ローンを借りている人にはどの程度の影響があるのでしょうか?

元本が3,500万円、2024年9月までの適用金利が0.5%の人を例に挙げると、10月1日からの適用金利は0.65%となり、月々の返済額は2,300円ほど増加します。月単位で見れば大きな額ではありませんが、年間では約28,000円、35年間では約97万円の負担増となります。住宅ローンは長期高額の借り入れなので、わずか0.15%の金利上昇でも返済額に大きな差が出てくるのです。

変動金利と固定金利、どちらが有利?

――気になる今後ですが、さらなる利上げが続くと見ていいのでしょうか?

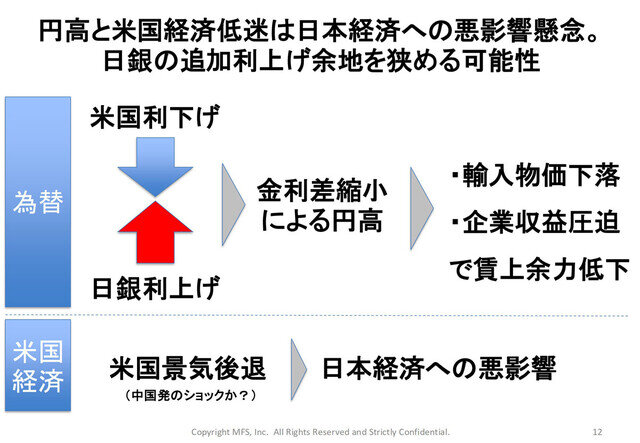

「2%の物価安定目標」が実現可能になりつつあり、金利が上がり基調にあることから、今後も緩やかな金利上昇が続くと考えています。ただし、アメリカ経済の先行きなどの不安要素もあるため、短期間で大幅な利上げが行われることは考えにくいです。今後じわじわと金利が上昇し、2025年末、あるいは2026年のはじめに政策金利が1.0%程度になるというのが私の見立てです。

――現在の状況を踏まえると、住宅ローンは変動金利と固定金利、どちらが有利だとお考えですか?

今後、金利が現在よりも1.0%ほど上がる可能性がありますが、それに家計が耐えられるのであれば、変動金利を第一優先に考えるといいのではないでしょうか。

現状、変動金利と固定金利の差は1.4%程度あるため、政策金利が1.0%に上がったとしても、固定金利より変動金利のほうが低いことは変わりません。また、仮に私の見立てが大きく外れて、政策金利が2.0%台まで上がったとしても、それが35年間ずっと続くことはないでしょう。金利の上がり下がりは景気のサイクルと連動するため、不景気になれば金利も下がります。総合的に見ると、やはり変動金利が有利だというのが私の考えです。

既存ユーザーは借り換えと資産運用で対策を

――住宅ローンユーザーとしては、金利上昇が家計に与えるダメージを少しでも軽減したいところです。すでに変動金利で住宅ローンを借りている人は、どのような対策をとればいいのでしょうか?

ひとつは借り換えです。新規獲得競争の激化を背景に、銀行は新規貸出金利を抑えているため、いま借りている住宅ローンより金利の安い住宅ローンがあれば、借り換えることで金利負担が抑えられます。残っている元本が大きければ大きいほど借り換えメリット額も大きくなるので、借り換えるならできるだけ早く行動を起こすべきです。

もうひとつは資産運用です。変動金利で住宅ローンを借りている人は、固定金利で借りているつもりで、固定と変動の金利差額を株式や不動産投資で運用してはいかがでしょうか。株式投資は中長期的には2.0%~3.0%のリターンが見込めるので、中長期の資産運用は将来の利上げへのリスクヘッジになります。

――利上げを機に繰り上げ返済を検討する人もいると思います。繰り上げ返済はしなくてもいいのでしょうか?

繰り上げ返済が効果的なのは、住宅ローン金利が資産運用の利回りを上回っている場合に限られます。住宅ローン金利が3.0~4.0%台まで上がった場合は繰り上げ返済が効果的ですが、中長期の資産運用は2.0%~3.0%のリターンが見込めるため、現状では繰り上げ返済をするよりも、中長期の資産運用に資金を回したほうが有利と言えるでしょう。

日銀はインフレ率2%の定着を目標としています。デフレ時代は現金を持ち続けているだけでよかったのですが、物価が上がるインフレ時代においては、現金の価値が毎年2.0%ずつ目減りしていきます。

つまり、インフレ時代では現金が必ずしも安全だとは言えないのです。もちろん、必要最低限の現金派持ち合わせておく必要がありますが、余剰資金は資産運用に振り分けたほうがいいでしょう。

日本はデフレ時代が長く続きましたが、デフレ思考からインフレ思考に頭を切り替える必要があります。

新規借り入れのポイントは比較検討&借りすぎない

――これから住宅ローンを借りる予定の人ができる対策はありますか?

まずは、借りる前にしっかりとローンを比較検討することです。長期高額の借り入れである住宅ローンは、わずか0.1%の金利の差でも返済額に大きな差が出てくることをしっかりと理解しておかなければなりません。

ただし、単純に一番金利の低い銀行を選べばいいわけではありません。民間金融機関の住宅ローンは団信(団体信用生命保険)の契約とセットになっているため、審査が通る中から、金利と団信の経済条件が最も有利な銀行を選ぶことが住宅ローン選びのポイントです。

当然のことながら、借りすぎに注意することも大切です。一般的な住宅ローンの借り入れ額の目安は年収の5倍、最大でも7倍です。ただし、東京都心の優良物件を購入して、不動産の値上がり益を得たい場合はこの限りではありません。不動産は高額物件ほど値崩れしにくい傾向があるため、値上がり益を重視する場合には、相応のリスクを取ることも必要になってきます。

――住宅購入の目的によって予算上限が変わることもあるのですね。

はい。年収の5倍~7倍というのはあくまでも目安にしかすぎません。日々の支出は家族構成等によっても変わってくるので、自分の家計で年収の5倍、あるいは7倍の住宅ローンを組んだときの収支をチェックすることが大切です。年収の7倍のローンを組んだら家族旅行もままならなくなるような場合は、年収倍率を下げたほうがいいかもしれませんよね。「年収の〇倍」といった数字だけに惑わされず、住宅購入の目的や自分たちが望むライフスタイルを明確にして、家族でよく話し合って決めることをおすすめします。

『モゲチェック』では2024年10月の1カ月間限定で、『モゲチェック』限定の優遇金利0.29%(変動金利)のキャンペーンを実施します。銀行に直接申し込むよりも安い金利ですので、こうしたオトクなキャンペーンも活用しながら、後悔のない住宅ローン選びをしていただきたいですね。