連載『老後サバイバル』では、フィデリティ投信株式会社 フィデリティ退職・投資教育研究所所長の野尻哲史氏が、同社が勤労者3万人を対象に実施したアンケート結果などをもとに、退職後にいかに備えるかについて考察します。

ゴールを変える

第1回目のコラムで退職後に資金がどれだけあればいいかの試算をしました。その結果は、60歳から95歳までの35年間の生活に必要な資金は1億4280万円で、公的年金の受取を30年間、今と同じ程度の支給額として8280万円を見込めば、自助努力で6000万円が必要と計算しました。

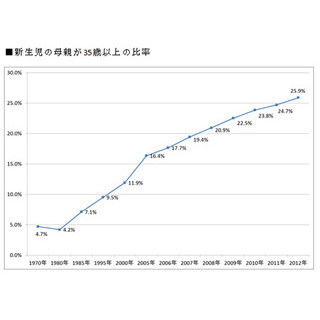

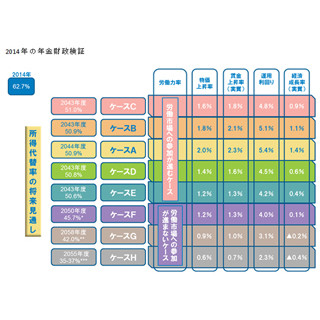

かなり大きな金額にちょっと驚いた方もいるかもしれません。でも、第2回では老後の生活に必要な資金は少子高齢化の影響でもっと多くなるかもしれない、第3回では受け取れる年金額は2割くらい減るかもしれないという点を指摘しました。とすれば、6000万円では済まないかもしれません。

こんな大金を定年までに準備することはなかなかできません。実際に勤労者3万人に聞いたアンケート調査では、退職後の生活に向けて用意できている資金の平均はわずか600万円弱、退職直前の50代の場合でも1000万円程度ですから、とても準備できている状態ではありません。

そこでどう対処すればいいのか。「60歳の定年までに6000万円」を用意しょうとすると難しいことになるのですが、「95歳まで使える資産を6000万円」にするというゴールに変えてみると、違った世界がみえてきます。

年金受給までの再雇用

60歳で定年を迎えたら、そのあとは一切何もしないでのんびり暮らしたいというのであれば、95歳まで使える資産は60歳までに用意しなければなりません。しかし、これだけ60歳の余命が延びてきたこともあり、60歳以降もまだまだ働くことができますし、資産運用をすることもできます。とすれば60歳時点で全額用意している必要はないわけです。

まず60歳から年金を受け取れるようになる65歳まで働くことを考えましょう。年収600万円だった方が、再雇用で年収が半分の300万円になったと想定します。それでも65歳までの5年間で1500万円の収入を得ることになりますから、これで自分で用意する資産は6000万円ではなく4500万円で済むことになります。

「逆算の資産準備」で考える

また60歳から75歳まで資産運用を継続し、資産を「使いながら運用する」時代を想定すると、60歳で用意する資金がさらに少なくて済むようになります。ここでゴールを「95歳で資産が0円」になるともう一度設定し直してみましょう。

「95歳で資産が0円」から遡って必要資産を計算していくのです。これを「逆算の資産準備」と呼んでいます。例えば75歳から95歳の20年間は運用からも引退して、残っている資産をただ「使うだけの時代」とします。公的年金以外に月々10万円を引き出すことを考えると20年間に引き出す総額は2400万円。これを75歳時点で確保していればいいわけです。

では60歳でいくらあれば75歳で2400万円を残せるか。これは運用と引き出しで決まってきます。ここで大切なのが引き出すことと運用することのバランスです。運用収益はほとんどの人が運用収益「率」で考えます。何%儲かったかです。そこで引き出す方もいくら引き出すかではなく何%引き出すかと考えてください。そう、引き出し「率」です。これでバランスが取れることになります。

引き出し率は75歳以降と同じ程度の10万円前後に近づけるために4%と設定します。そして運用収益率はこれよりも少し低い3%と設定します。これで資産は毎年1%ずつ減っていくということになります。退職してから資産を増やそうと思わないで、減り方をコントロールすると考えると、資産運用が少し「軽く」なります。こうした楽な運用の方がリスクを押さえることができるのです。

引き出し総額が鍵

逆算の結果、60歳で必要な金額は2816万円となります。ここで注目したいのが、引き出し総額です。60-75歳までの引き出し総額は1667万円、75歳から95歳までの引き出し総額が2400万円、合計で4067万円となります。

先ほどの4500万円には若干届きませんが、少し退職後の生活をつつましやかにすれば、可能な範囲になります。ちなみに、第1回目で退職後の生活を現役最後の生活の68%という前提を建てましたが、少しつつましやかに65%で生活できるように努力すると、自分で用意する必要総額は4500万円から3800万円強に引き下げることができます。

95歳で資産が0円になるように、75歳からの20年間を「使うだけの時代」に設定し、60歳から75歳までを「使いながら運用する」時代として、資産運用と向き合う。さらに60-65歳までは継続雇用で働き続ける。こうした「逆算の資産準備」の考え方で、60歳で2800万円用意できれば、退職後の引き出し総額は4000万円を確保できる計算になります。

執筆者プロフィール : 野尻 哲史

一橋大学卒業後、内外の証券会社調査部を経て、2006年からフィデリティ投信株式会社 フィデリティ退職・投資教育研究所所長。大規模なアンケート調査をもとに投資家への提言をするなど、投資教育に従事。「退職金は何もしないと消えていく」(2008年) 、「老後難民 50代夫婦の生き残り策」(2010年)、「40代のサイフ」(宝島社、2012年)、「50歳から始めるお金の話し」(2013年2月、小学館文庫)など著書も多数。現在、日本アナリスト協会検定会員、日本FP協会、日本証券経済学会、行動経済学会などの会員。