前回は融資のコストを比較する方法について紹介いたしました。今回はタイムリーに融資を受けるためにどのような準備をすればよいのか解説いたします。

スタートアップ界隈では、デットファイナンスによる資金調達は事業成長スピードに追い付けないから不向きだ、という意見をよく耳にします。一方で、何故デットファイナンスによる資金調達は時間を要するのか、原因について分析している人は少ないです。筆者は急成長中の企業においても、デットファイナンスでカバーできる範囲が広いと考えます。デットファイナンスによる資金調達において、リードタイムが長くなる要因を見ていきましょう。

【1】ネット銀行で資金を決済していて、他の金融機関に預金口座がない

融資を取り扱わないインターネット銀行で資金決済している場合は、融資を申し込む金融機関の口座開設手続きから始める必要があるので、相談から融資の着金までのリードタイムは長くなります。融資を申し込む可能性がある金融機関にあらかじめ口座開設をしておけば、期間の短縮に繋がります。

【2】単独行取引である

融資を受けている金融機関がひとつだけの場合、資金ニーズがあるにも関わらず追加融資の相談を断られると、新しい取引先を開拓しなければいけません。【1】のケースと同様に口座開設手続きから始めるので、時間がかかります。

複数行取引はコミュニケーション量が増えて煩わしいと感じるかもしれませんが、不況期に迅速な資金手当てが可能になる点にメリットがあります。新型コロナウィルス感染症対応融資においても、融資残高がある金融機関の審査はスピーディーでしたが、新規申込扱いとなった金融機関の審査は長期化する傾向がありました。有事における調達可能性を高めておくためにも、日頃から複数の金融機関と取引することをお薦めします。

筆者の肌感覚では、平時においても取引先金融機関のうち3割は融資に積極的な印象です。もちろん業績による制約はございますが、計算書類(決算書)を提出するタイミングで、3行取引なら1行、10行取引なら3行程度から資金ニーズがあるか質問されると思います。

【3】相場を知らない/ビジネスロジックを知らない

エクイティファイナンスを重ねたスタートアップの経営者が誤解しやすい点として、融資の金額は企業の時価総額によって決まる訳ではなく、用途と返済能力によって左右されることが挙げられます。費用構造と比較して申込金額が過大となり、希望金額に対して満額回答を得られなかったケースをよく耳にします。同様に制度融資のメニューで紹介されている金額も満額使えると思われがちですが、上限値でしかなく、融資を受けられる金額は返済可能な範囲内となります。

また、売上が少ない段階で闇雲に保証を外したい、金利は安くしてほしいと要求をすれば、金融機関側のビジネスを理解しようとしないと見做されて敬遠されます。費用計上される貸倒引当金に着目すると、自己査定の債務者区分で正常先に分類される取引先でも0%台前半、2期連続赤字の場合に該当する要注意先に分類される場合は3%台や6%台の事例が存在します。金融機関側は貸した瞬間に赤字が発生するケースがあることを念頭に置いて交渉しましょう。

【4】提出資料が不足している/過多である

融資申込の際にどの金融機関からも共通して求められる資料については、初回面談時に提出すれば金融機関からの回答を待つ時間を短くすることができます。具体的には、定款、計算書類、残高試算表です。履歴事項全部証明書や印鑑証明も契約手続き上必要になりますが、求められるタイミングは状況によってまちまちなので、アポイントを取るときに金融機関の担当者に確認しましょう。

融資申込は、計算書類の提出と口頭説明のみで済ませることが理想的です。事業計画書の提出が求められるのは創業期や経営再建時といった非常時であり、内容に一定の型が存在します。平時に非常時の重厚な資料を提出すると、審査する側の確認作業が長期化してしまいます。

【5】 融資条件が書面提示された後から契約内容について交渉を開始する

融資の具体的な条件の擦り合わせは、資料のやり取りをしている段階で口頭にて行います。金融機関側から書面で条件提示されるタイミングでは稟議がすでに完了しているので、内容を覆そうとする場合は再審査を覚悟しなければいけません。希望の金額・金利・保証の内容といった条件を具体的に、かつ優先順位を明確にして前もって伝えることで、手戻りを最小限に抑えます。

【6】 無借金経営から急に方針転換する

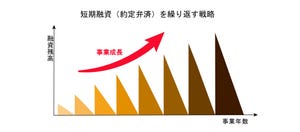

企業規模が大きくなるまで融資の検討を始めなかった場合、初回の申込金額が大きくなってしまい、金融機関側が躊躇してしまうことがあります。返済の算段がつくようなら、事業フェーズの早い段階から融資に取り組むことをお薦めします。個人事業主がパソコンを購入するような規模感から融資を活用できるので、成長ペースに合わせて継続的に融資を受けられるように段取りするとよいでしょう。

【7】融資を相談するタイミングが遅い

資金ニーズがないから金融機関の担当者に会わないというポリシーでは、いざという時に初動が遅れます。資金ニーズが出てきてから相談するのではなく、資金ニーズが発生するシナリオを事前に共有するようにします。シナリオは複数でも構いません。資金用途と金額のイメージをあらかじめ伝えておいて、トリガーとなるイベントが発生したらすぐに動けるよう、金融機関とコミュニケーションを取ります。

頻出するシナリオとして、受注に伴う運転資金、設備購入資金、助成金等が挙げられます。特別な資料は不要です。計算書類を提出する際に口頭で説明すれば十分です。

【8】資金繰りが窮地に陥ってから融資の相談をする

例えば、エクイティファイナンスが不調であと1~2か月で資金が底をつく状況に陥ってから融資の検討を始めるケースを散見します。不可能とは思いませんが、実現のハードルは高いです。業績が赤字基調の中で、会社として初めての融資に取り組む場合は制度融資に頼らざるを得ません。制度融資は官公庁の審査(商工会議所へ委託しているケースもあります)と信用保証協会の審査が必要となるので、関係者の数だけ審査期間が長くなります。

切羽詰まった経営環境下での融資は金額が小さく、金利が高く、期間が短くなりがちです。資金繰りに余裕がある段階から先手を打って相談を始めることが鉄則です。資金繰りの悪化の兆候を捉えるためのヒントは、セーフティネット保証5号の認定基準を参照することで得られます。

東京区文京区のWebサイト「セーフティネット保証等:主な認定と申請手続」に掲載されている内容を引用すると、セーフティネット保証5号認定を受けるための条件のひとつとして「最近3か月間の売上高又は販売数量(建設業にあっては、完成工事高又は受注残高。以下「売上高等」という)が前年同期の売上高等に比して5%以上減少していること。」が挙げられています。業績が通年で黒字となる見込みでも公的な資金繰り支援の対象となるくらい、資金繰りが悪化する兆候は赤字に陥る遥か前に現れているのです。

結論として、融資を申し込む可能性がある金融機関にはあらかじめ口座開設をしておき、営業担当者に最新の計算書類を提出して経営状況について説明をするとともに、資金ニーズを事前共有することがタイムリーな融資実行に繋がります。

タイムリーな融資を受けるための準備に関する説明は以上です。次回はデットファイナンスに向く商品・サービスの契約形態について考察します。