前回はシンジケートローンについて情報を整理しました。今回は当座貸越について解説いたします。当座貸越の概要については旧連載の第25回『当座貸越とは? 通常の融資との違いを解説』にて紹介いたしましたので、本稿では金融庁による規制の変遷と利用時の注意点について例を挙げてまいります。

当座貸越の利用シーンの代表例は、短期継続融資です。運転資金を調達するための方法論として、短期継続融資を推奨する記事やSNS投稿が一定数存在します。金融検査マニュアルによって制限がかけられていた短期継続融資について、2015年(平成27年)1月20日に方針が変更されて「正常運転資金に対して、『短期継続融資』で対応することは何ら問題ない。」と金融庁から発表があったことが、一部の財務コンサルタントが短期継続融資を推進するようになった直接的な契機です。裏を返せば、方針変更までは運転資金を長期の融資契約で賄ってきたことを意味するため、運転資金を長期で工面しなければならない状況がどのように生まれたのか歴史的背景を追う必要があります。

バブル崩壊後に不良債権の金額が正確に把握されていない問題が顕在化し、金融機関の破綻が相次ぎました。金融監督庁(現在は金融庁)は1999年に公表した検査マニュアルを用いて、金融機関の自己査定・償却・引当に対する定期的かつ網羅的な検査を行うようになりました。検査で争点になったのは貸出条件緩和債権の取り扱いです。貸出条件緩和債権は銀行法施行規則第19条の2第1項第5号ロ(4)に規定があり、「債務者の経営再建又は支援を図ることを目的として、金利の減免、利息の支払猶予、元本の返済猶予、債権放棄その他の債務者に有利となる取決めを行った貸出金」と定義されています。

貸出条件緩和債権に該当するか否かは債務者区分の判定において重要な要素となり、債務者区分が悪化すれば貸倒引当金の積み増しが必要となるため、金融機関は貸出条件緩和債権を減らすように行動しました。債務者区分は「正常先」「要注意先」「要管理先」「破綻懸念先」「実質破綻先」「破綻先」に分類される信用の格付けのことです。書き替えが継続している手形貸付や更新を繰り返している当座貸越は、実態として元本の返済猶予をしていると見做すことができることから、貸出条件緩和債権に該当しないように長期の融資へと切り替わっていきました。運転資金を長期融資で手当てする商慣習は、金融検査マニュアルの導入によって定着し、方針変更によって緩和されたと言えます。なお、金融検査マニュアルは2019年(令和元年)12月18日に廃止されました。

当座貸越の審査は通常の融資よりも厳しいのですが、一方で、創業間もないスタートアップが当座貸越の契約をした事例を耳にします。ポイントになるのは、契約書に含まれる減額・中止・解約条項の存在です。2期連続赤字で一般的に要注意先以下の格付けになるスタートアップは、貸出時に計上しなければならない貸倒引当金繰入により、金融機関から見て融資するだけで費用が増えて赤字になる取引先です。元本返済が進めば貸倒引当金戻入により利益が計上されていきます。スタートアップが資金ショートを起こさない期間を見極めた上で当座貸越を短期契約として締結し、貸倒引当金戻入が期を跨がないようにコントロールして、いざとなれば減額・中止・解約の権利を発動してリスクを回避するという、金融機関側が利益を出すための戦術が見て取れます。

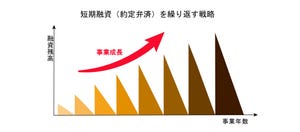

バブル崩壊後の貸し剝がしは、短期継続融資を更新しない手法によって実行されました。当座貸越を活用した短期継続融資は、期中の元本返済がなく資金繰りが計算しやすいメリットがある一方で、返済原資が少ない企業は継続可能か不透明になるデメリットがあります。運転資金の融資は短期と長期を混ぜて調達する考え方が現代的だと考えます。

当座貸越に関する説明は以上です。次回はコンプライアンスチェックについて取り上げます。

→前回連載「東大発ベンチャー現役CFOが教えるデットファイナンス入門」はこちら