連載コラム『あなたの家計簿見せて! "給料減少時代"の家計診断』では、相談者のプロフィールと実際の家計簿をもとに、5人のFPが順番に、相談者の家計に関する悩みについての解決策をアドバイスします。

【相談内容】

結婚して3年目です。そろそろマイホームを建てたいと考えています。私には84歳になる祖父がいますが、祖父名義の土地があるので、そこに新しい家を建てたいと考えています。来年1月から相続税の税制が変わると聞き、年内のうちにやっておくべきことなどがあれば、アドバイスお願いします。

【プロからの回答です】

- 最近は、若い世代の方が、親や祖父母の所有の土地に家を建てるケースも増えてきています。家の建設費だけで済み、資金面では助かりますが、贈与や相続に気をつけることはないか確認しておきたいところです。土地の名義をどうするか、生前贈与、相続時精算課税、遺言書での相続など、いくつかの選択肢がありますが、どの方法で進めるのが最も費用が少なくて済むのでしょうか。そのほか、資金計画についての不安も解消しておきましょう。

(※詳細は以下をご覧ください)

高齢者の保有する財産を次世代に円滑に移転

祖父であるお祖父様の土地に孫である伊藤さんが家を建てる場合、いくつかの方法が考えられます。

相続時精算課税制度(※1)が平成27年から孫に対しても適用できるため、来年以降にこの制度により伊藤さんが贈与を受ける

相続発生まで当面は、土地を無償で借用し、お祖父様に遺言書を書いてもらい、伊藤さんに土地を遺贈してもらう

ただ、遺贈は、将来お祖父様の意思が変わったり、生前にお祖父様が土地を売却したりした場合に、遺言が取り消されることがあります。また仮にお祖父様の遺産が土地以外にほとnどないという場合には相続人から遺留分(※2)という権利を主張され、土地の一部を引き渡すか、それ相応の金額を支払うことになる可能性もあり得ます。周囲を見回してその可能性がある場合には、生前に名義変更をしておいた方が良いでしょう。反対に、その土地以外にも現金等の財産があれば、遺産分割協議書を作成して、伊藤さんは土地部分を受領するようにすればよいでしょう。

なお、相続時精算課税は、非課税になるわけではありません。2,500万円までは非課税にして課税を相続時まで先延ばしにするというもの。実際に亡くなったときに相続税としてその他の財産と合わせて相続税を計算する制度です。2,500万円を超える金額については一律20%の贈与税がかかります。

※1 相続時精算課税:贈与税と相続税を一体化させた制度。2,500万円まで無税で贈与できる。65才以上の親から20才以上の子(平成27年1月1日からは20才以上の孫も対象に。親は60才以上からが対象になる)

※2 遺留分:遺された家族への最低限の財産保証

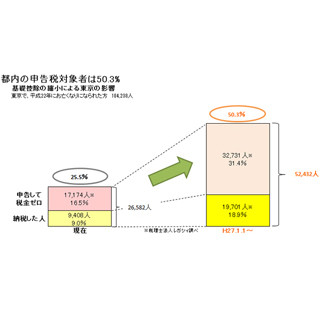

特定の宅地については減額される

相続税の計算をするとき、居住用や事業用の宅地について、その資産価額を減額する特例が設けられています。お祖父様は、現在ご両親と同居されているということですが、ご両親がその家を相続する場合には、相続税の小規模宅地の特例(※3)が使え、相続税財産評価額を80%減少させることができます。伊藤さんが新しく建てられる住宅にお祖父様も一緒に住めば、同じく相続税の小規模宅地の特例が使え、相続税財産評価額を減少させることができます。遺贈により得た土地は基礎控除の額が法律の改正により6割ほど縮小されても、生前に名義変更をするより負担は少ないと思われます。

現状では、駐車場として使っている土地は「構造物」として扱われ、200平方メートルまで50%減額になる小規模宅地等の特例(貸付事業用宅地等に該当)を使えます。

※3 小規模宅地等の減額特例:居住用の宅地を引き継いだ場合は、宅地評価額から80%減額される金額を差し引いたものとなります(平成26年中は、240平方メートルまで。平成27年1月1日以降は330平方メートルまで)。不動産貸付業用の宅地の場合は、200平方メートルを限度に50%の減額が適用になり、不動産貸付業以外であれば400平方メートルを限度に80%の減額が適用に

特例の適用にはそれぞれに条件があり、その他の財産の状況によっても様々な選択肢が考えられます。小規模宅地等の減額特例の対象となる宅地が複数ある場合には、どの宅地から適用すれば最大限に特例を活かせるかなど、相続全般を考える必要があります。そのため、細かい状況がある場合には、専門家に個別相談されることをおすすめいたします。

予算を決めてから家を建てましょう

さて、いざ住宅ローンにより家を建てることになった場合、土地所有者の抵当権設定に関する同意・承諾が必要になるため、お祖父様の承諾書が必要になります。金融機関の申し込み条件や審査基準、借入金額によりますが、建物の評価だけでは担保価値が不十分なケースが多いことや担保保全の観点から、親または祖父母名義の土地も担保評価をしたうえで、審査を行なうのが一般的です。

なお、住宅ローンの返済額は、収入の2割以下に、頭金は物件価格の2割以上が理想と言われています。伊藤さんの収入金額が450万円とすると、月の返済可能額はおよそ7.5万円です。貯蓄から頭金として500万円を充当すると、住宅借入可能額と自己資金からおよそ2,500万円の住宅資金が見えてきます。これは、住宅用の土地(宅地)への造成工事費用も含めた金額とお考えください。

収入から月あたりの借入可能額を計算:450万円×返済負担率20%÷12カ月=7.5万円

月の返済額から住宅ローン借入額を計算:7.5万円÷3,416×100万円=2,196万円

(返済額早見表〈100万円当たりの毎月返済額〉より 金利2.2%、期間35年)

自己資金として、貯蓄額から充当する金額:500万円

住宅ローン借入額と自己資金から物件価格を試算:2,196万円+500万円÷1.07(諸費用)=2,519万円

このように、具体的な資金計画を立ててから、予算をしっかりと依頼先業者へ伝えることが大切です。3カ所以上の業者から見積もりを取得し、比較しながら最適なプランを進めましょう。

(※写真画像は本文とは関係ありません)

<著者プロフィール>

(株)プラチナ・コンシェルジュ ファイナンシャルプランナー 村松祐子

大学卒業後、大手証券会社に勤務。外国株式部、投資コンサルティング部、調査部を経て、資産運用コンサルタントからFPへ転身。子どもから大人へ投資と学習の普及を中心に、ライフ&マネープランの相談・執筆・セミナーなどで活動中。