世界的な株安に連鎖して急落してきた日経平均だが、25日は下げ一服の動きとなっている。朝方17,747円まで売られたが、午前の引けは18,744円まで急反発した。中国バブル崩壊懸念、原油急落ショックを受けて、世界全体の景気が悪化する不安が広がり、世界的な株安につながっていたが、そろそろパニック売りは収まってくるかもしれない。

以下3つの理由から、日経平均は、売られ過ぎの可能性もあると考えている。

日本の景気・企業業績のゆるやかな回復が続く見通しに変更はない。

世界景気は減速が続くが、リーマンショックのような世界不況は起こらないと考える。

日本株は、PER(株価収益率)・配当利回りから見て、割安と考える。

アベノミクス開始後、4回目の日経平均急落

日経平均株価の推移:2013年1月4日―2015年8月24日

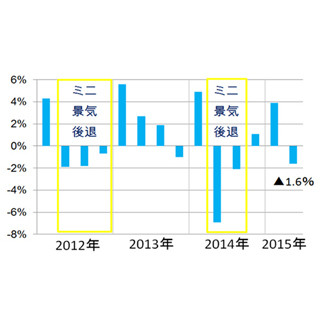

アベノミクス開始後、今回が4回目の急落局面だ。(1)~(4)の急落は、いずれも海外発の不安要因で世界的に株が下がり、その連鎖で外国人投資家が日本株を積極的に売ったものだ。(1)~(3)について後から振り返ると、日本の景気・企業業績の回復は続いていたので、急落したところが日本株の買い場となっていた。日本の景気回復トレンドが変わらなければ、今回も買い場となる可能性はある。

まず、過去の急落局面を振り返ってみる。

(1) 2013年5月バーナンキ・ショック(日経平均の高値から安値までの下落率:▲22.1%)

当時、米FRB議長であったバーナンキ氏が、「将来、アメリカの金融緩和は縮小に向かわなければならない」と発言しただけで、世界中の株が急落した。この時、世界景気は順調に回復しており、バーナンキ発言以外に悪材料はなかったので、この急落はバーナンキ・ショックと呼ばれた。

(2) 2014年1-3月:複合ショック(日経平均の高値から安値までの下落率:▲14.9%)

1月にアメリカが金融緩和縮小を開始した。金融緩和縮小の開始を前に金融市場に不安が広がる中、1月に入ってから大寒波の影響でアメリカの景気が急失速したことがわかり、嫌気された。その後、アルゼンチンの信用不安発生をきっかけに対外債務の多い新興国全般の信用不安に発展した。また、中国の金融不安も話題になった。ただし、4月以降、アメリカの景気は回復に向かい、アルゼンチンや中国の不安もいったん解消した。

(3) 2014年10月:複合ショック(日経平均の高値から安値までの下落率:▲11.3%)

10月にアメリカの金融緩和が終了した。10月には米金融緩和終了への不安に加え、欧州景気の急速な悪化、エボラ出血熱の蔓延、原油急落に伴う世界経済の混乱が嫌気された。好調な米景気も失速し、世界的な景気悪化に発展するとの懸念が生じた。結局、米景気は好調を保ち、エボラ出血熱が世界経済に与える影響は限定的だった。欧州景気は悪化したものの、世界的な景気悪化には至らなかった。

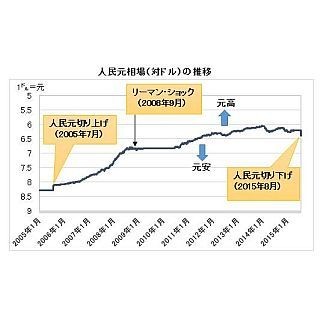

(4) 2015年8月:中国不安を引き金にした複合ショック(日経平均の8月11日高値から8月24日安値までの下落率:▲11.7%)

アメリカFRBが年内利上げ方針を示唆していることに不安が広がる中、上海株急落や人民元の切り下げをきっかけに中国景気悪化への不安が急速に高まった。中国と経済的なつながりの深い東南アジアや欧州諸国の景気悪化も懸念され、さらに原油急落を受けて、産油国の景気悪化も懸念されている。世界的な景気悪化が懸念される状況にある。日本も4-6月GDP(速報値)が前期比年率▲1.6%となり、景気回復の勢いが弱いことが嫌気されている。

今期も日本企業の業績拡大が続くと予想

私は、2016年3月期は、金融を除き、13~18%の経常増益になると予想している。会社が発表している予想を集計すると8%増益となるが、これは保守的(低め)予想で、今後13~18%増益まで上方修正されると予想している。

今期は、円安・原油安および米景気好調の恩恵が、日本企業の業績拡大に寄与すると判断している。一時1ドル116円台まで円高が進んだが、25日には120円台に戻るなど、為替は大荒れの展開が続いている。ただし、前年度(2015年3月期)の平均為替レートは1ドル約110円で、この水準でも日本企業は円安メリットを享受できる。日本の輸出企業の多くが業績予想の前提としている為替レートは、1ドル115~120円である。

世界景気は減速するものの、緩やかな回復が続くと判断している

2015年の世界経済に、資源急落が大きな影響を及ぼす。ブラジル・ロシア・マレーシア・オーストラリア・中東・北アフリカなど資源国の景気悪化が深刻化する一方、日本・中国・インド・アメリカ・ヨーロッパなどは、最終的に資源急落の恩恵を受ける。

ただし、注意を要するのは、資源急落のプラス効果は出るのに時間がかかるのに対し、マイナス効果はすぐに表面化する傾向があることだ。資源急落直後は、プラス効果が出ない中でマイナス効果が先行するために「逆資源安ショック」と言われる世界景気の悪化が生じることがある。

アメリカを例にとると、1バレル40ドル割れの原油価格が続くと、コスト割れとなって破綻するシェールオイル業者が増える可能性がある。これに対し、エネルギー価格低下による米経済の活性化効果は遅れて出る傾向がある。

ニューヨークWTI原油先物(期近):2014年4月1日~2015年8月24日

中国経済は、国営企業の非効率経営や、地方の不動産開発バブル崩壊など構造問題をかかえており、長期的に成長鈍化が続くと考えている。ただし、中国は資源安のメリットを受けることもあり、いきなり中国バブル崩壊と言われるほどの急激な景気悪化に見舞われる可能性は低いと考えている。

執筆者プロフィール : 窪田 真之

楽天証券経済研究所 チーフ・ストラテジスト。日本証券アナリスト協会検定会員。米国CFA協会認定アナリスト。著書『超入門! 株式投資力トレーニング』(日本経済新聞出版社)など。1984年、慶應義塾大学経済学部卒業。日本株ファンドマネージャー歴25年。運用するファンドは、ベンチマークである東証株価指数を大幅に上回る運用実績を残し、敏腕ファンドマネージャーとして多くのメディア出演をこなしてきた。2014年2月から現職。長年のファンドマネージャーとしての実績を活かした企業分析やマーケット動向について、「3分でわかる! 今日の投資戦略」を毎営業日配信中。