日経平均株価が3万円の大台を回復し、1990年8月以来、31年ぶりの高値をつけました。しかし今週に入って中国の不動産大手・恒大集団の経営難から世界同時株安となり、連休明け21日の日経平均も660円安となって3万円を割り込みました。果たして株価上昇は続くのでしょうか。

コロナ感染減少と重なる株価上昇

日経平均株価は昨年2~3月のコロナ感染第1波で急落した後、緩やかに回復し、今年2~3月には3万円台の大台を一時回復しました。しかし4月以降は、ワクチン接種開始の遅れや感染第4波と第5波の影響などでズルズルと下落する展開が続き、8月20日の取引時間中には一時、2万7,000円を割り込みました。

ところがその後は上昇に転じ、連日のように大幅高が続きました。その主な理由は、(1)新型コロナウイルスの感染減少とワクチン接種拡大が鮮明になってきたこと(2)岸田文雄氏の自民党総裁選出馬表明と菅首相の退陣表明によって新総裁の下での経済回復への期待が高まったこと――などです。特に岸田氏の出馬表明(8月26日)から政局が大きな焦点となり、9月3日に菅首相が総裁選不出馬を表明するに至って、株価の上昇に弾みがつきました。

日経平均株価は9月8日に3万円の大台を回復、続いて14日には3万670円と2月の高値(3万467円)を抜いて31年ぶりの高値をつけました。この間、わずか17営業日で3600円余りも上昇したことになります。グラフを見ても、いかに急ピッチの上昇だったかがわかります。

この間の株価上昇は、コロナ感染が減少に転じた時期とも重なります。東京都の新規感染者数は8月13日に5,773人のピークを付けた後、同20日以降は7日移動平均で減少し始め、23日からは連続して減少が続いています。

この感染減少にはいくつかの理由が考えられていますが、ワクチン接種拡大が大きな要因となっていることは間違いないでしょう。9月に入って、ワクチンを2回打ち終えた人の割合が全人口の50%を超え、高齢者では90%に達しました。順調にいけば10~11月には、希望する人のほぼ全員がワクチン接種を終えることができそうです。

ワクチン接種は、今年2月下旬から医療関係者を対象に開始されましたが、当初は高齢者や一般住民への接種がなかなか進みませんでした。自治体の準備の遅れや医療機関との連携が進まなかったことなどが原因です。そこで、菅首相は「1日100万回の接種」という目標を掲げ、自衛隊による大規模接種センターの設置や職場接種の方針を打ち出しました。当初は多くのメディアはこの方針に懐疑的でしたが、実際はこれがきっかけとなって接種がスピードアップされたのです。

コロナ対策をめぐっては政府の対応の遅れが批判され菅首相の支持率低下の原因となりました。しかし今や、接種率は米国を上回り、欧州主要国の水準に近づいています。このようにワクチン政策の成果が出始めてきたにもかかわらず、そのタイミングで菅首相が退陣に追い込まれたのは皮肉なことでもありますが、菅首相のワクチン政策を正当に評価すべきだと思います。

企業業績の好調が背景~2022年3月期は36%増益で過去最高益の見通し

ともあれ、政府はワクチン接種が行き渡った後の行動制限緩和策を打ち出しました。行動制限を一気に緩めることには慎重でなければなりませんが、徐々に緩和されていけば経済活動も活発化していくことが期待できます。こうしてワクチン接種拡大と感染減少が株価を反転上昇させる要因となったわけです。

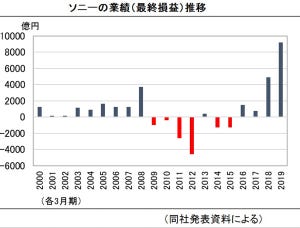

実は、今回の株価上昇にはもう一つ重要な要因があります。企業業績が上向いていることです。 すでに今年4~5月に上場企業各社が発表した2021年3月期決算は純利益が前年度比27%増(金融を除く全上場企業、東証集計)となっていました。コロナ禍にもかかわらず、これだけの利益を上げていたのは驚きでしたが、これに続く2021年4-6月期決算では純利益の合計額が前年同期の2.8倍となり、同期間として過去最高益となりました(日本経済新聞集計)。2022年3月期通期の見通しでも上方修正が相次ぎ、純利益の予想は36%増となっています(同)。この見通しどおりなら、過去最高益となります。

この4-6月期決算と通期見通しは各社が7月下旬から8月中旬にかけて発表したものです。8月20日以降の株価の上昇は、これが底流となっていたのです。

企業の好業績について多くのメディアは「巣ごもり需要のおかげ」と報じています。確かにそれもありますが、それだけではありません。本連載の第19回「意外にも(!)コロナ禍でも強さを発揮する多くの日本企業」でも指摘した通り、多くの企業はコロナ禍以前から、技術力やきめの細かいサービスを磨くとともに、本来の意味でのリストラ(restructuring=事業の再構築)を進め、収益力を強化してきていました。その蓄積があったからこそ、コロナ禍を乗り切って業績を伸ばすことができたのです。

PER(株価収益率)で見ると、3万円台でも「割安」

この点は今後の株価の見通しを考えるうえでも重要な意味を持っています。企業の収益と株価との関係を判断する尺度の一つに、PER(株価収益率)という指標があります。これは、企業の利益に対して株価が何倍あるかを表すもので、「株価÷1株当たり利益」で計算します。分母の1株当たり利益が増えればPERは低下し、1株当たり利益が下がればPERは上昇します。一般的に、PERは10数倍から20倍程度が妥当な水準とされており、それより高ければ利益水準に比べて株価が高すぎる「割高」、低ければ「割安」と判断する目安となります(あくまでも目安の一つです)。

現在のPERは13.81倍(9月21日現在)。これを過去の株高局面と比較すると、日経平均が最高値を付けた1989年12月の70.6倍、リーマン・ショック前の高値だった2007年7月の33.3倍などより、大幅に低い水準にあります。このことは、過去の株価上昇時より、今のほうが株価がかなり割安であることを示しています。今年2~3月に3万円を回復した時点では22~23倍台でしたから、それよりもなお割安です。

このように今の株価が3万円まで上昇しても「割安」になっているのは、分母である利益水準が大幅に上昇しているからです。つまり現時点の利益水準から見ると、株価がもっと上昇する余地があるということです。理屈の上では、3万4,000円~3万5,000円程度まで上昇してもおかしくない計算になります。

PERを海外と比べても日本株は割安となっています。NYダウは最高値圏で推移していますが、PERは22倍台です。日本株は今年春以降、NYダウに水を開けられていましたが、このPERの差を考えると米国に追いつく余地があるわけです。実際、最近は外国人投資家が日本株の割安に着目して積極的な買いを入れていました。この動きが今回の株価上昇のけん引役となっていました。

しかも今後はさらに、分母の「1株当たり利益」が上昇する可能性があります。コロナ感染減少とワクチン接種拡大が順調に進んで経済活動が再開されれば企業の業績も上向き、PERの分母である利益が一段と上方修正される可能性が高いからです。そうなればPERがさらに低下し、株価がさらに上昇する余地が広がるわけです。

以上を総合すると、今後も株価の上昇基調が続く可能性は高いと見ています。

当面は9月29日の自民党総裁選、10月4日の新首相選出と組閣、10~11月の総選挙などの政治日程がありますが、過去の例から見るとし政権発足当初は支持率が上がり株価も上昇する傾向がありますし、選挙を前にそれなりの経済政策を打ち出すでしょう。これらは株価の上昇材料となります。

また中長期的に見ても、企業の収益力強化などの動きは今後も継続し、それを背景に株価上昇も続くと予想しています。

3つのリスクにも要注意~コロナ感染再拡大、政治情勢、中国リスク

ただその一方で、リスクがあることにも注意が必要です。主なものは次の3つです。

第1のリスクは、コロナ感染の再拡大です。現在はワクチン接種が進んでも、デルタ株などの影響やブレークスルー感染の可能性は残るため、多くの専門家は今年冬に「第6波」が起こる可能性を指摘しています。感染再拡大が大きなものになれば、経済再開は後ずれを余儀なくされ、株価にも悪影響を及ぼすでしょう。

第2は、政治情勢です。29日の自民党総裁選でだれが勝つにしても、新総裁・新首相への支持率が上昇する可能性が高いうえ、選挙を前にそれなりの経済対策を打ち出すでしょうから、10~11月に行われる見込みの総選挙は自民党に有利と目されています。しかし新政権がもしスタートでつまづくようなことがあれば、期待はたちまちにして失望へと変わりかねません。今後の株高持続は、新政権の経済政策やコロナ対策、そして的確な情報発信にかかっていると言っても過言ではないでしょう。

そして第3が、中国リスクです。20日から21日にかけて、中国の不動産大手、中国恒大集団の経営危機への懸念から世界中の株価が急落しました。同社の負債総額は2兆元(約33兆円)にのぼるといわれており、同社の経営が破綻すればリーマン・ショックの再現となるとの危惧が世界を駆け巡っているのです。

この問題は、同社の経営危機というリスクにとどまらず、中国の不動産バブル崩壊と金融システムの動揺が世界中に連鎖するおそれ、さらには習近平政権がここへきて、企業への締め付けを強化するなど強権的な姿勢を一段と強めていることのリスクが高まっていることです。

習政権は最近「共同富裕」というスローガンを強く打ち出しています。これは、ともに豊かになるという意味で、格差是正などをうたうものですが、そのために富裕層たたきや巨大企業への締め付けを強めていることが特徴です。このほか文化や教育に対する規制強化も目立っており、かつての「文化大革命」の再来との指摘も出ています。

こうした中国の動き全体が、世界経済にとって大きなリスクとして浮かび上がってきたのです。それは経済的リスクと政治的リスクが絡み合ったものと言えます。

今後の日本の株価については、恒大問題で波乱があっても、中長期的には前述のように上昇基調が続くと見ています。ただ日本経済と世界経済にとって、中国リスクが従来以上に大きくなる可能性を十分意識しておいたほうがよさそうです。