直近の航空業界トピックスを「ななめ読み」した上で、筆者の感覚にひっかかったものを「深読み」しようという企画。今回は、成田空港の第3滑走路建設、ピーチとバニラの経営統合について取り上げたい。

成田空港の第3滑走路建設、運用時間拡大に国と地元が正式合意

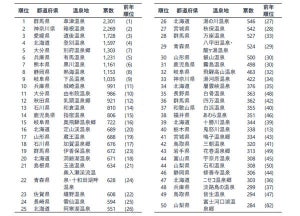

国、成田国際空港(NAA)、地元4社協議会(県、地元9市町)は3月13日、成田空港の第3滑走路建設と運用時間の拡大、すなわち2020年までに、6時~23時を5時~0時30分(0時~0時30分はカーフューの運用延長)に延長することで合意した。これにより、現在年間30万回の発着回数を46万回まで増やす。

地方空港と手を組み、「成田離れ」食い止めを

今回の運用緩和合意は、2017年6月に基本線を当事者間で合意したことの延長線上にあるものだが、航空会社そして空港会社にとっては大きな意味のある変更と言える。

具体的には、早朝深夜帯の運用時間の拡大は、時差等から深夜便を拡大することで自国での乗り継ぎ利便が向上する中東や便数増で需要拡大を図れる香港・台湾・豪州などへの運航便に、好影響をもたらす。さらに、早朝深夜の運航ダイヤの柔軟性や稼働効率を大きく改善させることで、これまで間際のトラブルで欠航の憂き目に遭ってきたLCCをはじめとするエアライン各社にとっては、貴重な収益力アップにつながる。

NAAとしては、運用改善によってエアライン誘致を加速し、インバウンド需要の拡大につなげたいと勢いづくだろう。その一方で、地方空港にとっては成田に入れるならそちらが先、というLCCを取り込みにくくなり、続々と民営化が行われている空港会社や自治体にとっては頭の痛い問題となる。

また、航空協定絡みの変化もあり得る。将来の発着回数大幅増への道筋ができ、当面の運用上のスロットを増加させられれば、混雑空港としての制約を段階的に解消していけるからだ。最も大きいと思われるのが中国とのオープンスカイで、現在、新たな中国側エアラインの就航がオープンスカイ対象の関西空港に偏ってしまっている状況を改善し、減少を続けるアジア=北米間の乗り継ぎ旅客を少しでも回復したいとのNAAの思惑もにじむ。実際、成田空港の通過乗り継ぎ旅客数はこの10年間で200万人減少し、2017年度は約400万人となっている。

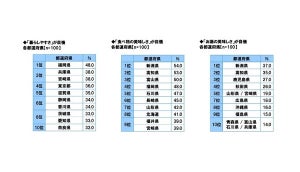

とはいえ、目先の現実としては「羽田志向」「仁川志向」という成田にとって厳しい環境が続くことは間違いない。米国とアジアを結ぶ中継点としての機能では成田は羽田に勝り、今回の第三滑走路を先に地元合意したことで、羽田の第五滑走路による供給増(=中継機能でも拮抗)を食い止めることを狙っている。

しかし、欧米やアジア主要都市との地点間需要(Point to Point)においては羽田の方が利便性・イールドが高いため、各エアラインはビジネス路線を羽田にシフトさせ、成田便を休止するケースが相次いでいる。最近では、デルタの成田=ニューヨーク線、エアフランスの成田=パリ線。JALやANAも先んじて羽田シフトを強め、自社便の成田=パリ/ロンドン線を休止している。

2020年に向けて3.9万回の増枠が計画されている羽田空港のスロットも、ほぼこのような国際線基幹路線に振り向けられると考えられており、このことが、成田の空港・地元の危機感を強め、今回の運用延長合意を急がせたとも言える。

もうひとつの逆風は韓国だ。3月28日、デルタ航空(DL)と大韓航空(KE)は米国=韓国間の全ての路線でコードシェアを実施し、太平洋線で共同事業(JV)を開始すると正式発表した。

DLは2016年から成田=ニューヨーク/ロサンゼルス/バンコク/グアム線/サイパン線を相次いで休止。2018年7月には上海線も休止するなど、「成田離れ」を加速させているが、一方では、2018年1月18日に新たに建設された仁川第2ターミナルに移ってKEとの連携を強化するなど、明確にハブ機能を韓国にシフトさせ、その仕上げが今回のJVということになる。

なお、DLが韓国に乗り入れている米国路線は3路線(アトランタ、シアトル、デトロイト)で、うちKEが乗り入れているのはアトランタのみ。他方、KEは他の米国7都市にも乗り入れているが、JV対象にはならないと思われる。

KEはソウル以遠のアジア路線として80以上の都市に就航しており(中国・香港・台湾22都市とその他ほぼ東南アジア全域の首都および主要リゾート地)、DLとしては自社の以遠権を行使した運航を全てKEとのコードシェアに切り替えてきている。スカイマーク再建時に可能性に期待した時期もあったが、現在も日本に有効なアジアフィーダーとなり得るパートナーを持たないDLとしては、米国=日本路線は早晩両国間の都市間需要路線に絞られ、羽田にシフトしていくことになると思われる。

航空機の航続性能や燃費向上により、米国=アジア間には長距離直行路線も増えてきている。それでも、間にハブ空港を置き、米国複数地点=ハブ=アジア複数地点を組み合わせることにより、米国=ハブ間の旅客を加えて、より高い利用率、すなわち、高収入で飛ばすことができるため、コネクティビティ(乗継利便性)は重要なファクターとなる。

その意味で、スロット制約の厳しい日本(羽田・成田)と中国(北京・上海)に比べ、韓国の優位は明らかだが、今回の成田空港の許容量増加はこれに対抗して、米国=アジア間の需要を取り合うANAとユナイテッド航空、JALとアメリカン航空にとっては、大きなプラス要素になる。また、日本LCCの成長を加速する一助となるだろう。そこから日本の地方空港とのネットワーク充実も含めた日本の空港の総合力向上に、どのように寄与していくのかを注視していきたい。

ANAHD、ピーチとバニラの経営統合を発表、2019年度末

ANAホールディングスは3月22日、Peach Aviationとバニラ・エアを2018年度下期より統合に向けたプロセスを開始し、2019年度末を目途にピーチを基盤に統合することを発表した。

-

ピーチは"空飛ぶ電車"をコンセプトに、2012年3月に日本初のLCCとして関空より就航。バニラは、成田空港にて2013年12月の就航以来、首都圏需要を背景に国内線・国際線において路線ネットワークを拡大してきた

ピーチを100%子会社化というシナリオも!?

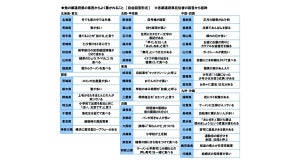

今後のアジア各国LCCとの競争に備えた規模の拡大=資源の共有を生かしたスケールメリットの追求など、巷間語られている今回の統合の目的についてはここでは一旦置いて、これまでの経緯や現在の問題点を確認しながら、この統合の行方と重要な課題について考えてみたい。

今まで何度も「ピーチの独立型DNA」について語られてきたが、これは、創業時のANAの戦略と行動に起因している。ANAが初のLCCとしてピーチを設立した のは2011年2月だが、そのわずか6カ月後の同年8月に、エアアジアとの合弁事業としてLCCのエアアジア・ジャパンが設立されている。

「片道切符」でピーチに転じ、山元峯生前社長のLCC事業参画の遺志を実現するため気合いを高めていた社員の心には、「エアアジアが本線?」という疑心暗鬼や、「ハシゴを外された」という思いを生んだことは事実だと思われ。また、これがピーチのDNAでもある「独立心」「尖ってやろうという対抗心」を育て、その後の成功につながったことは間違いない。

その後、エアアジアとの合弁事業が崩壊する中で、ピーチの経営は地元財界・空港との非常に密な連携のもとで成功パターンに乗った。また、「エアアジアに乗るという違うパターンだからこそピーチ事業の保険として実行したのであって、そもそも同じ"ゼロからモデル"ならば2つもやらなかった」に象徴されるANA内部の認識とも相まって、2社の統合は当然の帰結に向かったと言える。

とはいえ、統合による事業規模の拡大がすぐに内外の相手との競争優位につながるわけではなく、統合会社として走り出す上で両社が解決すべき課題は多い。いくつか確認してみよう。

統合までの2年間でのバニラ側の課題として、社員のモチベーション維持に加え、経営陣だけでなく、必然的に重複余剰となる間接部門スタッフ、両社がともに就航する空港(バニラ就航12空港のうち9空港で重複)におけるオペレーション要員の活用などの内部課題は重い。

ANA中期計画においてはLCCの成長を「5年間で2倍」と見込んでおり、達成へのハードルは厳しいものがあると思われている。しかし、統合によってオペレーション要員、機材などをより効率的に運用することで現有資源のまま新たな拡大をカバーできる面もあり、プラスに活用できるかは「成長スピード」次第と言える。

これに加え、ピーチと異なる予約システム、重複空港におけるハンドリング契約など、ピーチの事業方針との整合・調整を図りながら継続・解消を判断し、外部との各種契約をどう短期間に処理・調整するかも大きな課題だろう。

旅行会社との契約などは逆に、両社路線に拡大して収入増を図れるとの見方もできるが、問題はバリューアライアンスだ。バニラがアジア圏6社とともに2016年に設立・参画したLCCアライアンスだが、予約システムの一体化(間にエアブラックボックスのシステムを入れて各社が自社サイトから他社の予約プラットフォームにアクセスし、1社のサイトで複数社の予約が取れるようにしたもの)という利便を提供できるものの、手荷物のスルーチェックインや乗り継ぎ保証などは行えないため、現時点では目立った旅客増を生み出すに至っていない。

他方ピーチは、「LCCにはアライアンスは不要」との立場であり、他社との協業がかえって意思決定や事業推進の速度を落とすと考えているし、アライアンスのサービスを向上させようとすると必然的に各社のコストが嵩むため、全社が合意する新たな施策を打ち出すことは容易でない。統合作業に追われる日本側にもアライアンスに力を割く余裕はなく、ピーチにとってのバリューアライアンスは、徐々に形骸化していくことが十分に考えられる。

財務面に目を転じると、2017年3月、ANAHDは304億円を投じてピーチを子会社化した。今回さらに、香港投資会社ファーストイースタンから10.9%を113億円で購入し、出資比率は77.9%となった。産業革新機構もいずれエグジットするので、最終的にANAHDが残る投資家の株式を全て買い取ってピーチを100%子会社とするには、さらに240億円かかる。つまり、他社株式買い取り分総額で660億円、ANAHDの当初出資分と合わせ約720億円をピーチに投じることになる。

他方バニラは、当初資本額150億円が累積損失120億円によって30億円まで毀損している状況であり、統合時の両社株式価値評価によってはピーチ投資家保有分の時価を変えてしまう恐れがあるため、ANAHDはバニラ統合時点の2019年末にピーチを100%子会社化することもあるだろう。シンガポール航空がタイガーエアを100%子会社化したケースに比べると、ピーチの経営が順調であり、今後のJAL・外航に対する事業戦略の多様性をANAに与える効果が大きい今回の2社統合は、タイミングとしては適切といえる。

一方、JALは2017年末に春秋航空日本の整備体制への支援を開始しており、関係強化が経営全般に広がって行く可能性もある。今回のANAのLCC統合判断を受けて、JALがジェットスター(カンタス)との連携のあり方を含め、今後どのようなLCC戦略、そして、国内航空ネットワーク戦略を打ち出すのかが大変注目される。