2022年4月から、成人年齢が20歳から18歳に引き下げられました。成人すると、クレジットカードの作成など親の同意なしにできることが増えますが、そのぶん、「お金のトラブルが心配」という親御さんも多いのではないでしょうか。

そこでこの記事では、成人になりたての若者に多くみられるお金のトラブルや、子どもをトラブルから守るために家庭でできる対策について解説します。

■「成人年齢引き下げ」で心配なお金のトラブルは

成人になると、親の同意を得なくても、自分の意思でさまざまな契約が結べるようになります。18歳になるとできることとは、以下のようなものです。

<18歳(成人)になるとできること>

・クレジットカードの作成

・ローンを組む

・一人暮らしの部屋の賃貸契約

・携帯電話の契約

・10年有効のパスポートの取得

・結婚(男女ともに)

・公認会計士や司法書士、医師免許、薬剤師免許などの国家資格の取得

なお、飲酒や喫煙、競馬や競艇、競輪などの投票券を買うなどの行為は、これまで通り、20歳にならないと認められません。

18歳になり、自分一人で決められることが増えれば、世界が広がり自由も得られるでしょう。その反面、「未成年者取消権」が使えなくなり、未成年として守られなくなるリスクも生まれます。

未成年者取消権とは、民法に規定されている「契約を取り消すことができる権利」で、未成年者の消費者被害を抑止する役割があります。

たとえば、未成年の場合、クレジット契約を結んだり、スマートフォンを購入したりするには親などの同意が必要です。親などの同意なしに契約を結んだ場合は、原則的に、あとから取り消すことができます。

しかし、成人になると、未成年者取消権を行使できません。そのため、まだ社会経験の浅い18歳や19歳が悪徳業者などに狙われる恐れは充分にあります。

国民生活センターがまとめた消費者相談件数のデータによると、2020年度までの5年間に全国の消費生活センターなどに寄せられた相談のうち、契約者が18歳または19歳のものは、あわせて4万8,000件あまりです。

一方、20歳から24歳の20代前半が契約者の相談件数は、およそ20万3,000件と大幅に増えています。このデータから、成人して未成年者取消権が使えなくなったタイミングで勧誘などを受けるようになり、消費者トラブルにつながったことなどがうかがえます。

現在の成人は18歳ですので、18歳や19歳の若者が新たなターゲットとなり、消費者トラブルに巻き込まれる恐れがあるのです。

■どんな消費者トラブルに遭いやすい?

では、成人すると、どのような消費者トラブルに遭いやすいのでしょうか。たとえば、これまでに全国の消費生活センターなどに寄せられた相談を見ると、20歳代の人からは、

・「エステや医療サービス」など美容に関するもの

・「オンラインカジノや副業サイト」

・「暗号資産(仮想通貨)への投資、情報商材、マルチ商法」など儲け話に関連するもの

への相談が多くなっています。

また、儲け話の契約でクレジットカードの作成やローンを組むよう求められる、といった事例も見受けられます。たとえば、知人や友人からアプリ内でできる投資を持ち掛けられ、その初期投資として数十万円を求められる。そして、お金がないことを理由に断ろうとしても、「学生ローン」などを勧められることが少なくありません。

「投資である以上、絶対に儲かるとは限らない」と子どもに理解させたうえで、このような話に対しては、冷静に判断させる必要があります。また、ローンを組んでまで商品やサービスを契約することには、特に慎重になるべきです。

これらの消費者トラブルのほか、クレジットカードをめぐる問題も多く起きています。たとえば、消費生活センターなどには、「限度額いっぱいまで使ってしまい、支払いができなくなった」「リボ払いにしたら、支払残高が高額になっていた」といった相談が寄せられています。

18歳になれば自分の意思でクレジットカードを作成できますので、18歳や19歳の若者がこのようなカードの使い方をしてしまう可能性は否定できません。こうしたお金のトラブルから子どもを守るには、普段から家庭で、トラブル回避策を子どもと話し合っておくことが大切です。

■子どもをお金のトラブルから守るには

では、具体的に、子どもにどのような話をすればいいのでしょうか。お金のトラブルを回避するため、あらかじめ子どもに伝えておきたい内容を4つご紹介します。

1.契約する前に、親や周りの人に一言相談すること

契約前に、「親や周りの大人に相談する」という選択ができれば、トラブルに巻き込まれる確率を下げることができます。一人で決めず、あらかじめ相談するという選択肢を伝えておきましょう。

18歳になれば自分一人で契約できますが、社会経験が少ないうちは、危ない契約かどうか判断できないこともあります。相談するのは未熟なことではなく、身を守るための立派な行動だと伝えましょう。

2.クーリング・オフや消費生活センターなどの制度、相談窓口の存在

クーリング・オフとは、契約の申し込みや締結をした場合でも、一定期間であれば、無条件で契約の申し込み撤回や解除ができる制度です。

特定商取引法においてクーリング・オフできる取引には、訪問販売、電話勧誘販売、特定継続的役務提供(エステ、美容医療、パソコン教室など)、訪問購入、連鎖販売取引などがあります(期間は8日間または20日間)。

また、消費者トラブルに巻き込まれた時の相談窓口としては、消費生活センターなどがあります。電話で相談する場合は、「消費者ホットライン(188)」にかけると、地域の消費生活センターなどにつながります。

さらに、法的トラブルで困ったら、「日本司法支援センター(法テラス)」にも相談できます。これらを利用しなくとも、トラブルを未然に防げるのが一番ですが、こうした制度や相談窓口があることを家庭でも教えておきましょう。

3.借金を勧めてくる業者とは契約しない

消費者トラブルで多いものとして、「借金を勧めてくる業者との契約」が挙げられます。手持ちのお金を大きく超える金額の契約を結ばせるため、学生ローンを紹介されることもあります。

借金をさせてまで契約させる行為は、一般的には、悪質と言えるでしょう。契約を断るべきかどうかの判断基準として、「借金を勧めてくる業者とは契約しない」という点を教えておきましょう。

4.クレジットカードは今ある現金の範囲内で使う

クレジットカードの正しい使い方を知らないがために、後から支払いが困難になる若者は多くいます。クレジットカードには手持ちのお金がなくても買い物できる便利さがありますが、使っていいのは「今ある現金の範囲内」と決めておきましょう。

また、分割払いやリボ払いは手数料が発生するので注意すること、支払いの遅延に気を付けることも大切です。クレジットカードは正しく使えばポイントが貯まるなどメリットも大きいため、家庭で使い方を話し合ってみましょう。

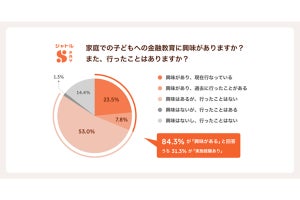

なお、これらを話す前提として、普段から、家庭でお金の話をしやすい雰囲気を作っておきたいものです。また、子どもが小さいうちは、お小遣いやお年玉の計画的な使い方を一緒に考える、小学校高学年や中学生になったら、スマホゲームの課金についてルールを決めるなど、年齢に合わせた金融教育に取り組んでおくことも大切です。

子どもが聞く耳を持ってくれるよう、堅苦しくならず、まずは日常会話の延長線でお金の話を始めてみましょう。

■家庭でもトラブル回避法を話そう

成人年齢が18歳に引き下げられ、18歳や19歳が消費者トラブルに遭うリスクが高くなっています。高校では金融教育が始まりましたが、家庭でも、家計管理や資産形成と同じように、お金のトラブル回避法を伝えておきたいところです。