米AMDが8月2日(現地時間)に発表した同社2022年度第2四半期(2022年4月〜6月)決算は売上高が前年同期比70%増、売上・利益ともアナリストの予想平均をわずかながら上回った。経済環境の急速な変化から市場予想を下回ったIntel(7月28日に発表した4〜6月期決算は4億5400万ドルの最終赤字)とは対照的に、データセンター、クライアント、ゲーミングのいずれも景気減速の逆風を乗り切った。しかし、7〜9月期について慎重な見通しを示し、ガイダンスが市場予想を下回ったことで時間外取引でAMD株は下落した。

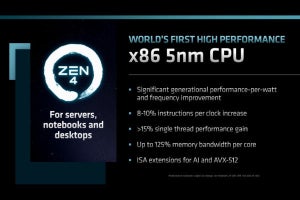

インフレと景気減速によるPC需要の減少で、7〜9月期のPCセグメントの業績がこれまでのところ市場予想を下回っているという。一方で、決算発表後のカンファレンスコールにおいてCEOのLisa Su氏は、PCとサーバーの両方でシェアを獲得していることを指摘。そして、5nm世代プロセスによるRyzen 7000シリーズが7〜9月期の後半に登場することを明らかにした。PC需要減で獲得できる可能性のある市場規模が縮小し、AMDを含む業界全体がPC関連の売上減少の可能性に直面しているが、そうした中でAMDのシェアがどのように推移するかが今年後半の注目点になる。

4〜6月期のGAAPベースの売上高は65億5000万ドルで前年同期比70%増、純利益は同37%減の4億4700万ドル、1株利益0.27ドル。非GAAPだと、売上高65億5000万ドル(同70%増)、純利益17億700万ドル(同119%増)、1株利益1.05ドル。アナリストの予測(非GAAP)は、売上高65億3000万ドル、1株利益1.03ドルだった。以下はセグメント別の売上高。

- データセンター:売上高15億ドル(前年同期比83%増)。EPYCサーバープロセッサが力強い販売を記録。クラウドコンピューティングおよびエンタープライズ向けは7〜9月期も堅調な伸びが続く見通し。

- クライアント:売上高22億ドル(前年同期比25%増)。Ryzenモバイルプロセッサが伸びを牽引。クライアント・プロセッサのASP(平均販売価格)が前年同期から上昇した。

- ゲーミング:売上高17億ドル(前年同期比32%増)。ゲーミング向けグラフィックスの売上が減少したものの、ゲーム機向けのセミカスタム製品の売上が伸びた。

- Embedded:売上高13億ドル(前年同期比2228%増)。FPGA大手のXilinxの買収を2月に完了。多様化するデータセンター向けプロセッサで、Alteraを買収したIntelに対抗する。

2022年7〜9月期のガイダンスは売上高67億ドル(±2億ドル)。市場予想の平均は68億3000万ドルだった。