マネ―スクエアのチーフエコノミスト西田明弘氏が、投資についてお話しします。今回は、世界主要国の金利の動向について解説していただきます。

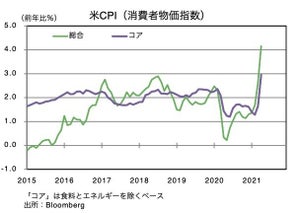

世界的にみて金利に上昇圧力が加わっています。新型コロナは終息に向かっていると言える状況ではありませんが、多くの国が経済を優先させる方向に舵を切りつつあります。行動制限の緩和や解除によって、景気は回復基調を強めています。一方で、財政出動などにもサポートされた力強い需要に加えて、サプライチェーン障害や労働力不足、原材料価格の上昇が高いインフレをもたらしています。

多くの中央銀行が金融政策の正常化に向かう

多くの中央銀行が新型コロナに対応した強力な金融緩和を「コロナ前」に戻す、いわゆる金融政策の正常化を模索し、すでに一部で始めています。BOE(英国中央銀行)は主要な中央銀行として正常化の口火を切って昨年12月と今年2月に利上げを実施し、政策金利を0.10%から0.50%に引き上げました(※)。

(※)主要中央銀行以外では、RBNZ(ニュージーランド中央銀行)が昨年10月と12月に計0.50%の利上げを行ったほか、ブラジルやメキシコなど新興国の中央銀行が昨年前半から大幅な利上げを実施しています。

米国の中央銀行にあたるFRB(連邦準備制度理事会)は3月に利上げを開始する意向を明確に発信しています。また、インフレが収まらなければ、かなりアグレッシブな利上げになることも示唆しています。QE(量的緩和)は3月に終了する予定ですが、QEによって購入した債券の残高を減らす、いわゆるQT(量的引き締め)も早い段階から実施しそうな勢いです。

高インフレは一時的であるとし、景気への配慮から金融緩和を続ける意向を表明してきたECB(欧州中央銀行)も、PEPP(パンデミック緊急購入プログラム)を予定通り3月に終了することを決定しました。また、「22年中の利上げの可能性は非常に低い(very unlikely)」と述べていたECBのラガルド総裁は、2月初めの会見で22年中の利上げの可能性を否定しませんでした。

主要国の長期金利は軒並み大幅上昇

主要中央銀行の金融緩和姿勢の転換や、高インフレの長期化を背景に、世界の長期金利(ここでは10年物国債利回り)は上昇傾向が鮮明になっています。マイナス圏で推移していたドイツの長期金利も2月に入ってプラスの領域に上昇してきました。主要中央銀行が強力な金融緩和を続けていた昨年初めに比べると、主要国の長期金利は1%超上昇しており、ドイツでさえ0.8%上昇しています。

日本は蚊帳の外

対照的に、日本の長期金利は0.2%程度の上昇にとどまっています。日銀が長期金利の目標をゼロ%に設定し、上下の変動を0.25%に抑える意向を表明しているからです。日銀の黒田総裁は1月18日の金融政策決定会合後の記者会見で、「金融政策を修正する必要は全くない」と明言しました。また、世界的な金利上昇圧力に対応して、日銀は長期金利を0.25%に抑えるべく2月14日に「指し値オペ」を実施しましたが、応札はゼロでした(それだけ日本の長期金利上昇を想定する投資家がいなかったということ)。

金融政策の裁量余地に乏しい日本

日本と他の主要国との金融政策の方向性の差、あるいは長期金利の差から判断すれば、円は他の主要通貨に対して下落する可能性が高そうです。金融緩和が続けられ、円安になれば、日本経済は相応にサポートされるかもしれません。ただし、仮に世界景気が変調をきたした場合、日銀はたちまちにして難しい立場に追い込まれるかもしれません。主要中央銀行には、金融政策の正常化を遅らせる、金融緩和方向に舵を切り直すという選択肢がある一方、日銀には金融政策の裁量余地が乏しいからです。