2021年11月末時点で加入者が224万人を超えている iDeCo(個人型確定拠出年金)。今回は、2022年の法改正のポイントと老後への備えに法改正がどう影響するのかを解説します。

そもそも、老後の備えにiDeCoは必要?

2019年、金融審議会 「市場ワーキング・グループ」がまとめた報告書から、いわゆる"老後2,000万円問題"が大きな話題となりました。

これをきっかけに老後への備えについて関心を持った方も多いのではないでしょうか。

そんな老後への備えにおける選択肢の一つとしてあげられるのが、「iDeCo(個人型確定供出年金)」です。

iDeCoは、自分で決めた額(掛金)を積み立てて運用し、60歳以降に受け取る年金です。掛金の積立時・運用時・給付の受取時に税制面で大きな優遇がある点が特徴となっています。

令和2年度の厚生年金の平均支給額(月額)は14万6,145円、国民年金の平均支給額(月額)は5万6,358円となっています。

もちろん収入や加入期間によって受給額に違いはありますが、国民年金や厚生年金といった公的年金だけでは老後の暮らしに不安が残る方は少なくないはずです。

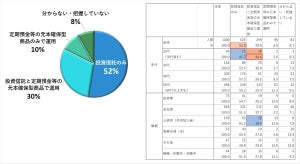

そのため、公的年金の不足を補う私的年金制度の一つであるiDeCoの活用が注目されているのです。

老後のお金の不安解消に大きな役割を果たすiDeCoですが、2022年に大きく3つの点で制度が見直されます。

iDeCoの受け取り開始年齢上限が70歳から75歳までに延長(2022年4月1日施行)

iDeCoは、老後の資産形成を目的とした年金制度であるため、60歳にならないと原則として年金資産(拠出した掛金とその運用益)を引き出すことができません。

現在、iDeCoの受け取り開始は60歳から70歳になるまでの間で選択可能です。

2022年4月1日からは、公的年金の繰下げ受給が75歳までになることにあわせて、iDeCoの受給開始の上限年齢も現在の70歳から75歳に引き上げられます。

これにより、ご自身の状況にあわせて、受け取るタイミングが選びやすくなります。また、非課税で運用できる期間が5年増えることにもなります。

注意点としては、

・残高がある間は口座管理手数料が必要になる

・受給開始を遅らせたからといって、運用の結果次第で受給額が増えるとも限らない

といった点があげられます。

公的年金は、繰下げ受給をする場合、1カ月遅らせる毎に0.7%の受給額が確実に増えます。また、その増えた受給額は生きている間、ずっと受け取ることができます。

そのため、年金の繰下げ受給を検討する場合、まずはiDeCoではなく、公的年金の繰下げ受給を考えるといいでしょう。

iDeCoの加入可能年齢の拡大(2022年5月1日施行)

これまでiDeCoに加入できるのは、60歳未満の国民年金被保険者でした。

しかし2022年5月1日からは、60歳以降も働き続ける人が増えていることなどを背景とし、国民年金被保険者であればiDeCoへの加入が可能となります。

60歳以上の場合、

・国民年金の第2号被保険者(厚生年金に加入していて、60歳以降も会社員や公務員として働き続けている方)

・国民年金の任意加入被保険者(老齢基礎年金の受給資格を満たしていない、もしくは老齢基礎年金を満額受給できない場合、年金額の増額のために加入継続を希望する方)

・海外居住者(かつ、国民年金に任意加入している方)

のいずれかであれば、iDeCoに加入できるようになります。

ただし、年金を受け取りながらiDeCoに加入し続けることはできないため、公的年金を65歳前に繰上げ受給した方、iDeCoの老齢給付金を受給した方は対象外となります。

この改正は、特に50代以降の方にメリットがあります。

iDeCoを60歳から受け取るには、iDeCoに加入していた期間等(通算加入者等期間)が10年以上必要となります。通算加入者等期間が10年に満たない場合は、受給可能な年齢が繰り下げられる、というルールがあります。

| 加入期間 | 受給可能な年齢 |

|---|---|

| 1月以上2年未満 | 65歳 |

| 2年以上4年未満 | 64歳 |

| 4年以上6年未満 | 63歳 |

| 6年以上8年未満 | 62歳 |

| 8年以上10年未満 | 61歳 |

| 10年以上 | 60歳 |

このルールにより、これまでは50歳以降にiDeCoに加入した場合、通算加入者等期間が10年に満たないので、60歳で拠出終了後、受給まで空白の期間が生じていました。

また、50歳以降に加入すると、中長期での投資ができないため、株価の急落などで大きく資産を減らした場合、取り戻す時間があまりないことも懸念点でした。

このような理由から、50代以降のiDeCo加入を足踏みしていた方も、今回の法改正で60歳以降の加入要件を満たせば、iDeCo加入のメリットを十分受け取ることができるようになります。

iDeCoへ企業型DC加入者も加入しやすく(2022年10月1日施行)

現状でも、企業型DC(企業型確定拠出年金)に加入している方もiDeCoへの同時加入は認められています。ただし、実際はほとんどの方は加入できていません。

理由は、iDeCo同時加入を認める労使合意に基づく規約の定めが必要となることが大きなハードルとなっていたからです。

2022年10月からはこの規約の定めがなくても、企業型DC加入者が原則iDeCoに同時加入できるようになります。

【企業型DCのみに加入する方】

月額55,000円から各月の企業型DCの事業主掛金を引いた残りの額の範囲内(上限20,000円)で、iDeCoの掛金を各月拠出できるようになります。

【企業型DCと確定給付型(DB、厚生年金基金など)に加入する方】

月額27,500円から各月の企業型DCの事業主掛金を引いた残りの額の範囲内(上限12,000円)で、iDeCoの掛金を各月拠出できるようになります。

ただし、

・企業型DCの加入者本人が掛金を上乗せで拠出できるマッチング拠出を選択している

・企業型DCの事業主掛金とiDeCoの掛金が各月の拠出限度額の範囲内での各月拠出となっていない(年単位拠出)

以上のような場合は、iDeCoには加入できません。

マッチング拠出を導入している企業の企業型DC加入者は、マッチング拠出かiDeCo同時加入かを自分で選択できます。

マッチング拠出とiDeCo同時加入の違いは、

・口座管理料がマッチング拠出は会社負担なのに対し、iDeCoは自己負担となる

・運用商品がマッチング拠出は会社のプランで提示されている商品なのに対し、iDeCoは自分で選ぶことができる

などがあります。

企業型DCの会社掛金が低い場合は、マッチング拠出よりもiDeCo同時加入を選ぶ方が多く拠出できます。

2022年の法改正により、さらに多くの方がiDeCoを活用しやすくなります。

今後、ますます老後への備えは、国や会社任せではなく、自分で考え、自分で決めることが必要になってきます。

公的年金の加入状況や年金受給額のシミュレーションなど、まずは現状把握からはじめてみませんか。