マネ―スクエアのチーフエコノミスト西田明弘氏が、投資についてお話しします。今回は、米FRBのテーパリング開始と利上げについて解説していただきます。

米国の中央銀行にあたるFRB(連邦準備制度理事会)は11月2-3日にFOMC(連邦公開市場委員会)を開催し、「ゼロ金利」政策の維持と、QE(量的緩和)の段階的縮小、いわゆるテーパリングの開始を決定しました。日本銀行を除く主要中央銀行の多くがコロナ対応の強力な金融緩和政策からの正常化を模索するなか、FRBも一歩踏み出したことになります。

米FOMCは全会一致で、テーパリングの開始を決定。(現在毎月1200億ドルのペースを)11月後半と12月に150億ドルずつ減らし、その後も毎月同じペースで減らすのが適切だとしました。その通りにいけば、パウエルFRB議長が10月に語ったように「22年半ばに完了する」計算です。ただし、声明文には「経済見通しの変化によっては縮小ペースを調節する」との一文が加えられました。

高インフレ長期化への警戒高まる!?

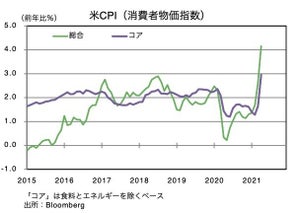

声明文冒頭の物価判断では、前回9月のFOMCで「インフレ率は高まっている。主に一時的な要因を反映している」だった下りが、今回は「インフレ率は高まっている。主に一時的と見込まれる要因を反映している」に修正されました。微細な修正ながら「インフレ要因は一時的」との判断が、断定から不確実性を伴うものへと後退しました。そして今回、「パンデミックと経済再開に関連した需要と供給の不均衡がいくつかの部門での大幅な価格上昇につながっている」との一文が加えられました。

また、景気見通しの部分では、「供給の制約が緩和されれば、経済活動や雇用の改善、そしてインフレ率の低下に寄与すると予想される」とされました。サプライチェーン(供給連鎖)障害の解消が仮定法で語られていることからも、「高インフレは一時的」との自信は低下したように見受けられます。

利上げはまだまだ先?

声明文の政策金利に関する部分は従来と同じでした。すなわち、「最大雇用に達し、かつインフレ率が2%に到達して一定期間2%をやや上回る軌道に乗るまで、ゼロ金利を継続するのが適切」というもの。

パウエル議長は記者会見でも、「テーパリングは、政策金利に関して何ら直接的なサインを送るものではない」との従来の見解を繰り返しました。その上で、「対応が必要なら躊躇(ちゅうちょ)はしない」としつつも、「我々は忍耐強くいられる」と述べました。

パウエル議長は、サプライチェーン障害が予想以上に広範かつ長期化していることを認めた上で、「(多くのエコノミスト同様に)我々のダイナミックな経済が需給の不均衡に適応できると引き続き信じている」と述べました。

12月の「ドット・プロット」に大いに注目

9月のFOMCに参加した当局者各個人の予想を示す「ドット・プロット」によれば(下図)、18人のうち9人が22年中の利上げ開始を予想、8人が23年中の開始、1人が24年中の開始を予想しました。一方、FFレート(政策金利)先物に基づけば、11月4日時点で市場は22年中の利上げ開始を90%以上の確率で織り込んでいます。

パウエル議長は会見で、「ビハインド・ザ・カーブ(※)になっているとは思わない。我々は今後の展開に対応できる良い立ち位置にいる」と述べました。次回12月のFOMCでは最新の「ドット・プロット」が公表されます。その時点で、参加者の利上げ予想がどういった分布になっているか、大いに注目でしょう。

※ビハインド・ザ・カーブとは?

金融当局の政策対応が後手に回ること。例えば、景気回復局面で利上げが遅れて市場のインフレ懸念が高まり、長期金利が上昇してイールドカーブ(利回り曲線)が右上がりの急勾配になること(スティープニング)。逆に、景気減速局面で利下げが遅れて景気後退懸念が高まり、長期金利が低下してイールドカーブが過度に平たんになり(フラットニング)、行き過ぎて逆イールド(短期金利>長期金利)になること。