マネ―スクエアのチーフエコノミスト西田明弘氏が、投資についてお話しします。今回は、米ドル/円と米長期金利との相関について解説していただきます。

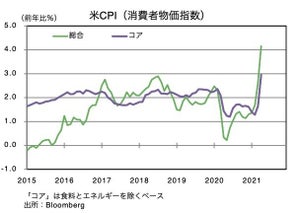

足もとで米国の長期金利(10年物国債利回り)の上昇が目立っています。7月中旬以降になかなか届かなかった1.4%を9月23日に突破、その後も強含みの展開となっています(足もとでやや軟化)。直接の原因は米国の金融政策でしょう。中央銀行にあたるFRB(連邦準備制度理事会)が21-22日に開催したFOMC(連邦公開市場委員会)で、11月のテーパリング(量的緩和の段階的縮小)開始と22年中の「ゼロ金利」解除の可能性が示されたことです。

主要中央銀行が金融政策の正常化を模索

もっとも、FOMCの結果が判明した9月22日に米長期金利は小動き、むしろ小幅ながら低下しました。翌23日にBOE(英国中央銀行)が11月の利上げを示唆して英国の長期金利が大きく上昇したので、米長期金利はそれに引っ張られたのかもしれません。いずれにせよ、主要中央銀行が強力な金融緩和を縮小して正常化に向けて動き始めたことが米長期金利を押し上げていると言えそうです。

今年1-5月は米ドル/円と米長期金利は連動

米長期金利に歩調を合わせるように米ドルも堅調。米ドル/円は9月28日に昨春のコロナショック以降で初めて112円台を付けました。米ドル/円は、一時失っていた米長期金利との相関を取り戻している模様。今年1-5月に両者は連動していました。日足の相関係数は0.97と、ほぼ完全な正の相関でした。しかし、6月期に入ると両者の相関は崩れ、米長期金利が低下する中で、米ドル/円は堅調に推移しました。

そして、7月以降9月30日(本稿執筆時点の最新データ)まで、米ドル/円と米長期金利は相関を取り戻したようにみえます。この間の相関係数は0.83なので、1-5月ほどではありません。それでも9月23日以降の米ドル/円の上昇は米長期金利の上昇が上手く説明しているようにみえます。

米長期金利を用いた米ドル/円の推計

7月以降の米ドル/円と米長期金利の関係が今後も続くと仮定すると、米長期金利の各水準に対応する米ドル/円の推計値は以下の表の通り。なお、推計式の説明力は決定係数R2(相関係数の2乗)で表わされます。米長期金利が2%近くまで上昇すると、米ドル/円の114円台が視野に入るというわけです。

FRBをはじめ多くの主要中銀(日銀を除く)が金融政策の正常化を模索し、いずれ利上げに踏み切ると考えれば、米長期金利にも上昇圧力が加わるとみられます。その結果として、米ドル/円の上昇基調が続く、というシナリオは「あり」かもしれません。