好調だった世界の株価が、リーマンショック以来の大幅な値下がりをしました。この状況に、夜も寝られないほど不安な投資家もいることでしょう。しかし負けない投資の鉄則「長期、分散、積立」を実行していれば、こんな時期があるからこそ、将来大きく投資額を増やせるので、慌てることはありません。

そしてそんな投資方法を、低コストで実現できるのがETFです。世界中で残高を増やしているETFとはどんな商品なのか、注目を集める理由は何なのかを見ていきましょう。

ETFってどんな商品?

「老後2,000万円問題」や「超低金利が続く預金」の影響から、投資を始めたいと考える人が増えているようです。そんな人におすすめなのが「20世紀の金融商品最大の発明」といわれるETF=Exchange Traded Fund(上場投資信託)です。名称からもわかる通り株式と同じように、証券取引所に上場している投資信託で、株式同様リアルタイムで取引ができ、日経平均株価やTOPIX(東証株価指数)、NYダウなどの指数に連動して運用を行う商品です。

指数に連動する投資信託なら、公募投資信託にもインデックスファンドがあるのでは、と思う人もいるでしょう。対象の指数が同じであれば、インデックスファンドと値動きはほとんど変わりません。しかし、売買する場所やコストといった仕組みに下図のような違いがあり、値動きのわかりやすさやコストの安さという点でETFに分があるといえそうです。

どんな指数に投資できる?

指数に投資するというと、投資先が限られるような気がするかもしれませんが、東京証券取引所に上場するETFだけでも221本(2020年3月18日現在)。専門調査会社ETFGIによると、2019年11月末時点で世界中の取引所に上場されているETFは6,975本もあります。

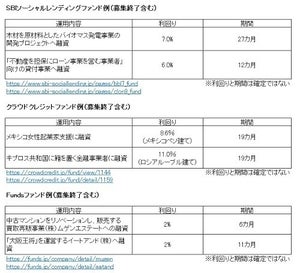

市場を対象にする有力な指数は、複数の運用会社が上場しています。そのため、投資できる指数は本数よりも少なくなりますが、東京証券取引所の例でみても下図のように外国株式や債券、商品(コモディティ)などさまざまな種類が揃っています。

ETFのメリットと投資する際の注意点は?

ETFが人気を集める理由と、投資する際の注意点を見ていきましょう。 人気の理由として挙げられることに、(1)市場でいつでも取引でき、値動きがわかりやすい、(2)少額で分散投資ができる、(3)コストが安い、といったことがあります。ETFは株式と同じように相場の値動きを見ながら、市場の取引時間中であればいつでも売買できます。

投資対象となる指数は複数の銘柄で構成されているため、1つのETFを持つことで数十から数百の企業に投資しているのと同じ分散効果が得られます。売買単位は銘柄によって異なりますが、多くは数万円から投資することが可能です。また、投資信託は保有期間中に運用管理費用として、信託報酬というコストがかかります。長期間になるほどその割合の差は大きな影響となるのですが、同じタイプの公募投資信託に比べてETFは低めの傾向にあります。

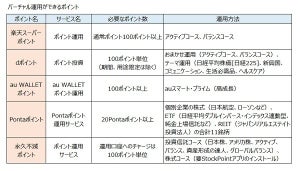

逆に注意すべき点としては、(1)自動積立投資ができないことが多い、(2)分配金が再投資されない、(3)流動性のリスク、があります。ETFは市場で刻々と価格が変わるため、基本的に自動積立ができません。一部の証券会社では株式累積投資(るいとう)の対象銘柄になっていることもありますが、手数料が割高になるので注意が必要です。ネット証券なら1週間単位などで指し値を予約することもできるので、毎月手動で積み立てるのが現実的な作戦です。

さらに、ETFの分配金は一般的な投資信託と違い、組み入れ銘柄の配当金や利息は、運用経費を差し引いて決算時に分配します。自動で再投資する仕組みがなく、再投資は手動で行わなくてはいけません。ETFによっては市場での流動性が低く売買が成立しなかったり、指数との乖離が起こりやすくなったりするため、投資を行う際には流動性をチェックすることも必要です。

どんなものにもメリットとデメリットはあり、投資商品にリスクはつきものです。その中で市場全体に投資するETFなどを長期間、時期を分散して購入していくことは、投資初心者が負けない投資を目指すための作戦のひとつといえそうです。