iDeCoとNISAはどちらも、資産運用で税の優遇措置を受けられる制度です。特にNISAのうちつみたてNISAは少額から積み立てをする点もiDeCoと共通しており、これから資産運用を始めようという方の中にはどちらを選べばいいのか迷う方もいるのではないでしょうか?

そこで、iDeCoとつみたてNISAについて、それぞれの特徴と違いを解説します。

iDeCoは老後の資金のための制度

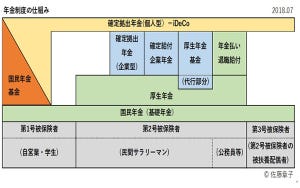

個人型確定拠出年金(iDeCo、イデコ)は、老後資金を準備するための年金制度です。60歳までに掛金を積み立てて預金や投資信託などで運用し、その結果を公的年金の上乗せとして受け取ります。

老後の資金を準備できるだけでなく、税の優遇措置を受けられることが特に注目されています。

税の優遇は、積み立て時、運用中、受給時の3つのタイミングで受けられます。

積み立て時

積み立てたお金の全額が、所得税の計算上で所得控除(税金計算の元になる所得から差し引くこと)の対象になります。控除できる分、その年の所得税が一部軽減されます。

運用中

iDeCoでは預金や投資信託の中から自分で選んだ商品を購入して運用します。運用中に利息や分配金などの利益を得たときには、その利益すべてが手取りになります。通常の預金や投資信託の運用では約20%の税金が天引きされますが、iDeCoでは非課税です。

受給時

iDeCoで積み立て、運用をした資金は原則として60歳以降に受け取ります。このとき、一時金で受け取るか年金形式で受け取るかを選べます。

いずれの受け取り方法でも、それぞれ「退職所得控除」「公的年金等控除」という所得控除の対象になり、所定の金額まで所得税の軽減を受けられます。

ただ、iDeCoで積み立てたお金は原則60歳まで引き出すことができません。ですから、iDeCoはあくまでも老後の資金のために利用するのが向いています。

つみたてNISAは投資信託の運用の利益が20年間非課税になる

NISAにはおもに「一般NISA」と「つみたてNISA」の2種類あります。このうちつみたてNISAは、所定の投資信託を積み立てながら運用したときに得た利益が非課税になる制度です。

非課税になるのは1年間に新規購入する金額40万円までです。1カ月に3万3,000円程度までなら、投資で得た分配金や値上がり益は最長20年間にわたって非課税になります。

仮に、購入した投資信託に1万円の分配金がついたとき、通常なら約20%の税金が差し引かれて手取りの利益は8,000円弱になります。しかしつみたてNISAで購入した場合には最長で20年間は課税されず、利益すべてが手取りになります。

つみたてNISAは2018年から2037年まで利用できるため、年間40万円×20年間=最大800万円まで、非課税で運用できます。

運用した投資信託は非課税期間中でもいつでも売却できます。途中で現金が必要になって引き出すこともできるわけです。

iDeCoとつみたてNISAの違いは?

iDeCoとつみたてNISAはいずれも、少額を積み立てながら運用をすることで、税金が控除される制度です。では、どこが違うのでしょうか?

主に以下の点が異なります。

(1)制度が継続する期間

iDeCoは特に期間限定の制度ではなく、現時点では終了する予定はありません。

これに対してつみたてNISAは2037年までの期間限定の制度とされています(2019年現在。ただし2037年に購入した投資信託の非課税期間はその20年後ですので、2056年までは非課税で保有できます)。

(2)月々の掛金の最低額

iDeCoは、毎月の掛金の最低額は月5,000円です。掛金の金額は年に一度だけ変更できます。

これに対して、つみたてNISAで毎月投資する金額は、NISA口座を開設している金融機関や投資信託の商品に応じて設定されている範囲内で、自由に選べます(ただし運用益が非課税になるのは年間40万円までです)。

低いものでは月々100円から積み立て可能な投資信託もあります。また、いつでも積み立てを減額したり、停止したりできます。

(3)非課税で運用できる金額

つみたてNISAとiDeCoはいずれも運用益が非課税になりますが、その上限額が異なります。

iDeCoでは積み立てて運用した結果得られた利益は全額が非課税です。ただし積立額の上限が職業などによって異なるため、いくらまで非課税で運用できるかが異なります。

たとえば公務員は年間14万4,000円まで、自営業は年間81万6,000円まで、iDeCoに積み立てできます。しくみ上、それ以上に積み立てをすることができないため、利益に課税されることはありません。

一方、つみたてNISAは職業に関係なく、誰でも一律に年間40万円までの投資から得た運用益が非課税になります。それ以上に投資をすることはできますが、超えた部分から得た利益には約20%の税金がかかります。

(4)年齢制限

iDeCoは原則として20歳から60歳まで加入できる制度です。したがって60歳を超えた人は始められません。

また、積み立て・運用した資金を受け取れるのは加入期間が10年以上ある人です。50歳以上から始めると、60歳時点では加入から10年経っていないので受取開始が繰り下げられます。

一方、つみたてNISAには年齢の制限は特にありません。20歳以上であればいつからでも始められます。また、つみたてNISAで購入した投資信託は年齢や保有年数にかかわらずいつでも解約できます。

(5)運用益が非課税になる期間

iDeCoでは原則として、60歳までの間に得た運用益は非課税です。これに対してつみたてNISAで運用益が非課税になる期間は20年間です。

(6)投資できる商品

iDeCoで投資できる商品のラインナップは、おもに預金、積立型の保険、投資信託です。一方、つみたてNISAの投資先に預金や保険はありません。投資信託のみです。

いずれも、口座を開設した金融機関によって細かな商品ラインナップは異なります。

(7)毎月のコスト

iDeCoでは国民年金基金連合会や信託銀行の管理費として、最低でも月に167円の口座管理手数料がかかります。金融機関によっては、別途、月に数百円の運営管理手数料が必要です。

ただし、積み立てた掛金で預金や投資信託を購入するときには販売手数料はかかりません。

これに対してつみたてNISAには口座管理手数料はありません。また投資信託を購入するときの販売手数料は基本的にかかりませんが、一部の商品(ETF)では手数料がかかるものがあります。

iDeCoとつみたてNISA、どちらがよい? お金の使い道別・活用法

このようにiDeCoとつみたてNISAには共通点と異なる点がありますが、どのように使い分けたらよいのでしょうか?

60歳以降に使う資金を、安定的に運用したいならiDeCo

iDeCoに積み立てて運用したお金は、原則として60歳まで引き出せません。しかし、裏を返せば老後を迎える前に使ってしまうこともありません。ですから老後資金を準備するにはiDeCoが向いています。

また、運用で元本割れのリスクを取りたくない人にもiDeCoが向いているでしょう。iDeCoでは投資信託のほか預金や保険を選べることがあるためです(ただし、口座管理手数料がかかりますので、預金や保険の利息が手数料以上にならないと、実質的に元本割れになるリスクはあります)。

途中で引き出す可能性があるなら、つみたてNISA

つみたてNISAは運用益が最長20年間ありますが、途中で引き出すことができます。これから結婚する、マイホームを購入する、子どもの教育費がかかるなど、近い将来にお金を使う予定があるなら、つみたてNISAで運用してみるのもよいのではないでしょうか。

また、積み立て、運用した資金の使い道は特に指定されていません。なんとなく運用をしてみたいけれど、いつ、何のために使うかはまだ決まっていないときも、つみたてNISAなら始めやすいかもしれません。

それぞれの非課税を活用して上手に資産運用

iDeCoもつみたてNISAも、少額からコツコツ積み立てて、税の優遇も受けられるので、初心者の人が気軽に運用デビューできるしくみです。

運用できる金額や非課税になる金額、期間の違いを知って、自分のニーズに合わせて検討したいですね。もちろん、iDeCoとつみたてNISAを併用することも可能です。税の優遇を受けながら、上手に資産運用をしてお金を増やせたら良いですね。