--「Fintech」という言葉ができてから何年も経ちますが、日本ではなかなかサービスが出てこないという印象があります。一方、中国ではコンシューマー向けのサービスがどんどん出てきているように思います。海外と比較して日本のFintechの特徴はどこにあるのでしょうか。

Fintechという言葉が出てきたのは、シリコンバレーなどいわゆるスタートアップの世界からで、金融機関側から出てきたものではありません。そういう意味では、アメリカでも割りと最近の動きだと思います。日本の場合、Fintechは3つの要素から成り立っていると考えています。それは、スマートフォンとクラウド、金融APIです。Fintechについて、私は「金融の民主化」という言い方をしています。大企業向けのサービスが中小企業や個人事業主でも使えるようになったり、富裕層向けのサービスが普通の人でも利用できるとうになったりというところが特徴だと思うのですが、この3つの要素がそれを可能にしているのです。

証券取引システムのすべてをAWS上で自社開発しているのは我々が日本初なのですが、このガイドラインができたのは、サービスをローンチする半年前の2015年秋ごろでした。それまでは、証券取引システムをクラウド上に置くシステム安全基準がなかったんです。金融機関として、テクノロジーを使ってイノベーションを起こしていくという意味でのFintechは、環境が整備されてまだ1年程度しか経っていないということですから、まさにこれから出てくるのではないかと思っています。

--ウェルスナビのサービスを利用する人たちは、具体的にどういう人たちですか。

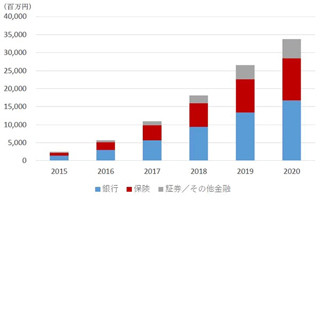

30~50代の働く世代が圧倒的に多いですね。20~50代がユーザーの90%を占めています。また、投資経験のある人が全体の8割以上だと思います。我々は、年収が高く、また投資経験がある人をあえて狙っています。

--それはなぜですか。

まずは、厳しい目を持っている人たちに選んでもらいたいという理由からです。投資の初心者は、投資経験のある人たちに選ばれているサービスを使いたいと思うのではないでしょうか。ですので、あえてウェルスナビでは最低投資額を100万円に設定しています。

また我々は、Webサイトでアルゴリズムを公開しています。投資・資産運用の初心者には理解できないかもしれませんが、資産運用のプロの方や、大学で金融工学などを専攻している方であれば、これを見ればウェルスナビが正しいことをやっているかどうかがわかるはずです。そういう部分をガラス張りにすることで初めて、お任せサービスが成り立つと考えています。従来の金融サービスに比べ、手数料やアルゴリズムなどの透明性や情報開示などの水準を自主的に高く設定していかなければなりません。

--FinTechのサービスが日本できちんと普及していくポイントは、どこにあるとお考えですか。

Fintechのサービスで日本の社会が良くなるかどうかだと思います。そのためには、金融サービスが金融サービスでなくなることが必要だと思っています。たとえば我々は、買い物した際のお釣りを投資にまわせるサービスを今年の春に始める予定です。これにより、投資は自分とは関係ないものであるとか、お金持ちがやるものであるとか、なんとなく怖いといったような心理的なハードルを下げることができると考えています。日常生活の生活必需サービスのひとつに溶け込んでいくことが、サービスの普及には必要です。

仕事柄、投資のセミナーなどに呼ばれることも多いのですが、そこで「LINEやFacebook、Amazonが金融サービスや資産運用サービスを始めたら使いたいですか」という質問をすると、8割くらいの方が手をあげます。これらのサービスがなぜそこまで信頼されてるかというと、生活必需品のなかに溶け込み、いつも寄り添っている感覚があるからだと思います。我々のようなFintech企業がそういう域まで達するか、それとも生活必需サービスがFintechに参入してくるか、どちらが早いかの勝負ですね。

いずれにせよ、日本の金融サービスは変わると思いますし、Fintechサービスは普及すると思います。ただ、そのときのFintechサービスの提供者が、我々スタートアップも含む金融機関なのか、それとも現在では金融業をやっていないネット企業なのか、どちらなのかはわかりません。当然、我々は自分たちでやりたいと思っていますので、今後もサービスを成長させていくつもりです。