1月29日の金融政策決定会合において、日銀はマイナス金利の導入を決定した。これは、金融機関が日銀に保有する当座預金の一部に対してマイナス0.1%の金利をつけるというものだ。

また、日銀は従来の量的・質的金融緩和を継続したうえで、マイナス金利と合わせて新しく「マイナス金利付き量的・質的緩和」と命名した。そして、国債を中心に資産を購入するという「質」、大量の資金供給を行う「量」、そして「金利」という3つの次元で緩和手段を駆使して、2%の物価目標の早期実現を目指すとしている。

黒田総裁「市場金利により強い下押し圧力を加えていく」

黒田総裁は会合後の会見で、マイナス金利導入の狙いについて、市場金利に「より強い下押し圧力を加えていく」と説明した。その言葉通り、国債利回り(=市場金利)は8年物までがマイナスとなり、10年物は0.10%を割り込んで史上最低を更新した(2月4日現在)。

ただ一方で、金融機関の収益悪化を避けるため、当座預金を3つの階層に分け、0.1%、0%、-0.1%の3種類の金利を適用するなど工夫はみられるものの、かえってマイナス金利の効果に疑問符がつけられることにもなっている。また、金融機関が預金金利の引き下げを検討したり、個人向け国債やMMF(安全性の高い公社債で運用する投資信託、マネー・マネジメント・ファンド)の販売が停止に追い込まれたり、マイナス金利の弊害も見え隠れする。

為替相場への効果は?

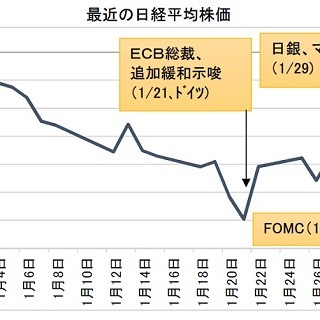

日銀の隠れた目的の一つだったとみられる為替相場は、会合の当日こそ一時3円近いドル高円安になったが、その後はドル安円高に振れている。ドル安円高はFRBの利上げ観測が後退するという米国要因が主因だが、結果的にマイナス金利の効果は数日で吹き飛んだ格好だ。また、日経平均株価もほぼ会合前の水準に戻っている(2月4日現在)。

マイナス金利の導入に対して、市場では従来の量的緩和による国債購入が限界に近づいているとの見方があった。一方で、昨年12月に日銀が金融緩和の補完的措置を発表したことで資産購入の余地は拡大しているので、今回は資産購入の増額を温存したとの見方もあった。

日銀はマイナス金利の導入に際して、「今後、必要な場合、さらに金利を引き下げる」と宣言している。2月3日の講演で、黒田日銀総裁は、マイナス金利付き量的・質的緩和を指して、「これまでの中央銀行の歴史の中で、おそらく最も強力な枠組みだ」と胸を張った。そして、金融緩和が限界に近づいていると見方に対して「とても違和感のある表現だ」としたうえで、「追加緩和の手段に限りはない」と語った。

果たして金融緩和の限界が近いのか、それとも全くそうではないのか。それを確認するタイミングは意外に早くやってくるかもしれない。

執筆者プロフィール : 西田 明弘(にしだ あきひろ)

マネースクウェア・ジャパン 市場調査部 チーフ・アナリスト。1984年、日興リサーチセンターに入社。米ブルッキングス研究所客員研究員などを経て、三菱UFJモルガン・スタンレー証券入社。チーフエコノミスト、シニア債券ストラテジストとして高い評価を得る。2012年9月、マネースクウェア・ジャパン(M2J)入社。市場調査部チーフ・アナリストに就任。現在、M2JのWEBサイトで「市場調査部レポート」、「市場調査部エクスプレス」、「今月の特集」など多数のレポートを配信する他、TV・雑誌など様々なメディアに出演し、活躍中。