債券に投資するって、どういうこと?

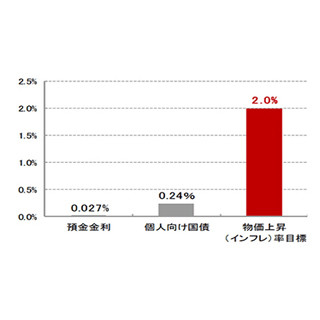

私たち日本の個人投資家にとって、債券投資の代表格は「個人向け国債」。個人向け国債の人気のピークだった2005、2006年には、2年連続で1年間の発行額が7兆円を超える規模にありました。

なぜ、個人向け国債をはじめとした債券は、身近な投資対象なのでしょうか? その理由は、株式などとの仕組みの違いにあります。

株式投資といえば、日々の値動きにハラハラし、しかも最終的にいくらになるか分からないという不安がつきまといます。

一方、債券は国や企業などが投資家からお金を借りる手段です。それら借り手(債券の発行体)が、「○○円借りました、その代わりに×%の利息をつけます」と約束した借用証書のようなもの。

一般的な円建ての債券の場合は、償還日に元本が返ってくることが約束され、発行体が破綻するなど借金を返せないという事態にならない限り、満期まで保有した場合には損失は出ません。

このように、債券は国や企業などの発行体が、破綻するなど資金を支払えなくなる事態にならない限り原則、満期時に元本の返済を約束してくれる点で、株式投資に比べてよりリスクが小さい投資対象といえます。

ところで、債券価格ってどう動く?

債券価格はどう動くのでしょうか?

判断材料として特に大切なのは、「利回り」です。

たとえばある国が5年前に、利率5%で国債を発行していたとします。

そして今、景気悪化などで政策金利が引き下げられ、新規発行の国債の条件も利率1%などとなっているとしたら、5年前に発行された国債の価値はどうなっているでしょうか。

もし100万円を投資したとすれば、利率が年1%の新しい国債なら、利息は毎年1万円(税引前)が受け取れます。

一方、5年前に発行された年5%のものなら、5万円(税引前)の利息が受け取れます。

そうすると、5年前に発行した国債の値段は上がりそうですね。

この例に見られるように、その国の金利全般が低下すると、過去に発行された債券価格は上がり、逆に上昇すると債券価格は下落します。

発行体の信用力の変化など、債券価格に影響を及ぼす要素は他にもありますが、まずこのことを基本として押さえておきましょう。

債券価格はどんなときに上がるの?

今、債券市場はどのような環境なのでしょうか?

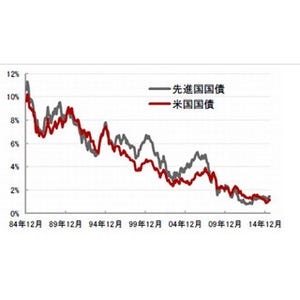

リーマン・ショック以降、米国をはじめとした主要先進国では、政策的に「利下げ」をしてきました。

各国の政策金利の水準は、その国の債券利回りにも影響を及ぼすため、その結果として、多くの国の利回りが低下し、債券価格の上昇につながりました。

債券の利回りと価格の関係

債券は世の中の金利が低下すると、価格が上昇する特徴を持つことから、世の中の金利が低下傾向のときは、債券が優位な環境となります。

足元、米国では、低金利に導いてきた金融政策から一転、景気の回復を背景に利上げへの準備を始めています。

そうなると、金利は上昇し債券価格の下落につながるため、債券にとっては厳しい環境も想定されます。

しかしながら、一般的な債券投資の収益の源泉は、値上がり益(キャピタル・ゲイン)に加え、利息収入(インカム・ゲイン)です。だからこそ、短期的な債券価格の変動を追うだけではなく、中長期的にじっくり継続して利息を受け取っていく付き合い方もあります。

債券ファンドでの債券投資って、どうなの?

では最後に、単体の債券に投資する場合と債券ファンドに投資する場合との違いについて考えてみましょう。

債券ファンドで投資をすると、運用のプロであるファンド・マネジャーの眼を通して、複数銘柄に分散投資できます。そのため、発行体がつぶれたり資金を支払えなくなるリスク(デフォルト・リスク)からの影響の軽減が期待できます。

また、プロの投資家(機関投資家)にしか買えない銘柄にも投資が可能です。

このように、債券投資で最も難しい、「どの銘柄がよいかの見極め」をプロがやってくれるところこそがファンドで持つ意義といえます。

債券を債券ファンドで持つことの主なメリット

プロが銘柄を選択し複数銘柄に分散投資することで、発行体が破綻するリスクからの影響の軽減が期待できる。

プロの投資家(銀行や保険会社などの機関投資家)にしか買えない銘柄にも投資できる。

●ピクテ投信投資顧問が提供する、「ファンドベーシック」からの転載です。