7月の消費者物価は、生鮮食品を除く「コア」が前年比+3.3%だった。日銀は消費税率引き上げ(5→8%)の影響分を2%と試算しており、それを除けば同+1.3%だった。電気代やガソリンなどのエネルギーは7月に前年比+8.8%、食料は同+4.5%だった。一方で、食料とエネルギーを除く、いわゆる「コアコア」は同+2.3%だった。消費税率引き上げ分1.7%を除けば「コアコア」は同+0.6%にとどまる。

日本経済はデフレから脱却し、「物価安定」に向けて前進しているようにみえる。ただ、以下の3つの要因が「消費者物価の前年比2%」という日銀の目標達成を危うくするかもしれない。

第1に、アベノミクスの下での円安が、輸入インフレを通じて直接的に国内物価を押し上げる効果はほぼ一巡した可能性がある。円実効レートの前年比は昨年大きく下落、輸入物価は大きく上昇した。円相場が現行水準からさほど動かないとすれば、輸入物価が押し上げられることもなさそうだ。

第2に、エネルギーの物価押し上げ効果がピークアウトした可能性もある。原油価格(WTI先物価格・円建て)の前年比は昨年夏に+40%を超えていたが、足もとでほぼゼロだ。このまま原油価格が横ばいで推移すれば、「エネルギー」も伸びは鈍化しよう。これまではエネルギーが消費者物価全体を押し上げてきたが、今後は逆に作用するかもしれない。

第3に、国内の需要と供給のバランスが緩む可能性がある。供給余力が大きくなれば、物価に下押し圧力が加わるかもしれない。これが最も重要なポイントだろう。円安や原油高による物価上昇は「コストプッシュ」型であり、企業収益や家計所得にとってあまり好ましくない。同じ物価上昇であっても、需要の増加による「ディマンドプル」型の方が望ましい。

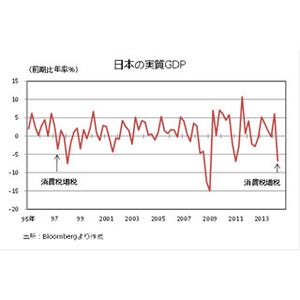

日銀の試算によると、需給ギャップは今年1-3月期に、リーマン・ショック後初めてプラス(需要>供給能力)になった。しかし、4-6月期の実質GDPが前期比年率-6.8%と大きく落ち込んだため、筆者の想定によると需給ギャップはマイナスに戻った公算が大きい。7-9月期に同+3.0%の成長を達成してもマイナスは続きそうだ(下図参照)。需給ギャップの計測には様々なものがあり、幅を持ってみるべきだろうが、需給ギャップの縮小(逆転)が一歩後退した可能性があることは物価にとって良い材料ではない。

日銀が物価目標の達成を見込むのは、「見通し期間の中盤頃」なので、今から約1年後だ。目標達成の可否は、今後の状況にも依存するが、現時点で日銀は物価が目標を下回る可能性を感じ取っているかもしれない。日銀は10月31日の新たな「展望レポート」で経済・物価の見通しを下方修正するだろうか。そうであれば、追加の金融緩和とセットになるのではないか。黒田日銀総裁は、見解や政策を変えることに「躊躇しない」はずだ。

執筆者プロフィール : 西田 明弘(にしだ あきひろ)

マネースクウェア・ジャパン 市場調査室 チーフ・アナリスト。1984年、日興リサーチセンターに入社。米ブルッキングス研究所客員研究員などを経て、三菱UFJモルガン・スタンレー証券入社。チーフエコノミスト、シニア債券ストラテジストとして高い評価を得る。2012年9月、マネースクウェア・ジャパン(M2J)入社。市場調査室チーフ・アナリストに就任。現在、M2JのWEBサイトで「市場調査室レポート」、「市場調査室エクスプレス」、「今月の特集」など多数のレポートを配信する他、TV・雑誌など様々なメディアに出演し、活躍中。