年金制度は、複雑で分かりにくいものとなっています。まずは、年金のキホンについて、知っておくことが肝心です。

国の年金は、1階部分の国民年金と2階部分の厚生年金(共済年金)からできている

私たちの老後の年金は、3階構造になっています。

1階部分が国民年金です。20歳から60歳までの国民全員の加入が義務付けられていることから基礎年金とも呼ばれます。学生や自営業者などは「第一号被保険者」として、国民年金に加入します。保険料は月額15,250円(2014年度)ですが、近年、この保険料の未納が社会問題となっています。保険料を払わないと将来受け取る年金額が少なくなり、一定期間以上未納が続くと年金そのものが受け取れなくなります。

2階部分は厚生年金(共済年金)で、会社員(公務員)が「第二号被保険者」として加入しています。厚生年金に加入していると、国民年金にも加入しているとみなされます。保険料は給与に比例して決まり、保険料は会社と従業員が半分ずつ負担します。毎月の給料明細には自分が負担している厚生年金保険料が記載されているはずです。

なお、会社員の妻(年収130万円以内)は「第三号被保険者」といい、保険料を負担しませんが、国民年金に加入しているとみなされます。

この1階と2階部分が国の年金、つまり公的年金です。一生涯受け取ることができるため、私たちの老後生活を支える基盤となる収入です。

20歳から60歳までずっと自営業をして40年間保険料を納めた「第一号被保険者」は、65歳から老齢基礎年金(国民年金)を満額受け取ることができます。2014年度の満額は年額で772,800円。月にすると、約64,000円です。夫婦2人がずっと自営業だった場合、それぞれ65歳からこの金額が支給されるので、夫婦で月額約13万円になります。

ただし、過去に保険料を支払っていない未納期間があったり、経済的な事情から保険料免除の期間がある人は、その分減額された年金額を受け取ることになります。

また、過去に一時期会社員だった期間があると、その間に支払った厚生年金保険料に応じて、老齢厚生年金も受け取ることができます。

厚生年金保険料を支払っている会社員は、国民年金にも加入したとみなされるため、65歳になると老齢基礎年金(国民年金)だけでなく、老齢厚生年金も受け取ることができます。 老齢基礎年金の額は、自営業の人と同じように、20歳から60歳までの加入期間等によって定額になっています。

一方、老齢厚生年金の額は加入期間とその間に支払った保険料によって異なります。ちなみに厚生労働省が試算している標準的な老齢厚生年金の額は、平均的収入(平均標準報酬36.0万円)で40年間就業した場合で、月額約10万円です。

現在、老齢厚生年金の受給開始年齢は段階的に引下げられており、1961年4月2日以降生まれの男性から、また、1966年4月2日以降生まれの女性からは65歳になることが決まっています。

会社員には、国の年金のほかに、3階部分の企業年金がある

会社員の人には、国の年金のほかに、退職した従業員に会社が支給する企業年金があります。ただ、企業年金は会社によっては導入していないところもあり、導入していても会社によって制度の種類や年金額の水準はマチマチです。

「厚生年金基金」「確定給付企業年金」は、退職後に受け取る金額が決まっている制度。一方「確定拠出年金」は、会社が毎月支払う掛金を従業員が自分の判断と責任で運用し、老後に年金を自分で作る仕組みになっています。

自営業者は、会社員のように厚生年金という国の年金も、企業年金もありません。そのため、基礎年金(国民年金)で足りない金額を自分で補える方法として、「国民年金基金」や「確定拠出年金」という仕組みが設けられています。これらを使うと毎月の掛金を自分が負担して、効率的に老後に備えることがでます。

老齢基礎年金や老齢厚生年金は25年以上加入しないと1円も受け取れない!

国の年金である老齢基礎年金や老齢厚生年金は、20歳から60歳までの間に、国民年金または厚生年金に加入していた期間が25年以上ないと、1円も受け取ることができない仕組みになっています。この期間には、経済的な事情などから国民年金の保険料が免除されていた期間は含まれますが、未納期間は含まれません。

老齢基礎年金の受給資格期間

- 受給資格期間=保険料納付期間+保険料免除期間≧25年(300月)

なお、2015年10月からは、「10年以上」に短縮されることになっています。

老齢厚生年金の受給資格期間

- 老齢基礎年金の受給資格があり、厚生年金の被保険者期間が1か月以上

老齢基礎年金も老齢厚生年金も一生涯受ける取ることができるお金です。若い頃から加入してきちんと保険料を払っていないと、老後の受給額が少なくなり、生活が困窮してしまうかもしれません。

物価上昇率ほどには年金額は上がらない-マクロ経済スライド

国から支給される年金の額は、物価上昇や賃金の伸び率などに応じて調整されることになっています。というのも、たとえば、物価が上昇したにも関わらず支給される年金額が変わらない場合、購入できるモノが少なくなり、生活水準を下げざると得なくなるからです。

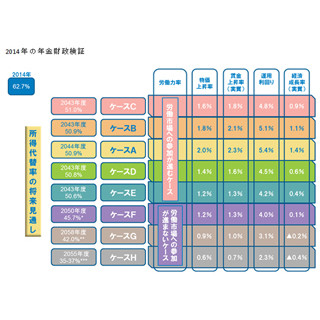

ただし、将来的に年金財政の均衡を保つことができないと見込まれる場合は、年金の支え手である現役世代の人口の減少や高齢化により年金を受け取る期間が延びることを反映させて、年金の給付水準を抑制する仕組みが導入されています。これが「マクロ経済スライド」といわれるものです。2025年までの「スライド調整率」は平均0.9%と見込まれています。

たとえば、物価が1.2%上昇したときでも、年金額は、物価上昇率の1.2%からスライド調整率0.9%を差し引いた0.3%の上昇にとどまります。

なお、物価上昇率が0.9%以下のときは前年度の同じ年金額に据え置かれ、物価が下落したときは、下落分だけ年金額が減額されます。

昨年の秋以降、物価の水準を示す消費者物価指数(生鮮食品を除く総合)の前年同月比が1%を超えています。

今後引き続き1%以上の物価上昇が定着する場合、マクロ経済スライドによって、物価の上昇ほどには年金額は増えなくなります。

国の年金は、万が一死亡したり障害状態になっても受け取れる

国の年金は、老後に支給される老齢年金にばかりに目が向きがちですが、役割はそれだけではありません。

死亡したときに遺族に支給される「遺族年金」や、一定の障害状態になったときに本人に支給される「障害年金」は、老後だけでなく、現役時代からも支払われる年金です。

年金給付の種類

遺族基礎年金は「子供のいる妻」や「子供」に支給される

遺族基礎年金は、夫(子供から見たら父)が死亡した場合、一定の要件の下で「子供のいる妻」や「子供」が受給できる年金です。「子供のいない妻」「子供のいない夫」「夫」は受け取ることができません。なお、ここでいう「子供」とは高校生までの子供です。

遺族基礎年金は、夫が自営業者だった場合だけでなく、会社員(公務員)であっても受け取ることができる年金です。

なお、夫が自営業者(第一号被保険者)だった場合に限り、一定の要件の下で60歳から65歳までの妻に支給される「寡婦年金」か、遺族に払われる「死亡一時金」のどちらかを選択して受け取ることができます。

会社員(公務員)の夫が死亡した場合は、遺族厚生(共済)年金も支給される

会社員(公務員)の夫が死亡した場合には、遺族基礎年金に加えて、遺族厚生(共済)年金が一定の要件のもとで遺族に支給されます。支給されるのは、「子供いる妻」「子供」「子供のない妻」などです。なお、会社員の妻が死亡したときに、夫が受給できるのは、妻の死亡時に夫が55歳以上である場合に限られます。

遺族厚生年金の額は、夫の厚生年金額(報酬比例部分)の4分の3に相当する金額で、妻は再婚などをしない限り、一生涯受け取ることができます。

会社員の夫が死亡したときに妻が受け取る遺族年金は、「子供のいる妻」が受給する場合は「遺族基礎年金+遺族厚生年金」を受け取ります。

「子供のいない妻」が受給する場合は「遺族厚生年金+中高齢寡婦加算額」を受け取ります。「中高齢寡婦加算額」とは、夫の死亡時に40歳以上65歳未満の妻が、65歳まで受け取ることができる加算額で、579,700円です(2014年度)。

なお、夫死亡時に子供のいない30歳未満の妻の場合は、就労可能性などの観点から、遺族厚生年金の支給期間が5年間に限られています。

老後の国の年金と同じように、障害年金も2階建ての構成になっています。

国民年金や厚生(共済)年金に加入している人が、病気やけがで障害を負った場合は、一定の要件のもと、障害の程度に応じて障害年金や一時金が支給されます。

1階部分の障害基礎年金は、第一号被保険者、第二号被保険者、第三号被保険者に共通して適用され、障害の程度に応じて「1級」と「2級」に分かれています。また、高校生までの子供がいる場合など一定の要件にあてはまるときには子の加算があります。

いっぽう、2階部分は障害厚生(共済)年金として第二号被保険者に支給され、独自に一時金として「障害手当金(一時金)」もあります。

障害厚生(共済)年金は「1級」、「2級」、「3級」に分かれており、「1級」と「2級」はそれぞれ同じ級の障害基礎年金も併せて支給され、「3級」は障害厚生(共済)年金のみが支給されます。また、障害が治癒し、障害等級3級よりもやや軽い障害が残ったときには一時金が支給されます。

「1級」・「2級」で一定の要件の配偶者がいる場合には、配偶者の加給年金も加算されます。

執筆者プロフィール : 中村宏(なかむら ひろし)

ファイナンシャルプランナー(CPF認定者)、一級ファイナンシャルプランニング技能士。(株)ベネッセコーポレーションを経て、2003年にFPとして独立し、FPオフィス ワーク・ワークスを設立。「お客様の『お金の心配』を自信と希望にかえる!」をモットーに、顧客の立場に立った個人相談やコンサルティングを多数行っているほか、セミナー講師、雑誌取材、執筆・寄稿などで生活のお金に関する情報や知識、ノウハウを発信。新著:『老後に破産する人、しない人』(KADOKAWA中経出版)

メルマガ「生活マネー ミニ講座」(平日・毎日)→http://www.mag2.com/m/0000113875.html

FPオフィス ワーク・ワークスのHP→http://www.e-workworks.com/index.html