バブル崩壊後に日本経済が低迷する中、深刻化した多重債務問題。その実態を受け、2006年に改正貸金業法が成立、2010年6月から完全施行された。なぜ、多重債務者問題は深刻化したのか、多重債務者の増加を食い止めるにはどうすればいいのか? 経済ジャーナリストとして、この問題に取り組んでいる浜田節子氏にインタビューした内容を3回にわたって紹介する。

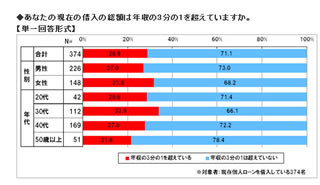

昨年6月から完全施行された改正資金業法では、個人の借入総額を、原則として年収などの3分の1までに制限する「総量規制」を導入。収入のない専業主婦の場合は、配偶者の収入証明や、住民票など夫婦間の身分関係を証明する公的書類、配偶者の同意書などを提出することで、配偶者収入の3分の1(配偶者の借入れと合算)を上限とした借入れが可能となる。

また、従来の出資法では、業者が金銭の貸付けを行う場合は上限金利が29.2%で、利息制限法がそれぞれの金額に応じて20%から15%となっており、その間 が、いわゆるグレーゾーン金利と呼ばれていたが、これが撤廃され、出資法の上限金利は20%に引き下げられた。

事件を節目に進んだ、多重債務問題の議論

――多重債務者問題が深刻化し、改正貸金業法が成立するに至った経緯を、教えてください。

1970年代から80年代にかけ、いわゆる「サラ金地獄」という社会問題の影響で、1983年に貸金業規制法が施行されました。この法律は、貸金業者を登録制にして、暴力的な取立てを禁止するということで成立しました。本来はこれで問題が解決されるはずだったんですけれども、その後、バブルの崩壊を受けて借金をなかなか返せない人たちが増えてきたので、この法律で規制されていない方法での取り立てが社会問題化したんですね。

生命保険をかけて自殺に追い込んで債務を弁済させたり、白紙委任状に実印を押させて、裁判の判決を経ずに強制執行のできる公正証書を使って、家屋ですとか財産を差し押さえたりしていたのです。2000年には、「腎臓売るか?」「目玉売るか?」とか「マグロ船に乗せるぞ」とか言って脅して取り立てを行っていた金融会社の問題も報道されました。

当時貸金業者は、こうした厳しい取立てや、借りる必要のない人に過剰貸付を行うなどして、バブル崩壊後、景気がどんどん悪化していったにもかかわらず、業績は右肩上がりになりました。その資金で、ATMを設置するなどの設備投資を頻繁に行ったりしていたのです。

2003年には、大阪の高齢者が、多重債務の結果、最終的にヤミ金に追い込まれ一家心中をするという事件が起こって世論に火がつき、これは規制していかなければということで、2006年に、自民党や民主党、社民党、共産党など全会一致で、改正貸金業法が成立したのです。

「相談できるのを知らない」のが最大の問題点

――多重債務者問題について、経済ジャーナリストとして現場で取材なさる中で、どのように感じてらっしゃいますか?

多重債務者側の実態などを見て思うのは、(1)お金の問題を相談できる場所を知らない、(2)相談窓口などを知っていても、お金の問題を人に話すのは恥ずかしいことだという意識があるので相談しない、(3)家計を見直す機会がない、(4)子供のころから金銭教育が充分なされていない、などの問題点です。

(1)ですが、皆さん、相談できる窓口を知らないんですね。例えば、真面目な方がギャンブル依存症になったりして多重債務に陥って、心の問題があるんですけれども、借入れを繰り返してしまうということがあります。自分では、限界があると思うんです。でも、それを相談することができれば、解決につながるんだと思うんですね。日本貸金業協会ですとか、金融庁の相談窓口ですとか、法テラスですとか、今ではいろいろ相談窓口ができています。ぜひとも、こうした窓口に相談してほしいと思います。

また、相談しない理由にもつながるんですが、日本人には、お金の問題を人に知られてひまうのが気が引ける、恥ずかしいという意識があります。昔から日本人って、団地金融の時から、ドンドンドンってドアの前に取り立てが来た時に、「他の人に恥ずかしい」って言って、高利であっても支払ってしまう。それがどんどん繰り返されて、過剰な貸付につながったと思うんですよね。

さきほど触れた、大阪の無理心中事件にしても、よく見てみると、心中した一家と同じ建物の1階の親戚ぐるみみたいにして付き合っている家に順々に、「お前も保証人だ」なんて言って電話するんですね。それは結局、一家の「お金で困っているのを知られてしまうのが恥ずかしい」っていう、心理に突け込んでいるんです。こういう際も、「まずは相談を」ということで、状況が変わってくると思うんです。

――確かに、お金の問題って、なかなか周りの人にも相談できないし、相談窓口を知っていれば、状況は変わってきそうですね。

そうした相談窓口では、家計の見直しについても、相談に応じてくれます。いい服を買ったりするなど、余分にお金を使ってしまってしまうことがある場合、もうちょっときりつめて、支出を減らすことができるんですよね。限られた収入の中で、いくら自分が収入があって支出をしていて、いくらこの中から使えるのか、という風にやりくりするっていうのが大前提だと思います。どれだけ自分がお金に真剣に向き合っているかということが大事なのではなうでしょうか。

そうした意味では、金銭教育、消費者教育というのも大切です。小学生などに、金銭教育のキットなどを使って、小さいころからお金に関する賢い知識を身につけてもらいたいのです。長い時間はかかるとは思いますが、まずは家庭から学ぶというのが重要です。

1週間分の予算を封筒に分類しての家計管理も有効

――以前ギャルママに取材したときに、若いころから結婚されて、だんなさんの給料だけで暮らす中で節約をすごく上手にしているんですけれど、逆にお金の知識って難しいという先入観があって、節約だけしてればいいという風になってしまうケースがありました。

お金の知識にアレルギーのある若い方でも、より簡単に実践できる方法があります。例えば、1週間分の封筒を用意して、これは食費、これはその他の生活費といったように、必要なお金を分類してそれぞれ封筒に入れておきます。そして支出するたびに使ったお金を封筒に書いていくと、それぞれの1週間の残りの残額が明確になるわけですね。ざっくばらんにお金を管理していると、「あー、お金がない」とパニックに陥るわけですけど、ちゃんと数値化していけば、結局、「あ、今週はあと2日で食費は残り100円だから、もやしを二日分買えばいいな」という風に考えられるようになります。

こういう風にしていくと、だんだん金銭感覚が身についていって、半年ぐらいしますと自分でしっかり家計簿が使えるようになります。封筒の中のお金で余ったお金については財布の中に入れて貯めていって、貯金したりできるのです。お金に対するこういうアプローチでしたら、ギャルママの方にも、身近に感じていただけるのではないでしょうか。

浜田氏は経済ジャーナリストとしての現場での取材の中から、お金の問題で困ったらまず相談してほしい、ということを繰り返し強調されていた。一人で悩んだあげく、自殺に追い込まれたり、生活が破綻したりするケースが多いからだ。以下が、日本貸金業協会の相談窓口の紹介ページのリンクとなっている。

http://www.j-fsa.or.jp/personal/contact/index.php

では、多重債務者問題を解決するために昨年6月に施行された改正資金業法について、浜田氏はどう考えているのか? 次回じっくりとお聞きする。